会社都合の転居に伴う初期費用等への社会保険料負担について

弊社では転居を伴う異動があった際にそれに係る引越し費用や初期費用(礼金、鍵の交換費用等)について給与にて補填しています。それらがか動があった際にそれに係る引越し費用や初期費用(礼金、鍵の交換費用等)について給与にて補填しています。このような費用については源泉税控除の処理をするために給与に合算する形で補填・支給しているのですが、先日年金事務所の調査が入った際にこれらの支給についても社会保険料控除をするようにという指摘がありました。

補填費用については基本的に実費分の支給ですし、会社としても労働への対価ではなく、本人が立替支払いしたものを精算しているという認識です。

社内表彰等への報奨金に対してこのような控除が必要というのであれば、理解はできるのですが、上記のような実質的な経費精算に対して本人の受取額が減るというのは従業員からの不満を回避する意味でもどうにかしたいと思っています。

なにか良い取扱いがあればご教示いただきたくお願いいたします。

投稿日:2025/06/23 15:58 ID:QA-0154330

- パルマさん

- 埼玉県/その他メーカー(企業規模 501~1000人)

この相談を見た人はこちらも見ています

-

給与課税対象 転勤によりかかる費用(引越代・敷金・礼金に伴う費用相当額)を給与にて一時金で支払う場合は課税対象となるのでしょうか? [2005/08/24]

-

出向者の雇用保険料控除について 質問させていただきますので宜しくお願いいたします。4月1日付けで在籍出向をする社員がいるのですが、その社員の4月給与についての質問です。当社の4月給与期間... [2015/04/02]

-

給与課税 弊社はアルバイトへ制服を貸与し、毎月の給与からクリーニング代として1000円を控除しております。この場合、アルバイトの給与が20万円としたら、課税対象額は... [2006/12/16]

-

給与の支払について(大至急) 賃金支払の5原則の1つに毎月払いの原則がありますが、給与支給日が20日、給与締切日が月末の場合、1日~月末までの給与を翌月の20日に支払う場合。(例えば1... [2005/11/08]

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

回答いたします

ご質問について、回答いたします。

健康保険、厚生年金保険の報酬にあたるか否かですが、通常は、

事業主が負担すべきものを被保険者が立て替え、その実費弁償を受ける場合、

労働の対償とは認められないため、報酬等には該当いたしません。

年金事務所の調査で、社会保険料控除の指摘を受けたとのことでございますが、

今一度、今回の年金事務所側の判断根拠をご確認ください。

年金事務所の方も、何かしらの根拠があって、社会保険料控除の必要性を

指摘されていることと思案いたします。

実費弁償の根拠が会社規程等にどこにも規定が無い為、実費弁償として

捉えられないのやもしれません。

指摘根拠が正当であれば、従わざるえませんが、指摘根拠が不明のままですと、

対応策をとるのも難しいものと思案いたします。

投稿日:2025/06/23 17:30 ID:QA-0154344

プロフェッショナルからの回答

ご回答申し上げます。

ご質問いただきまして、ありがとうございます。

次の通り、ご回答申し上げます。

1. 社会保険の「報酬」に該当するかどうか

→ 社会保険法上の「報酬」とは

健康保険法・厚生年金保険法では、「報酬・賞与」とは、

労働の対償として受けるすべてのもの(現物を含む)

と定義されています(健保法第3条4項、厚年法第3条3項)。

2. 実費精算でも「報酬」扱いになる場合がある

年金事務所が問題とするポイントは、「給与に合算して支給している」という実務処理です。

原則:実費弁済であれば「報酬」に該当しない。

たとえば、社員が領収書等を添えて会社に引越費用等を請求し、会社が実費分を直接振込む(給与と別に)形で支払えば、「報酬」には該当しないとされています。

ただし:給与に合算すると「報酬」として扱われる。

給与支払時に、他の給与と区別なく給与明細に上乗せして支給している場合、それが実費弁済であっても「報酬」として社会保険料の対象になると解釈されることがあります。

これは実務上、「現金で支給されるもの=受け取った自由度が高い」=労働の対価と類似と見なされるためです。

3. 実務上の対応策

対策(1):「経費精算」として給与と切り離す

交通費や出張旅費精算と同様に、「経費精算扱い」で処理する。

請求書・領収書などに基づいて、給与とは別伝票・別振込で支給すれば、「報酬」には該当しません。

支給明細にも載せず、立替経費の精算扱いにします。

▼ メリット:

社会保険料の対象外となり、本人負担も増えません。

会社の費用負担も最小限に抑えられます。

対策(2):支給規程・証憑の整備

「転勤等に伴う引越費用支給規程」などの社内規程を整備しておくと、調査時に説明しやすくなります。

領収書や本人提出の申請書(精算書)などの実費根拠資料を保管しておくことも重要です。

避けたい処理:給与に合算して支給

上記のように給与に合算すると、報酬として取り扱われる可能性が高いため、できるだけ避けるべきです。

過去の処理で合算していた分は、今後同様の指摘を受ける恐れもあるため、取り扱いを見直すべきです。

4.結論まとめ

項目→取り扱い→社会保険料の対象

実費精算を別振込(経費精算扱い)→可(推奨)→対象外

給与に合算して支給(明細に記載)→不可(避けるべき)→対象

以上です。よろしくお願いいたします。

投稿日:2025/06/23 17:54 ID:QA-0154347

プロフェッショナルからの回答

お答えいたします

ご利用頂き有難うございます。

ご相談の件ですが、給与にて支払されていますので年金事務所から指摘をされたものと考えられます。実費精算の費用である旨年金事務所へ詳細説明される事をお勧めいたします。それでも対応頂けない場合には御社側で負担を検討される他ないでしょう。

そして、実費精算であれば今後はその通り経費清算で対応されるべきといえます。その上で、所得課税が必要とされる礼金等の支給分については税務署へ確認の上別途税計算し対応されるのが妥当といえるでしょう。

投稿日:2025/06/23 18:05 ID:QA-0154349

プロフェッショナルからの回答

ご質問の件

賃金台帳の記載にもよりますが、

源泉税控除の処理をするために給与に合算する形で補填・支給している

ということであれば、賃金ということになり、社会保険の対象と

いうことになるでしょう。

実費分の支給ですし、会社としても労働への対価ではなく、本人が立替支払いしたものを精算しているという認識ということであれば、

賃金台帳にも経費精算項目などで対応する必要があります。

投稿日:2025/06/23 20:30 ID:QA-0154353

プロフェッショナルからの回答

対応

まずは年金事務所に事情の説明の反論ではないでしょうか。実態として報酬ではありませんので、税務署などにも確認を取り、再度説明するのがよいと思います。

投稿日:2025/06/23 22:58 ID:QA-0154362

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

問題が解決していない方はこちら

-

給与課税対象 転勤によりかかる費用(引越代・敷金・礼金に伴う費用相当額)を給与にて一時金で支払う場合は課税対象となるのでしょうか? [2005/08/24]

-

出向者の雇用保険料控除について 質問させていただきますので宜しくお願いいたします。4月1日付けで在籍出向をする社員がいるのですが、その社員の4月給与についての質問です。当社の4月給与期間... [2015/04/02]

-

給与課税 弊社はアルバイトへ制服を貸与し、毎月の給与からクリーニング代として1000円を控除しております。この場合、アルバイトの給与が20万円としたら、課税対象額は... [2006/12/16]

-

給与の支払について(大至急) 賃金支払の5原則の1つに毎月払いの原則がありますが、給与支給日が20日、給与締切日が月末の場合、1日~月末までの給与を翌月の20日に支払う場合。(例えば1... [2005/11/08]

-

給与〆日の変更による収入減に関して 人事関連担当では無い為、質問させて頂きます。勤務先の給与〆日運用が変更される事となり、5月支給給与が半月分。6月支給給与以降通常通り1ヶ月分。となる事が給... [2008/05/23]

-

随時改定時における欠勤日数の処理方法について 以下、教えていただけますでしょうか。当社は末締め(当月24日支給)で給与を支給しており、当月欠勤分については、翌月給与から控除しています。11月に給与改定... [2012/01/05]

-

給与制度変更時の移行措置の計算について 給与制度の変更に伴い、給与が下がる際に、移行措置(激変緩和措置)をとる場合がありますが、その計算方法は次の事例の内容でよいのでしょうか。ご教示願います。(... [2011/02/08]

-

休職中の生命保険料の控除について 介護休職中は給与支給がないため、社会保険料とともに、生命保険料が未控除金で発生いたします。本人から入金が滞っており、未控除金が毎月積もってきていますので、... [2024/10/18]

-

産休・育休時の給与について 産休・育休を取得する社員に対してその方の給与額で申請を出すと、育児休業給付金の上限に達してしまい給与額が全額貰えないので、貰えない差額を給与として支給して... [2025/04/01]

-

給与控除の可否について 当法人には組合があり、給与控除については、控除協定にて項目を詳細に取り決めしております。このたび、看護部から個人で加入している看護連盟の年会費を現金で集め... [2021/02/08]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

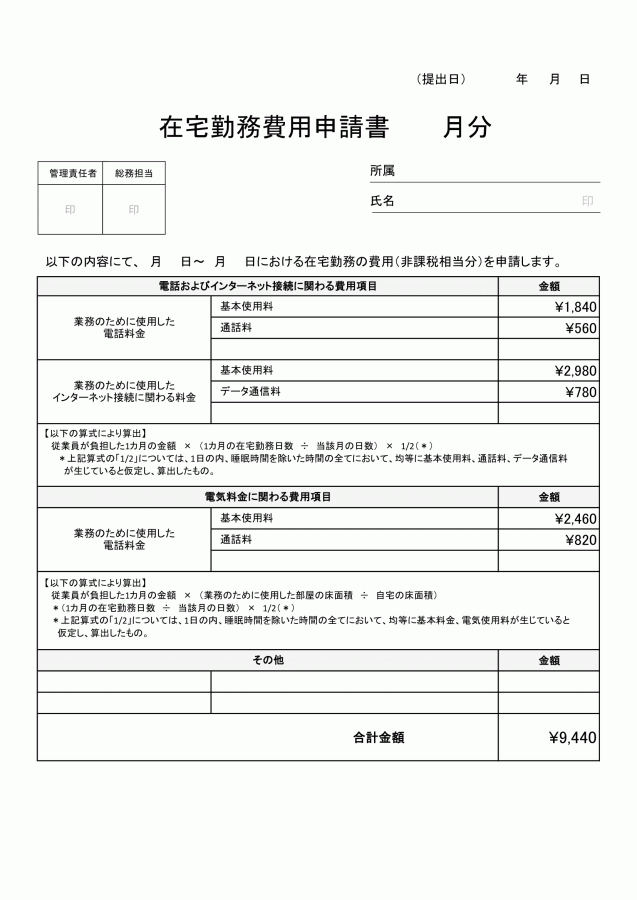

在宅勤務費用請求書(見本2)

従業員から在宅勤務にかかる費用を申請してもらうための書類です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント