追加質問/12月給与がない従業員の令和7年年末調整

先日、「12月給与がない従業員の令和7年年末調整」との質問を投稿させていただきました。

その後の経過等で、追加質問をさせていただきたくお願いいたします。

在籍しているが給与等の支給がない場合、

「12月給与がない従業員の令和7年年末調整では、改正後の控除税額を適用しない」。

というソフトの処理は正しいのか、という質問を致しました。

アドバイス頂き、再度各所に問い合わせた結果です。

ソフト会社 … 「適用しない」

税務署 … 「適用する」

国税庁 … 「適用しない」

という返答でした。

理由は以下のとおり

・ソフト会社

… 令和7年度税制改正(基礎控除の見直し等関係)Q&A(令和7年5月)の1-12の解釈を「年末調整の日付に関わらず最後の給与支給日が12月1日以後かどうかで判断」

・税務署

… 「給与支給日の日付に関わらず最後の年末調整の日付が12月1日以後かどうかで判断」

・国税庁

… 「給与支給日が12月1日以後かどうかで判断」

Q&A(令和7年5月)の1-12の解釈を

「年末調整は…その年の最後に給与の支払いをする際に行うこととされ」

「…11月30日以前に支払った場合の年末調整においては改正後の控除等は適用されません」

これを「年末調整をした日=最後の給与支払日」と考えれば「適用しない」ですが

実際のところ「年末調整=12月」「最後の給与支払日=11月以前」なので

ソフト会社と税務署の意見が異なっているのではないかと思われます。

ちなみに

「所得税法等の一部を改正する法律案に対する修正案(自民・公明案)」には

「附則第三十七条の次に次の一条を加える。

(令和七年分以後の各年分の基礎控除等の特例に関する経過措置)

第三十七条の二 新租税特別措置法第四十一条の十六の二第二項の規定により読み替えられた新所得税法第百九十条(第二号ヘに係る部分に限る。)の規定は、令和七年中に支払うべき給与等でその最後に支払をする日が同年十二月一日以後であるものについて適用し、同年中に支払うべき給与等でその最後に支払をする日が同年十二月一日前であるものについては、なお従前の例による。」

となっていました。

これによるならば、「適用しない」が正しいのかもしれないと思います。

しかしこれも、法第190条の

「その年中に…支払うべきことが確定した給与等」で年末調整をするという原則があってのことのようにも思えます。

こちらに関して、

処理としては、「確定申告へ」と促すより、改正後控除税額を適用した方が従業員への説明が分かりやすいのですが

国税庁の指示と税務署の指示、どちらに従うべきかわからなくなっております。

投稿日:2025/10/06 15:03 ID:QA-0159204

- こいしかわさん

- 長野県/その他業種(企業規模 51~100人)

この相談に関連するQ&A

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

ご回答申し上げます。

ご質問いただきまして、ありがとうございます。

ご質問の件、結論から申し上げると、令和7年分の年末調整において、12月給与の支給がない(最後の給与支給日が11月30日以前)従業員には、改正後の基礎控除・給与所得控除等の適用はしないという国税庁の解釈が妥当です。したがって、ソフト会社および国税庁の「適用しない」という処理が正しいと考えられます。以下、根拠と実務上の整理を示します。

1. 法令・附則の根拠

ご提示のとおり、「所得税法等の一部を改正する法律案に対する修正案」附則第37条の二には、次のように規定されています。

「令和七年中に支払うべき給与等で、その最後に支払をする日が同年十二月一日以後であるものについて適用し、…同年十二月一日前であるものについては、なお従前の例による。」

この文言から、判断基準は「最後の給与の支払日」であることが明確に読み取れます。

年末調整は、原則として「その年中に支払う最後の給与」に際して行うため(所得税法190条)、年末調整を行う日が12月であっても、対象となる給与支給日が11月以前であれば改正前の控除額を用いるという取扱いになります。

2. Q&A(令和7年5月公表)第1-12の趣旨

同Q&Aでも次のように明記されています。

「11月30日以前に支払った給与に係る年末調整においては、改正後の控除等は適用されません。」

つまり、年末調整を「12月に事務処理として行った」としても、実際に年中最後に支払われた給与が11月30日以前であれば旧法のままという整理です。

したがって、税務署の「年末調整を行う日で判断する」という見解は、Q&Aおよび附則の趣旨から逸脱しており、国税庁の「給与支給日基準」の立場が法令上も整合的です。

3. 実務上の対応

(1)在籍していても給与支給がない者

→「その年中に支払う最後の給与」が11月以前であるため、旧控除額で年末調整を行う(=改正前の基礎控除等を適用)。

(2)12月以降に賞与や給与を支払う者

→「最後の給与支給日」が12月1日以後となるため、改正後控除額を適用。

(3)12月支給がなく、在籍のみの者

→改正後控除を年末調整で適用できないが、翌年の確定申告により改正後の控除額を適用することが可能。

4. 従業員への説明・事務処理上の留意

実務上は、年末調整ソフトで自動判定される「最後の給与支給日」基準に従えば問題ありません。

ただし、従業員から「改正後控除が適用されないのはおかしい」との問い合わせがある場合には、

「年末調整は、その年中に実際に給与が支払われた最後の給与に基づいて計算する仕組みであり、12月支給がない場合は翌年の確定申告で新しい控除が反映されます。」

と説明すれば十分です。

5. 結論

法律上の判断基準は「最後の給与支払日」。

したがって、12月給与がない(最後の給与支給日が11月30日以前)従業員には改正後控除は適用しない。

実務上は、国税庁・ソフト会社の取扱いに従うのが安全。

税務署の見解が異なる場合でも、法文・附則・国税庁Q&Aの体系的解釈からは「適用しない」が整合的。

以上より、「適用しない」処理が正しく、確定申告により新控除額を反映すべきという結論になります。

以上です。よろしくお願いいたします。

投稿日:2025/10/06 15:54 ID:QA-0159219

相談者より

ご回答いただきありがとうございます。

やはり根拠となる法令・附則の規程通りということになるのですね。

この点は税務署も混乱をしているようで、再度問い合わせてみようかと思います。

一方で、ソフトの動きが

「12月1日以降に給与収入があるかどうかの判定は従業員本人のみ」であり、扶養親族は12月に給与があるかないかは関係なく改正後の控除税額で計算するとなっていました。

これについては関連する根拠が見つからず、

ソフト会社にも明確に根拠を示して頂けませんでした。

被扶養者が自身で申告する所得と、扶養する人が申告する被扶養者の所得が異なることは問題ないのでしょうか。

投稿日:2025/10/08 15:46 ID:QA-0159332大変参考になった

プロフェッショナルからの回答

回答いたします

ご質問について、回答いたします。

何かしら違法行為があった際に、取り締まりを直接的に行うのは、

貴社所轄の税務署となります。

よって、今一度、税務署へ連絡し、国税庁から受領した見解が正しいかを

確認されるのが、最も効果的なリスクヘッジ対応策かと存じます。

また、確認履歴は記録化されることをお勧めいたします。

何かしら問題が生じた際、有力な証拠となります。

投稿日:2025/10/06 16:12 ID:QA-0159225

相談者より

具体的なアドバイスを頂きありがとうございます。

これらの点は税務署も混乱しているようで、同じ質問がいくつか寄せられているようです。

ソフト会社は、これらの場合の具体的Q&Aを国税庁のページに記載するよう求めているそうです。

他にも疑問がありまして、ソフト会社の仕様では、12月の給与がない扶養親族の所得は改正後の控除税額で計算することになっており、

扶養親族が自身で年末調整で申告した所得と、

扶養する人が申告する扶養親族の所得が異なることになるのも気がかりです。

投稿日:2025/10/08 15:51 ID:QA-0159335大変参考になった

プロフェッショナルからの回答

追加のご質問にご回答申し上げます。

追加のご質問をいただきまして、ありがとうございます。

次の通り、ご回答申し上げます。

考え方や規定等につきましては、ご説明申し上げました通りです。

追加のご質問

「被扶養者が自身で申告する所得と、扶養する人が申告する被扶養者の所得が異なることは問題ないのでしょうか。」

につきましての最終の判断は、所轄の労働基準監督署もしくは、税務署が行うものと存じます。つきましては、本ご質問は、所轄の労働基準監督署の監督官もしくは、税務署の担当者にご確認されることをお勧め申し上げます。よろしくお願いいたします。

投稿日:2025/10/08 16:23 ID:QA-0159340

回答に記載されている情報は、念のため、各専門機関などでご確認の上、実践してください。

回答通りに実践して損害などを受けた場合も、『日本の人事部』事務局では一切の責任を負いません。

ご自身の責任により判断し、情報をご利用いただけますようお願いいたします。

問題が解決していない方はこちら

-

2社から給与をもらっていた社員の年末調整について 今月正社員として中途入社した社員... [2024/05/08]

-

給与の支払について(大至急) 賃金支払の5原則の1つに毎月払い... [2005/11/08]

-

給与の〆日と支払日について 人事給与システムの更新を考えてお... [2008/04/28]

-

12月退職者の年末調整について。 年末調整の件で教えていただきたい... [2010/11/17]

-

給与制度変更時の移行措置の計算について 給与制度の変更に伴い、給与が下が... [2011/02/08]

-

評価制度、給与改定について 評価面談を経て、給与改定を検討を... [2020/03/19]

-

給与〆日の変更による収入減に関して 人事関連担当では無い為、質問させ... [2008/05/23]

-

産休・育休時の給与について 産休・育休を取得する社員に対して... [2025/04/01]

-

出向者の雇用保険料控除について 質問させていただきますので宜しく... [2015/04/02]

-

勤務中に所用で抜けた際の給与計算について 勤務中に所用で1時間ぬけた際の給... [2014/07/24]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

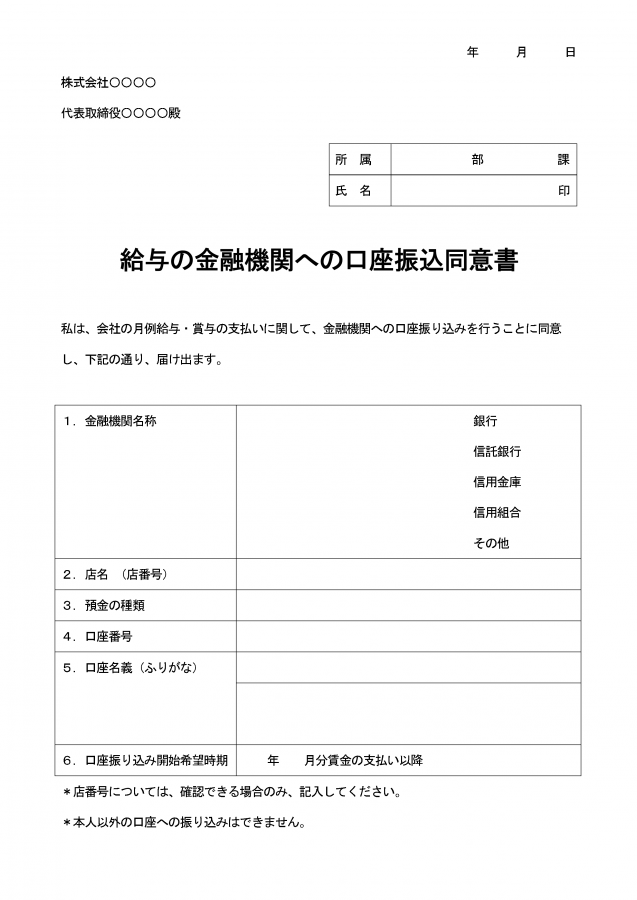

銀行口座への給与振込同意書

給与を銀行口座へ振り込んで支払うためには、従業員から同意を取る必要があります。本テンプレートをひな形としてご利用ください。

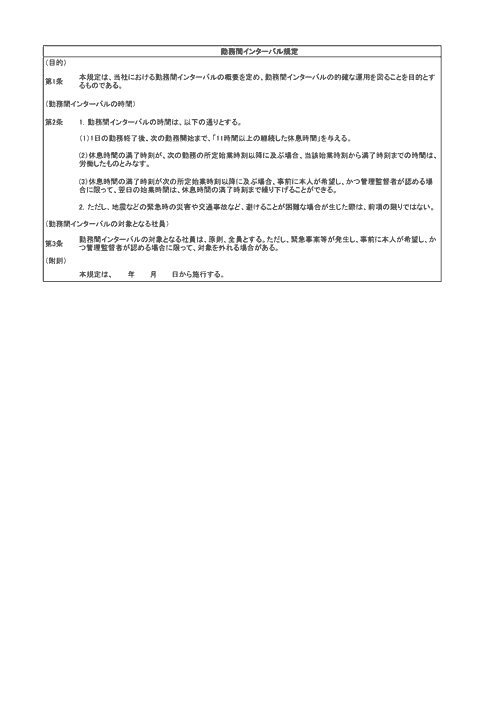

勤務間インターバルの規定例

勤務間インターバル制度を就業規則に規定するための例です。

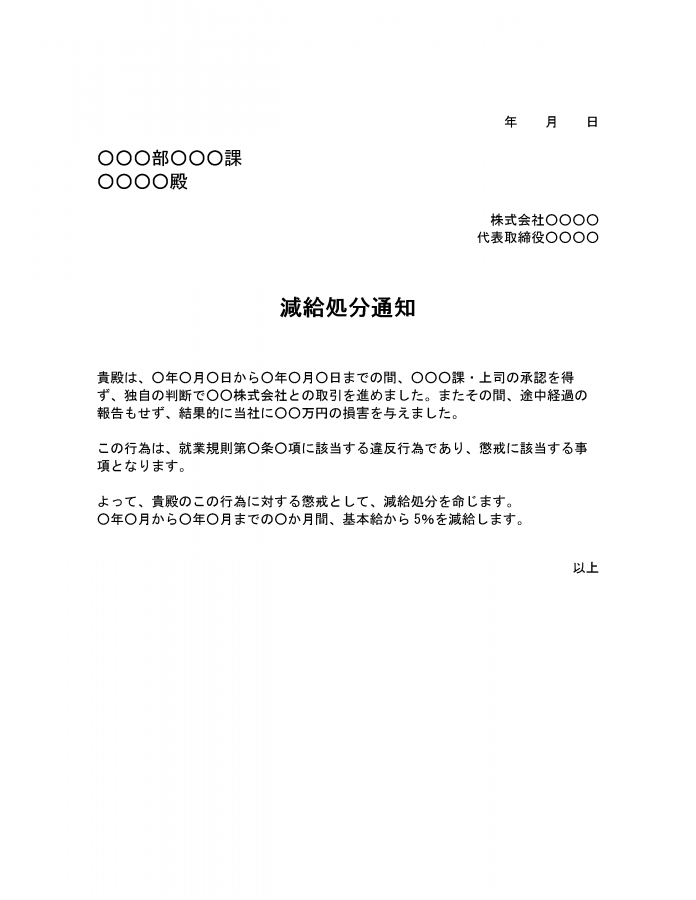

減給処分通知

減給処分とは給与を減額する懲戒処分を指します。ただし、その差し引く金額は労働基準法第91条により限度が決められています。

ここでは減給処分通知のテンプレートを紹介します。

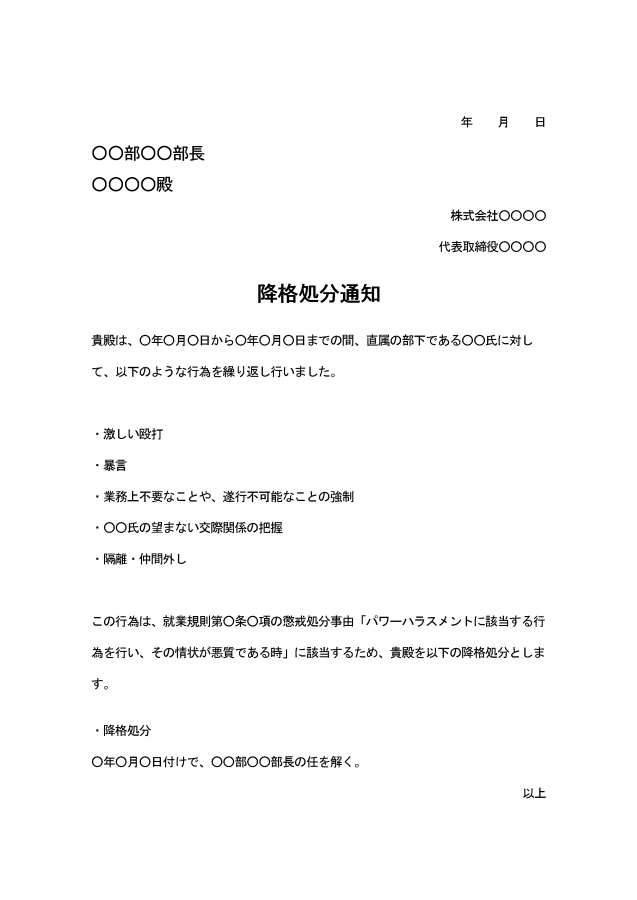

降格処分通知

降格処分とは、役職や職位、給与等級など「社内の地位を下げること」を指します。懲戒処分として実施されるケースと、人事降格のケースがありますが、ここでは懲戒処分としての降格処分通知のテンプレートを用意しました。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 調査

調査 人事辞典

人事辞典 イベント

イベント