食事補助代金 課税対象範囲について

お世話になっております。

福利厚生

企業の食事補助代 3500円+消費税まで認められおりますが、1円でも超えた場合どのように考えればよろしいでしょうか。

例 3501円

1.3501円全額課税対象

2.1円のみに課税対象

ご教示をお願い致します。

投稿日:2022/10/17 09:40 ID:QA-0120079

- M.O.T.Aさん

- 東京都/その他金融(企業規模 11~30人)

この相談に関連するQ&A

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

食事を支給したときの課税

▼役員や使用人に支給する食事は、次の2つの要件をどちらも満たしていれば、給与として課税されません。

(1)役員や使用人が食事の価額の半分以上を負担していること

(2)次の金額が1か月当たり3,500円(消費税および地方消費税の額を除きます。)以下であること

(食事の価額)-(役員や使用人が負担している金額)

▼なお、上記(2)の「3,500円」以下であるかどうかの判定は、消費税および地方消費税の額を除いた金額をもって行うこととなりますが、その金額に10円未満の端数が生じた場合にはこれを切り捨てることとなります。

▼金額に10円未満の端数が生じた場合にはこれを切り捨てることとなります。

投稿日:2022/10/17 13:12 ID:QA-0120087

相談者より

ご回答いただき、ありがとうございます。

端数の場合は切り捨てとのこと、理解致しました。

私の質問が悪く恐縮ではございますが、

例として

会社補助 5000円

従業員負担 5000円

上記の例ですと、1500円が課税対象?5000円が課税対象?どちらと考えるのが良いのでしょうか。

何度も質問して申し訳ございません。

投稿日:2022/10/17 14:52 ID:QA-0120089大変参考になった

回答に記載されている情報は、念のため、各専門機関などでご確認の上、実践してください。

回答通りに実践して損害などを受けた場合も、『日本の人事部』事務局では一切の責任を負いません。

ご自身の責任により判断し、情報をご利用いただけますようお願いいたします。

問題が解決していない方はこちら

-

所得税 報酬や課税対象額が変わらなくても... [2025/01/16]

-

福利厚生としての研修やセミナーの補助について 自己啓発として直接業務に関係ない... [2020/12/24]

-

福利厚生で保険加入した場合、就業規則に記載するのか? 福利厚生で養老保険に加入しました... [2021/01/08]

-

書籍代、セミナー受講費用、資格取得費用の支給について 現在、下記3点を福利厚生とするこ... [2020/10/30]

-

休日出勤での福利厚生の適用について 工場勤務者で休日(土日)に出勤を... [2019/01/28]

-

食事補助について チケットレストランというものがあ... [2024/03/01]

-

食事手当 営業等の外勤者は外食の機会が多く... [2005/08/31]

-

野球部への補助 社内で初めての運動部(11人)が... [2008/05/16]

-

退職予定者についての待遇について 退職予定者への社内の福利厚生につ... [2023/04/05]

-

外部スタッフへの福利厚生 オフィスの入っているビルのビジネ... [2024/10/31]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

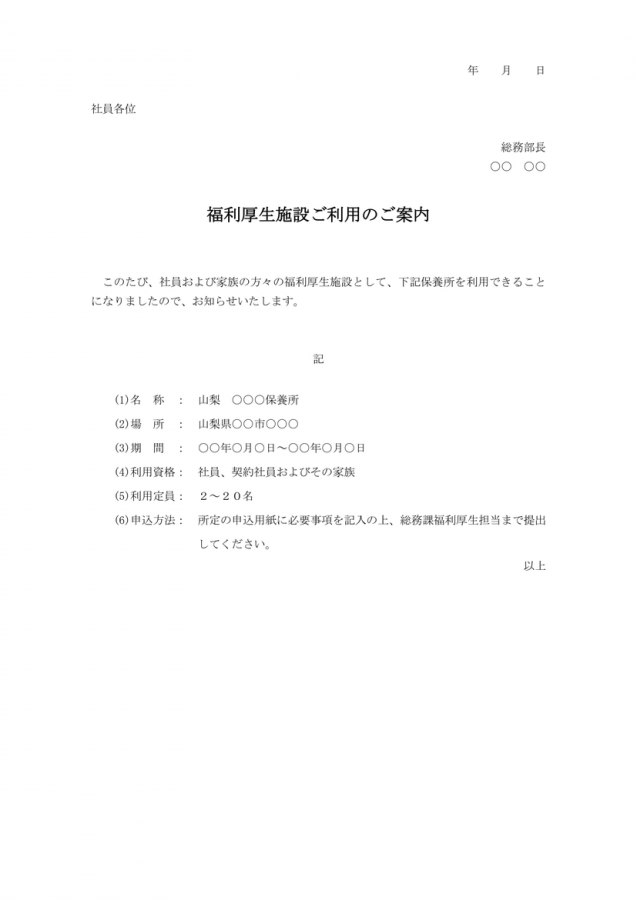

福利厚生施設ご利用のご案内

福利厚生施設の利用について、社内にお知らせする案内文の文例です。導入した福利厚生の利用促進にご利用ください。

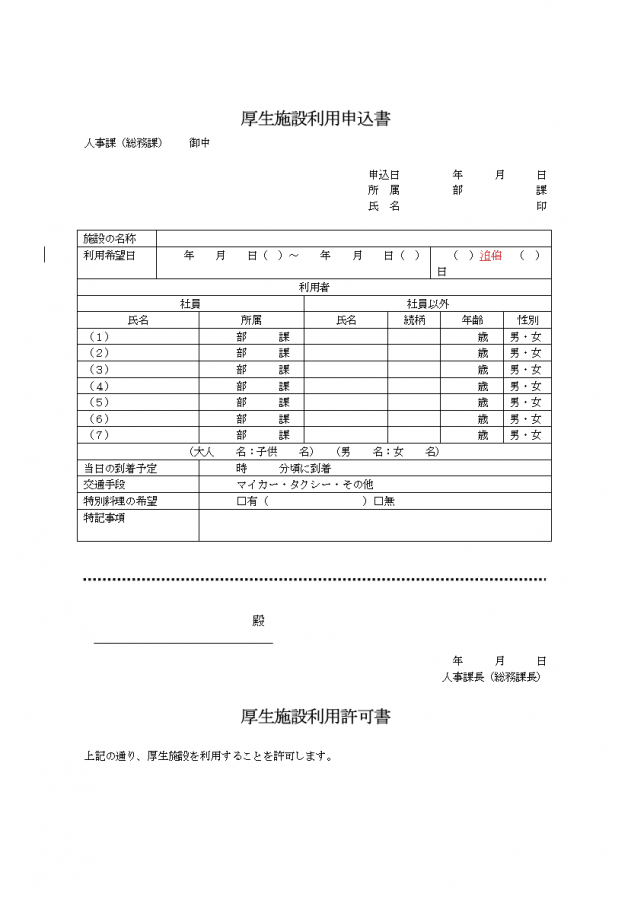

福利厚生施設申込書

企業が保有する保養所や運動施設など、福利厚生施設申込書の書式文例です。

自社に合わせてカスタマイズしてご利用ください。

サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 調査

調査 人事辞典

人事辞典 イベント

イベント