派遣社員の日当 課税について

弊社は人材派遣業です。技術系の派遣会社で工事現場などで活躍してもらっているのですが、

実務上給与計算するうえで引っかかる点があります。よく客先に日当を請求して それを

派遣社員に支払うことがあるのですが、この場合の日当というのは派遣先の職場から別の職場に いわゆる出張したときにもらえるものとは異なり、現場に出たらもらえる 手当のような性格のものです。

客先の正社員への就業規定の出張旅費が弊社の派遣社員にも適用されているような感じです。

そして、弊社からその日当を請求(ex2,000円/日×30日=60,000とか) 弊社から派遣社員に支給していますが、1か月にしたら5~6万程度支給することも結構頻繁にあります。契約期間中は6か月でも1年でも その契約が続き間は請求できるのでそのくらいの金額をずっと支給しています。

この場合の日当は給与とみなし、源泉徴収の対象として課税しています。

この処理で間違いないでしょうか?

よろしくお願いいたします。

また、短期の工事で継続的に雇用状態にあり、1~2ヶ月とかの短期間の間に派遣現場を移動してもらう派遣社員の方もいまして、この方々にも現場に出ている間は、1日 1,500~2,000くらい日当を支給しています。

そういった短期工事の繰り返しで結果として雇用が6か月とか1年とか継続している場合、この人たちは短期間で現場が変わりますので課税対象外でも差しさわりないでしょうか?

よろしくお願いいたします。

投稿日:2015/11/09 11:10 ID:QA-0064126

- nakusumaさん

- 滋賀県/その他業種(企業規模 31~50人)

この相談を見た人はこちらも見ています

-

常用型派遣について いつも利用させていただいております。派遣には、登録型派遣と常用型派遣があるかと思いますが、常用型派遣は派遣元会社と無期雇用あるいは有期雇用で契約し、派遣先... [2013/12/26]

-

派遣者正規雇用について 派遣者正規雇用に必要な派遣元と派遣先の必要な書類 [2017/05/17]

-

派遣会社との業務委託 派遣会社が業務委託した人(個人事業主)を派遣先に派遣する事は可能でしょうか? [2024/11/13]

-

特定派遣について 特定派遣について判らない点があります。1.派遣期間は、一般と同様なのか。2.上記に関して、派遣元で直雇用(契約・正社員)されていても同じなのか。以上2点の... [2008/06/03]

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

派遣元との派遣契約と本人との出向合意書をチェックが必要

▼ ご承知の様に、派遣契約で派遣社員が従事する業務内容を特定し、業務内容は派遣元から派遣社員に明示することが義務づけられており、定められた業務以外の仕事を命じることはできません。それ以外の業務をさせたければ、派遣元との間で、派遣契約の内容の追加変更を合意するなどの措置が必要になります。

▼ ご相談の、「現場に出る」という行為は、どうやら「業務出張」ではなく、「広域に亘らない現場間移動」といった類のようですね。これが、派遣先との契約で、どのように明記されているか、且つ、移動実態が契約の範囲内であるかどうかをチェックして下さい。

▼ 次に、上記のポイントがクリアになったとして、支給されている「日当」と言われる金銭は、通常の出張に伴う「少額看做し実費」(営業費)ではなく、明らかに「労働対価」(給与)の性格を帯びていますので、本人に支給する場合には、課税給与としてすることが必要です。尚、支給の是非は、本人との出向合意書における取扱い如何に依ります。

投稿日:2015/11/09 12:59 ID:QA-0064127

相談者より

ご回答ありがとうございました。今後の参考にさせていただきます。これからもよろしくお願い申し上げます。

投稿日:2015/12/01 11:18 ID:QA-0064323大変参考になった

プロフェッショナルからの回答

日当について

派遣元が派遣先に請求するのは、あくまで会社間の契約ですから、名目等は関係ありません。派遣元が、自社員に対してどのような手当てとして支払うかによります。

日当が非課税である経費扱いとされるのは、出張旅費規定等があり、それに基づいて、実雑費程度の手当てが支払われる場合です。

ご質問の内容は、いずれも「現場手当」という性格のものですので、経費ではなく、賃金扱いとなる可能性が大きいと思われます。

投稿日:2015/11/09 13:21 ID:QA-0064128

相談者より

ご回答ありがとうございます。これからも参考にさせていただきます。

投稿日:2015/12/01 11:18 ID:QA-0064324大変参考になった

プロフェッショナルからの回答

お答えいたします

ご利用頂き有難うございます。

ご相談の件ですが、当該日当について「現場に出たらもらえる手当のような性格のもの」という事でしたら、原則として給与所得として課税対象になるものといえます。

一方、後段の短期派遣についても基本的には同様といえます。但し、1日で¥1,500~2,000程度の日当が異動に関わる交通費等の実費に相当するものであれば課税対象外とする事も可能と考えられます。この場合は特に取扱いが微妙ですので、出来れば業務実態を踏まえた上で専門家である税理士にご相談される事をお勧めいたします。

尚、ご質問内容からは外れますが、派遣社員の場合ですと給与等の処遇に関して適用されるのは派遣元の就業規則のみになります。従いまして、「客先の正社員への就業規定の出張旅費が弊社の派遣社員にも適用されている」というのでは根拠のない手当を支払っている事になります。これは就業規則上の必要記載事項に関する明示義務違反に該当しますので、御社就業規則に正式な手当として定めを置かれる事が必要といえます。

投稿日:2015/11/09 22:37 ID:QA-0064131

相談者より

ご回答ありがとうございました。かなり参考になりました。今後ともよろしくお願いいたします。

投稿日:2015/12/01 11:19 ID:QA-0064325大変参考になった

プロフェッショナルからの回答

ご回答いたします

ご回答申し上げます。

原則から申し上げますと役員や使用人に支給する手当は、原則として給与所得となります。具体的には、残業手当や休日出勤手当、職務手当等のほか、家族手当、住宅手当なども給与所得となります。

しかし、例外として、次のような手当は非課税となります。

1.(1) 通勤手当のうち、一定金額以下のもの

2.(2) 転勤や出張などのための旅費のうち、通常必要と認められるもの

3.(3) 宿直や日直の手当のうち、一定金額以下のもの

(出典:国税庁タックスアンサー)

しかし本ケースで問題となるのは、派遣先、派遣元、派遣労働者の関係では費用の発生理由はたとえ旅費手当としても、実際に派遣労働者へ支払うのは派遣元となります。しかし両者には出張の指揮命令は発生しないため旅費と判断する根拠がないという点です。

さらにはご質問の内容からは旅費(その旅行について通常必要と認められるもの)ではなく外勤手当と考えるのが妥当と思われます。そのためいずれの理由からも課税扱いの給与所得となると思われます。

次に2点目の質問ですが課税・非課税の判定は期間の長短で判断するものでなく、給与所得か否かで判断するものであることからこちらも課税扱いになると思われます。

以上ご回答申し上げますが、内容につきましては顧問税理士へご確認いただけますと幸いです。

投稿日:2015/11/18 10:43 ID:QA-0064197

相談者より

ご回答ありがとうございました。大変参考になりました。今後ともよろしくお願い申し上げます。

投稿日:2015/12/01 11:20 ID:QA-0064326大変参考になった

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

問題が解決していない方はこちら

-

常用型派遣について いつも利用させていただいております。派遣には、登録型派遣と常用型派遣があるかと思いますが、常用型派遣は派遣元会社と無期雇用あるいは有期雇用で契約し、派遣先... [2013/12/26]

-

派遣者正規雇用について 派遣者正規雇用に必要な派遣元と派遣先の必要な書類 [2017/05/17]

-

派遣会社との業務委託 派遣会社が業務委託した人(個人事業主)を派遣先に派遣する事は可能でしょうか? [2024/11/13]

-

特定派遣について 特定派遣について判らない点があります。1.派遣期間は、一般と同様なのか。2.上記に関して、派遣元で直雇用(契約・正社員)されていても同じなのか。以上2点の... [2008/06/03]

-

派遣社員の残業・休日出勤について 派遣先が派遣労働者に残業や休日出勤させたい場合、派遣元が36協定を締結し、届けますが、派遣先と派遣元間で結んでいる契約条件(特別条項付き協定の時間)よりも... [2007/07/31]

-

派遣社員等の請求について まず・・・派遣社員・・・10名当社の正社員(派遣先の管理者)・・・1名 、とします。当社は、派遣社員の出勤簿に基づいて集計をし、派遣先に請求をしております... [2006/09/28]

-

派遣先の講ずべき措置について 派遣先の講ずべき措置について、万が一講じていなかった場合は、指導・是正の対象となると思いますが、派遣元も同様に処分をされるのでしょうか。派遣先に求められて... [2016/06/29]

-

職場での派遣料公開について スタッフより相談があったのですが、派遣先で派遣先社員が「あなたの派遣料知ってる?」「凄く高いんだよ」と具体的な数字は出していませんが、スタッフとしては「高... [2017/07/05]

-

派遣社員を雇用後に派遣先で働くことについて 派遣社員と同じ現場で派遣先に業務委託で契約している別会社なのですが派遣社員から弊社の正社員への打診を頂いています。雇用後に現在の派遣先の業務を引き続き行う... [2014/11/18]

-

出向社員と二重派遣 派遣法で二重派遣を禁止していますが派遣元からの派遣社員を出向社員として雇用したうえで客先に派遣した場合、派遣法上問題ありますか。 [2008/12/15]

お気軽にご利用ください。

社労士などの専門家がお答えします。

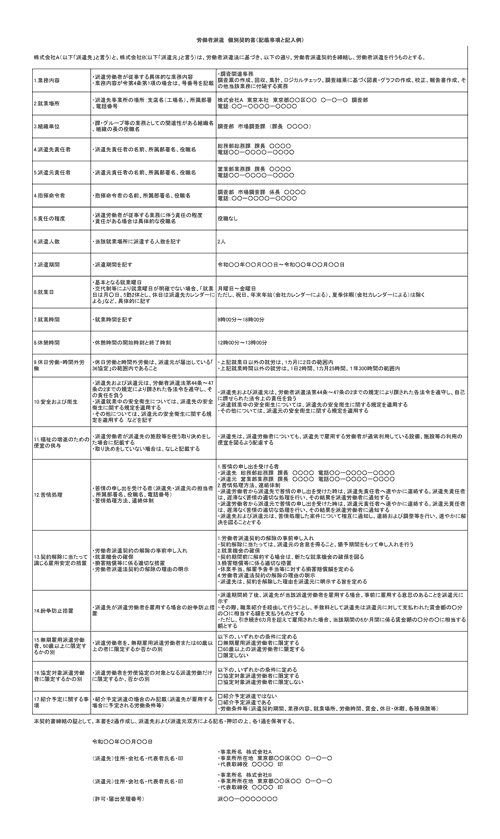

関連する書式・テンプレート

労働者派遣個別契約書

労働者派遣の契約を締結するときに、個別に事項を定めるための契約書です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント