★所得税控除について、教えて下さい★

扶養家族がいて、健康保険で扶養と認定されている家族がいる場合

所得控除があるのは知っていますが、

健康保険で扶養認定されない(例えば奥さんがいて正社員で働いているから)場合は

所得税控除されないというのも理解しています。

ただし、今回の質問は扶養認定されていないけど所得税控除されるのかということです。

以下、具体的に・・・。

●社員がご両親と同居していて年金受給者で無職。健康保険の扶養認定もされていた。

●当然所得税控除の対象としていた。

●ところが、社員が結婚し別居となった。

●別居家族を健康保険の扶養認定する場合の条件として、別居家族に対する送金確認が必要で送金証明ができず(シルバー人材派遣などの仕事を多少しながら、実際送金してなくて何とかやっていける状態)健康保険の扶養認定から外された。

●別居している両親は国民健康保険に加入した。

●平成18年8月(1年ほど前)に、この状態となりましたが、平成18年12月の年末調整時には、ご両親分の所得税控除を行った。

以上の条件のもと、平成19年1月から両親分の所得税控除を該当社員からできるか? というのが質問です。

≪ 該当する両親の生年月日≫

父・・・昭和17年9月15日生まれ

母・・・昭和17年9月24日生まれ

≪ 該当する両親の所得 ≫

【 年金 】

父親・・・92,000円(2ヶ月分)

65歳から210,000円(2か月分)

母親・・・164,000円(2か月分)

65歳から155,000円(2か月分)

【他の収入】

父親・・・約30,000円(1ヶ月あたり)

母親・・・約30,000円(1ヶ月あたり)

両親ともシルバー人材センターから給与を受け取っているようです。

以上の条件で、別居している両親分を所得控除できるかご回答いただきたいと思います。

投稿日:2007/10/26 12:26 ID:QA-0010226

- *****さん

- 愛知県/コンサルタント・シンクタンク(企業規模 6~10人)

この相談に関連するQ&A

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

- この回答者の情報は非公開になりました

おこたえします。

いつもご利用ありがとうございます。

ご質問は、ご両親の社会保険料に対する控除をご子息が受けられるかどうかということかと思います。

所得税に対する社会保険料の控除については、社会保険上の扶養要件に該当・非該当かが問題ではなく、所得税法上ご両親が生計を一にしているという条件に該当し、扶養条件に該当しているかどうかの問題です。両者が所得税法上の扶養家族である場合、ご両親の社会保険料についても控除対象になります。

ただし、ご質問の件については、傍証としての社会保険上の生計維持関係が確認できない状況かと思いますので、会社の税務上の扱いとしては、一旦非該当とし、ご本人に後日確定申告をしていただき税務当局の判断を仰ぐという方法で対処されるということでは、いかがでしょうか。

投稿日:2007/10/27 10:29 ID:QA-0010238

回答に記載されている情報は、念のため、各専門機関などでご確認の上、実践してください。

回答通りに実践して損害などを受けた場合も、『日本の人事部』事務局では一切の責任を負いません。

ご自身の責任により判断し、情報をご利用いただけますようお願いいたします。

問題が解決していない方はこちら

-

所得税 報酬や課税対象額が変わらなくても... [2025/01/16]

-

退職者への未払賃金支払時の控除について 退職者への未払賃金支払時の控除に... [2021/03/26]

-

年末調整控除ミスについて。 年末調整で1名の社員が仕事納めの... [2023/02/06]

-

給与控除の可否について 当法人には組合があり、給与控除に... [2021/02/08]

-

毎月の所得税控除と年末調整の関係について 年末調整の時期を前に支給済みの給... [2005/12/01]

-

外国人も扶養控除受けれるか 親は無職で日本以外の国に暮らして... [2012/03/06]

-

家族手当について 以下、教えていただけますでしょう... [2011/06/28]

-

社会保険控除について 25日締め翌月10日支払 当月控... [2024/08/07]

-

賃金控除について いつもご利用させていただいており... [2007/10/22]

-

給与差押えと欠勤控除について 従業員の給与が差押えられ、会社が... [2024/03/04]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

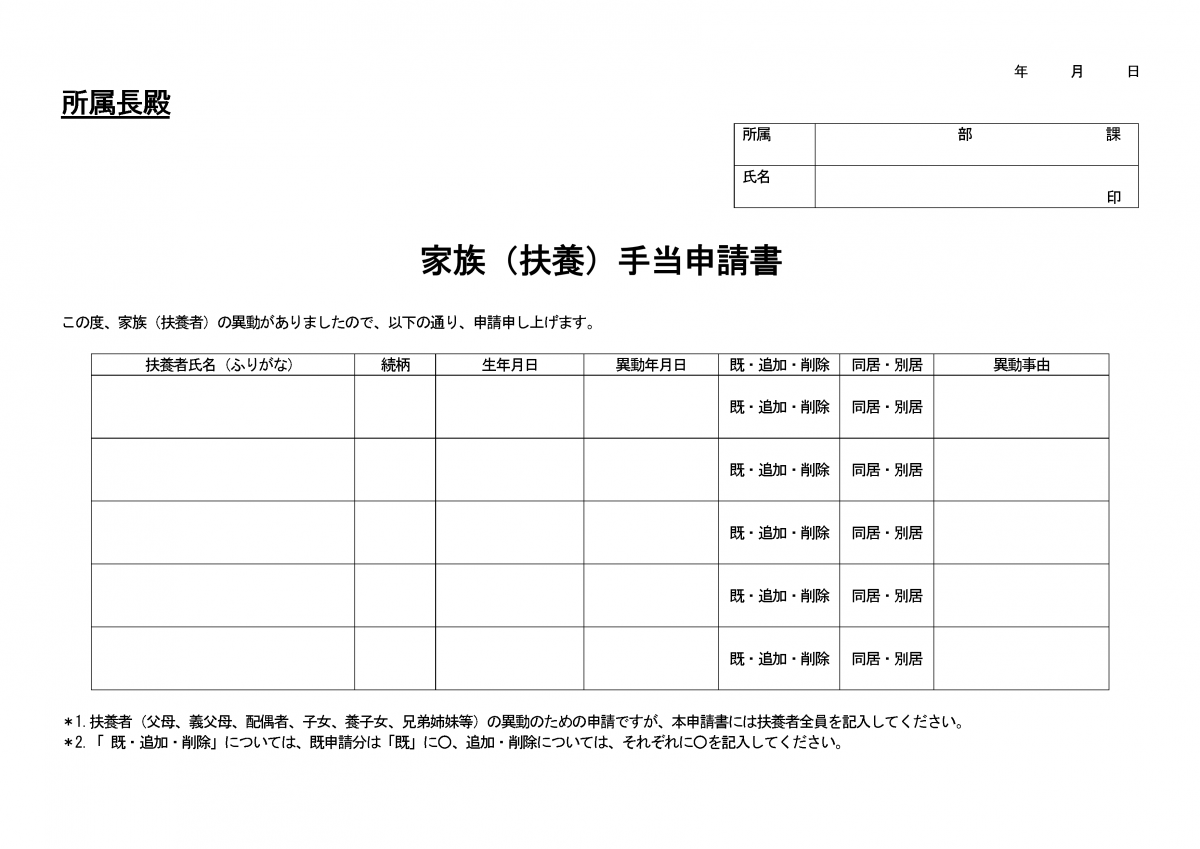

家族(扶養)手当申請書

家族手当(扶養手当)は家族のいる従業員に企業が支給する手当です。従業員が提出する家族(扶養)手当申請書のテンプレートを紹介します。

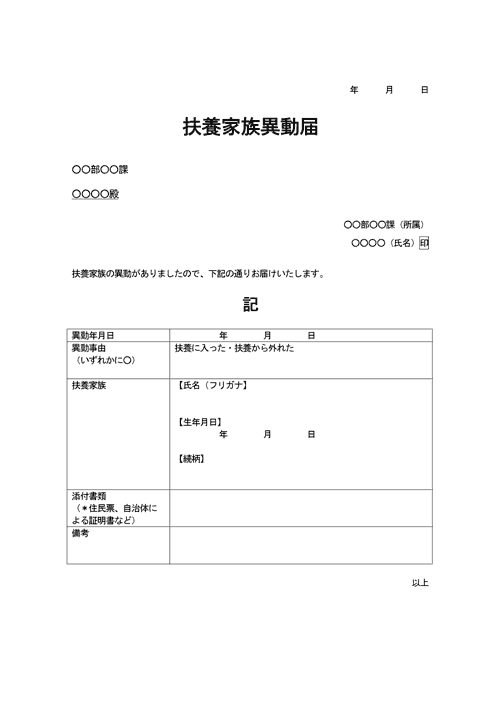

扶養家族異動届

家族手当の制度の運用のために、従業員の家族構成を把握するためのテンプレートです。

サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 調査

調査 人事辞典

人事辞典 イベント

イベント