通勤車両の個人名義切り替え対応

現在、社有車(会社名義リース)で営業を行っている社員が再雇用契約社員に切り替わることにより

営業業務ではなく、現場の人材育成など事務所業務中心に変わります。(会社として必要な人材)

・現在

A地点本社配属 B地点、C地点の拠点事務所を担当

本社勤務時 公共交通機関 通勤

担当拠点勤務 社有車にて自宅→事務所移動 (公共では2時間半かかるが、車なら1時間程度)

ガソリンおよび高速代などは会社負担

社有車の自宅駐車場は会社負担

・契約社員の条件

B地点本務拠点 週3日勤務 月1、2回は本社会議出席がある。

に切り替えることによる通勤手段および手当などの条件検討しております。

・マイカー通勤への切り替えが、本来なのですが、マイカーを持っていないということ。

定年後の再雇用のため、いまさらマイカー購入して通勤は考えられない。

上記から通勤対応について検討しています。

下記ケースを考えています。各ケースで疑問があり、その疑問を解決できるのでしょうか。

①現在の会社名義リース車両を個人名義に切り替え。通勤にのみ利用(マイカー変わりにする)

自宅駐車場は個人負担

通勤手当 マイカー通勤の距離による非課税限度額内 を出勤割合支給(週 3日/5日割)

高速代 上記非課税限度額割引分から限度額までは非課税。超過金額は課税とすることでよいのか。

リース代 リース代が負担増となるため、リース代分を給与項目で非課税対象にしたい。

※給与で社会保険・所得税に反映されない支給方法があるのか。

ガソリン代 本人負担(通勤手当支給するため)

②会社名義のまま、通勤手段として社有車を貸与

自宅駐車場は個人負担

通勤手当 ①と同様

高速代 ①と同様

ガソリン代 ①と同様

通勤途上での事故は通勤災害となるが、社有車であることのデメリットがあるがどのようなことが

考えられるか。

通勤手段のみに社有車を貸与しても問題になることがあるのか。

③現状のまま(配属はA地点本社、社有車貸与)として、B地点事務所がもっぱらとは

なるものの、本社への会議出席などもあることから現状のままで、問題ないか。

上記の各パターンでの疑問や対応に問題がないか、また、それぞれで会社としての責任度合(社有車に

することでの事故などの際の使用者責任追及など)デメリットなどを教えてください。

また、最適な対応がございましたら教えてください。

投稿日:2017/10/20 12:09 ID:QA-0073025

- ハイドバイドさん

- 大阪府/電気・ガス・水道・エネルギー(企業規模 501~1000人)

この相談を見た人はこちらも見ています

-

マイカー通勤者の通勤交通費について ほとんどがマイカー通勤者ですが、通勤交通費としてバス・電車で通勤した場合の定期代を支給しています。これでは非課税限度額を超過していることになるようですが、... [2005/09/14]

-

申請通勤手段と異なる通勤手段による通勤災害について 当社では、従業員に通勤手段、経路を申請されたものを基に通勤手当を支給しています。もし、会社に申請している通勤手段以外の方法で通勤した場合、通勤災害(労災)... [2012/07/19]

-

通勤費について 弊社の通勤費の規定には弊社から1.5キロの居住している者と明記していますが、色々調べると2キロが多いようですがどちらが良いのでしょうか?1.5キロと2キロ... [2011/10/14]

-

通勤途中に不審者 通勤途中に不審者にあったと相談をうけた場合、会社は何か対処することがありますでしょうか? [2018/12/19]

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

お答えいたします

ご利用頂き有難うございます。

ご相談の件ですが、まず①につきまして、高速代の非課税枠超過金額は法令に従って課税されることになります。他方、リース代につきましては、通勤に関わる費用であることから別途非課税となるような項目で支給される事は困難といえるでしょう。社会保険につきましても原則同様になります。但し、課税の件につきましては、専門家である税理士にもご確認されるのがよいでしょう。

②につきましては、社有車のままであることから、会社の使用者責任を問われる可能性がございます。但し、この点は現状の運用でも同じわけですので、新たなリスク発生という意味でのデメリットにはなりません。

また③につきましては、双方共に分かりやすく手間もかかりませんので、費用負担の点で差し支えなければ最も適切な措置といえるでしょう。

総合しますと、①については会社・従業員双方共にデメリットが大きくなりますので回避された方が望ましく、③またはそれが不可の場合には②の線で検討されるのが妥当と思われます。

投稿日:2017/10/22 14:26 ID:QA-0073055

相談者より

ありがとうございます。

ちなみに非課税限度額内は通常フル勤務の方であればわかるのですが、今回のように週3日などのようにフル勤務よりも少ない方でも同様の限度額内での支給としても問題ないのでしょうか。

投稿日:2017/10/26 17:13 ID:QA-0073145大変参考になった

プロフェッショナルからの回答

再度お答えいたします

ご返事下さいまして感謝しております。

「非課税限度額内は通常フル勤務の方であればわかるのですが、今回のように週3日などのようにフル勤務よりも少ない方でも同様の限度額内での支給としても問題ないのでしょうか」

― フルタイム勤務でない従業員でも、原則として同様の非課税限度枠になるはずです。その他詳細につきましては、税理士にご確認されることをお勧めいたします。

投稿日:2017/10/27 17:26 ID:QA-0073160

相談者より

ありがとうございました。

投稿日:2017/10/30 09:17 ID:QA-0073176大変参考になった

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

問題が解決していない方はこちら

-

マイカー通勤者の通勤交通費について ほとんどがマイカー通勤者ですが、通勤交通費としてバス・電車で通勤した場合の定期代を支給しています。これでは非課税限度額を超過していることになるようですが、... [2005/09/14]

-

申請通勤手段と異なる通勤手段による通勤災害について 当社では、従業員に通勤手段、経路を申請されたものを基に通勤手当を支給しています。もし、会社に申請している通勤手段以外の方法で通勤した場合、通勤災害(労災)... [2012/07/19]

-

通勤費について 弊社の通勤費の規定には弊社から1.5キロの居住している者と明記していますが、色々調べると2キロが多いようですがどちらが良いのでしょうか?1.5キロと2キロ... [2011/10/14]

-

通勤途中に不審者 通勤途中に不審者にあったと相談をうけた場合、会社は何か対処することがありますでしょうか? [2018/12/19]

-

通勤届について 弊社では全社員分の通勤届が揃っているわけでもなく、また決まったフォーマットがあるわけではないため、その時の担当者によって、もらっていたりフォーマットが異な... [2021/10/12]

-

マイカー通勤が禁止の事業所でのマイカー通勤時の交通事故 マイカー通勤が禁止されている事業所で、マイカー通勤時の交通事故は労災認定されないのでしょうか? [2024/01/25]

-

通勤費への課税について マイカー通勤者の通勤手当への課税についてお聞きしたいことがあります。弊社では、マイカー通勤者への通勤手当を、「ガソリン代」としてではなく、電車で通勤した場... [2009/11/16]

-

通勤路の申請と自転車通勤 マイカー通勤時に会社へ通勤経路の提出をしていますが通勤経路についてご教授ください。① 経路は一つだけしか登録できないのでしょうか?(当社は往路と復路の提出... [2011/08/03]

-

自家用車での通勤について 従業員の車での通勤について質問いたします。弊社の規程では車通勤は認めておりません。しかし、この度、通勤が不便な場所へ出向いて作業する社員がおります。その社... [2007/06/06]

-

通勤手当の支給 現在、1か月分の定期代を通勤手当として支給しています。ある営業社員の1人が出張が多く、週1回しか事務所にこれません。そこで通勤手当をなくし事務所にくるとき... [2006/04/25]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

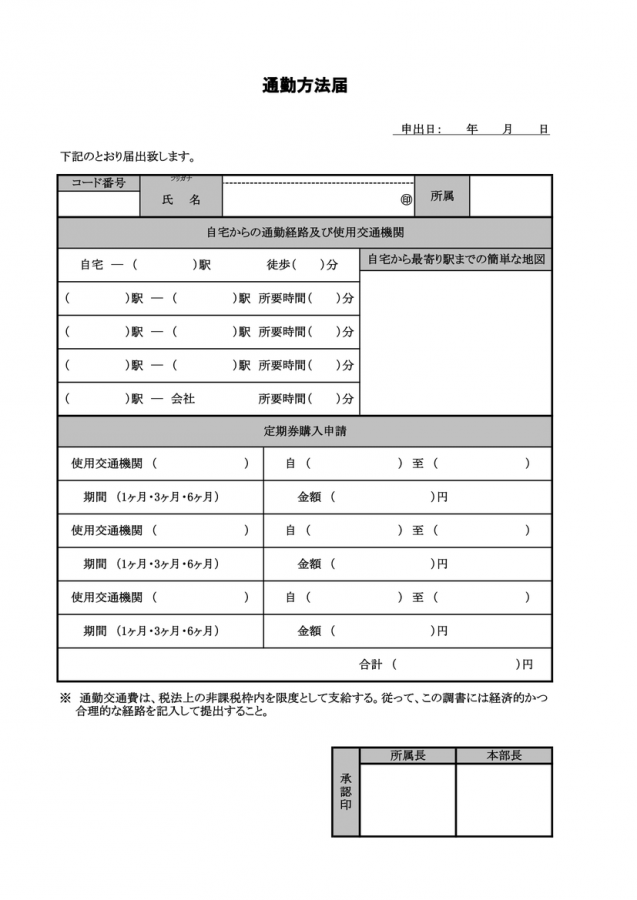

通勤方法届

通勤方法の届出テンプレートです。。是非ご利用ください。

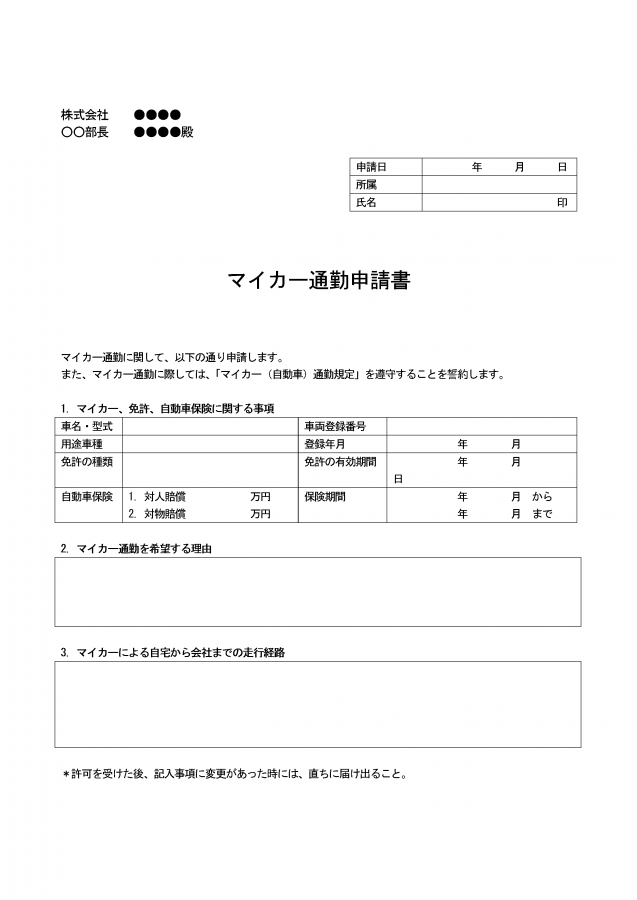

マイカー通勤申請書

マイカー通勤を許可制で認める際に必要な申請書のテンプレートです。

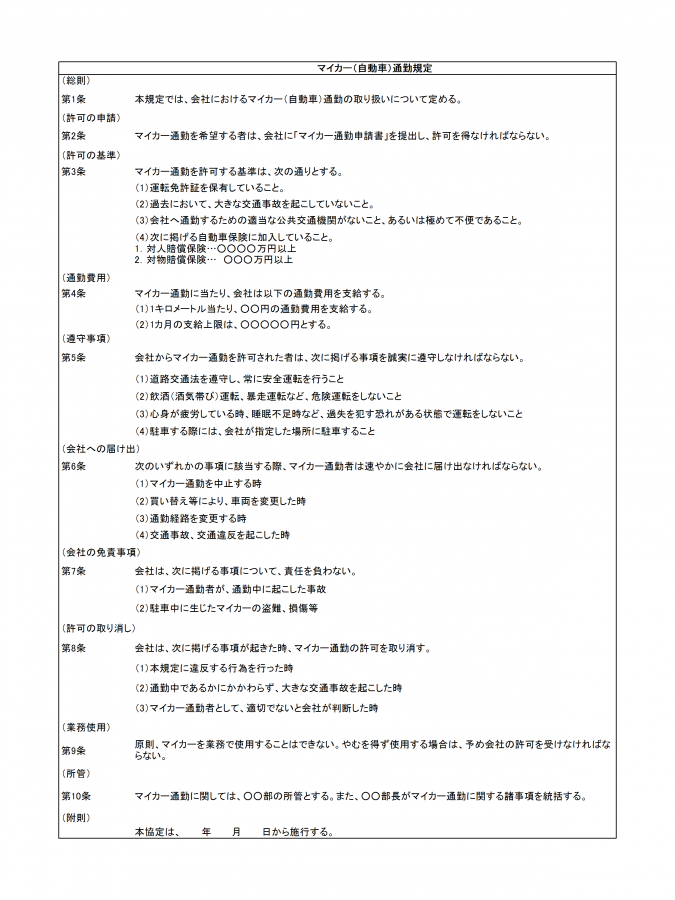

マイカー通勤規定

マイカー通勤を許可制にする際に必要な規定の例です。

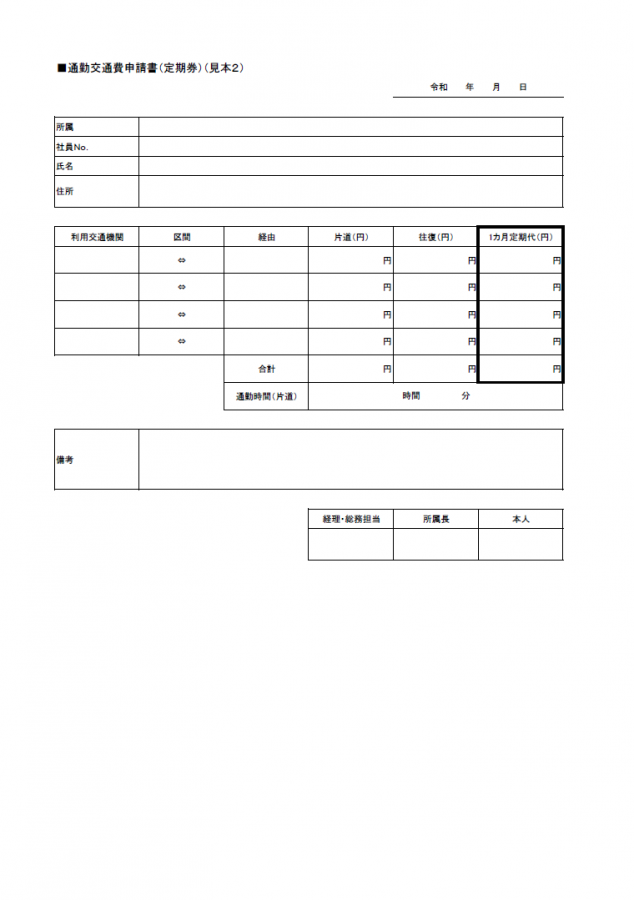

通勤交通費申請書(定期券)(見本2)

通勤交通費申請書(定期券)のテンプレートです。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント