社員への融資

サラ金から多額の融資(150万円程度)を受けている社員から、返済を減らすために社内融資を求められました。会社からの借入でサラ金には一括返済し、会社には月例給与から定額(1.5―2万円)返済したいとのこと。額が多いために返済は数年にわたる見込み。貸出には、一般並みの金利は貰おうと考えています。法律上、あるいは会計上、留意することはありますか?

投稿日:2006/07/11 08:58 ID:QA-0005317

- Tedさん

- 京都府/その他メーカー(企業規模 51~100人)

この相談に関連するQ&A

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

社員への融資

■以下、半月ほど前にお答えしたした内容を引用いたします。(最後のコメントは追加)

会社からの直接融資と提携銀行からの優遇金利での融資がありますが、以下、前者のケースについてコメントを差し上げます。

■理論的な利息上限は、現在社会的な問題となっている利息制限法(15%-20%)や出資法(29.2%)に定められた利息です。そして下限はゼロ%です。

■一般的に貸付金制度の多くは、貸付利率が無利息であったり、市中金融機関の市場金利よりも低利であったりする場合がほとんどです。しかし、有利な条件で融資を受けるということは、企業である使用者から経済的利益を受けることになりますので、従業員の給与所得として課税する必要があるかどうかという問題が発生します。経済的利益の判断基準については、所得税基本通達によるものと、租税特別措置法によるものがあります。

■住宅貸付以外の「一般貸付」の場合、①「公定歩合+4%による利息相当分或いは、② 使用者における借入金の実際の利息との差額に対し課税。但し、その額が 5,000円以下の場合は非課税又は、貸付利率が使用者の平均調達金利相当である場合は非課税」とされています。

公定歩合は現在のところ、01/09/19より0.1%に固定されていますから、① の基準では、4.1%を、また ② の場合には、例えば、会社が貸付けを行った日の前事業年度中における借入金の平均残高に占める当該前事業年度中に支払うべき利息の額の割合を、下回る場合には、下回った部分が給与所得として課税されることになります。

■留意点

▽5,000円を超える場合は、5,000円を控除できず、全額課税されます。

▽災害・疾病に起因する貸付けの場合は非課税となります。

▽社内貸付金規則の制定が必要です。

■「一般並みの金利」の定義は曖昧ですが、ビザなどのカードのリボ払いやキャッシュリボでは。15%-16.2%程度です。上記、非課税金利と、この一般並みの金利の間のどこかで設定を検討されてはいかがですか?

■以上は、一般的な「社内貸付金制度の設定利息」についてのコメントですが、今回のご相談の場合、「多額の借入に至った理由・経緯の把握」、「二度とサラ金に依存しないことの確約」、「完済に至るまでの定期的な財政状況のモニター」など特別な措置を平行して実施する必要があると思います。

投稿日:2006/07/11 11:41 ID:QA-0005322

相談者より

ご回答頂き、ありがとうございました。

貸付の金利は、銀行借入利息を若干上回る2.0%にしたいと考えています。こうすれば、「貸付利率が使用者の平均調達金利相当」なので、本人に課税される恐れは無いと思われますが、こうした理解で合っているでしょうか。

なお、確約書・財務状況のモニターなど、大いに参考になりました。

投稿日:2006/07/18 10:55 ID:QA-0032220大変参考になった

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

社員への融資

■7月14日の日銀公定歩合の引き上げ(0.1%⇒0.4%)の影響はかなり先になるものと思われ、御社の現行ないし直近決算期間における対外借入実績を下回らない利率である限り、問題ないでしょう。

■単なる福利厚生策というより個人救済の色合いの濃い措置ですので、付帯条件のしっかりしたモニターが欠かせません。

■貸付金制度が既に規定化されていなければ、この機会に整備してください。(制度規定がなければ福利厚生制度とは見做されませんので注意が必要です)

投稿日:2006/07/18 12:03 ID:QA-0005415

相談者より

早速のご回答感謝します。

さて、「貸付金制度が既に規定化されていなければ、福利厚生制度とは見做されません」は初耳でした。どんな内容を、盛り込めば良いのでしょうか。また、就業規則のように、労基署に届け出る必要がありますか。

投稿日:2006/07/18 15:12 ID:QA-0032259大変参考になった

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

社員への融資

■福利厚生費として損金計上が認められるためには、次の事項が担保されなければなりません。そのためには、貸付金制度も社内規程として社員全員に周知されるのが最も正攻法なやり方だと申し上げているのです。

① 支出目的 ⇒ 従業員の福利厚生のため

② 相手先 ⇒ 機会及び条件面ですべての従業員に公平に

③ 金額 ⇒ 社会通念上妥当な金額まで

■規程内容としては、下記の項目について明確な基準を設けます。

① 制度趣旨

② 使用目的

③ 受給資格

④ 貸付金額

⑤ 返済方法

⑥ 返済期間

⑦ 貸付利率

⑧ 貸付決定

⑨ その他(繰上げ返済、途中増額、完済後の再借入、完済前退職時の取扱い、規程の見直しなど)

■就業規則への記載は必要ですが、そこでは「別途定める」とし、「社内貸付金規程」として上記項目を整備すればよいでしょう。労基法第89条(就業規則の作成及び届出の義務)10項に「前各号に掲げるもののほか、当該事業場の労働者のすべてに適用される定めをする場合においては、これに関する事項」とありますので、届け出なくともよいとは申し上げられません。

投稿日:2006/07/18 16:26 ID:QA-0005421

相談者より

投稿日:2006/07/18 16:26 ID:QA-0032261大変参考になった

回答に記載されている情報は、念のため、各専門機関などでご確認の上、実践してください。

回答通りに実践して損害などを受けた場合も、『日本の人事部』事務局では一切の責任を負いません。

ご自身の責任により判断し、情報をご利用いただけますようお願いいたします。

問題が解決していない方はこちら

-

社内貸付金の返済完了時の書類 社内貸付金の返済を給与天引きでお... [2008/03/26]

-

貸付金返済額について 社員に100万円を年率2%で貸し... [2015/09/29]

-

退職金を前払いするには 社員が外部金融機関の住宅融資の返... [2009/10/05]

-

従業員への貸付について 従業員への金銭の貸付についてご質... [2023/10/13]

-

社員間の金銭の貸し借りについて ある社員からの相談で、同期入社の... [2009/10/29]

-

奨学金返済補助制度の導入検討に関して この度、若手社員を対象に、奨学金... [2024/08/27]

-

従業員同士のお金の貸し借りについて 従業員同士のお金の貸し借りが判明... [2022/04/01]

-

賞与から貸付金返済分を天引きする場合の取り扱いについて 会社から従業員に貸し付けた返済金... [2024/07/22]

-

貸付金に対する金銭消費貸借契約書について さて弊社では、過去からの代表者に... [2021/12/09]

-

給与から貸付金の返済をしてもらう 1月に従業員に車の免許取得費用3... [2024/06/05]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

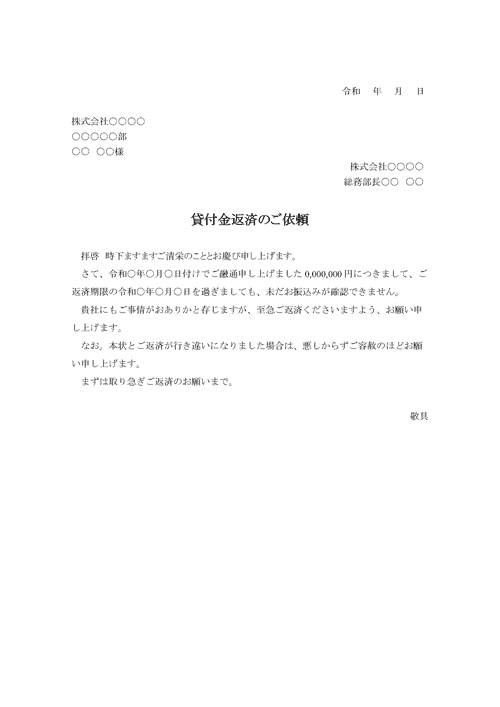

返済の督促状(見本2)

他社に返済の督促をするための文例です。

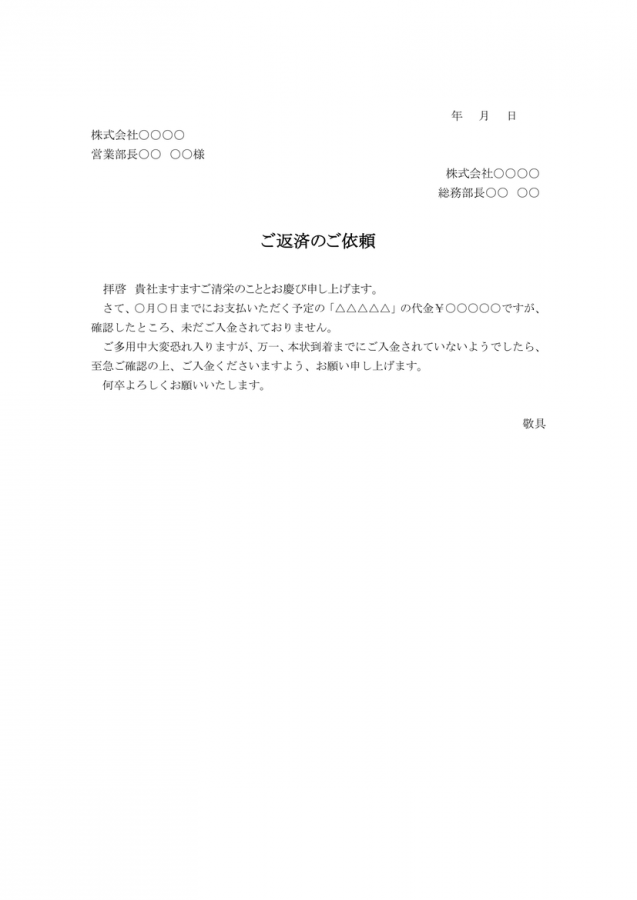

返済の督促状

取引先からの支払いが遅れているときに送る督促状の文例つきテンプレートです。

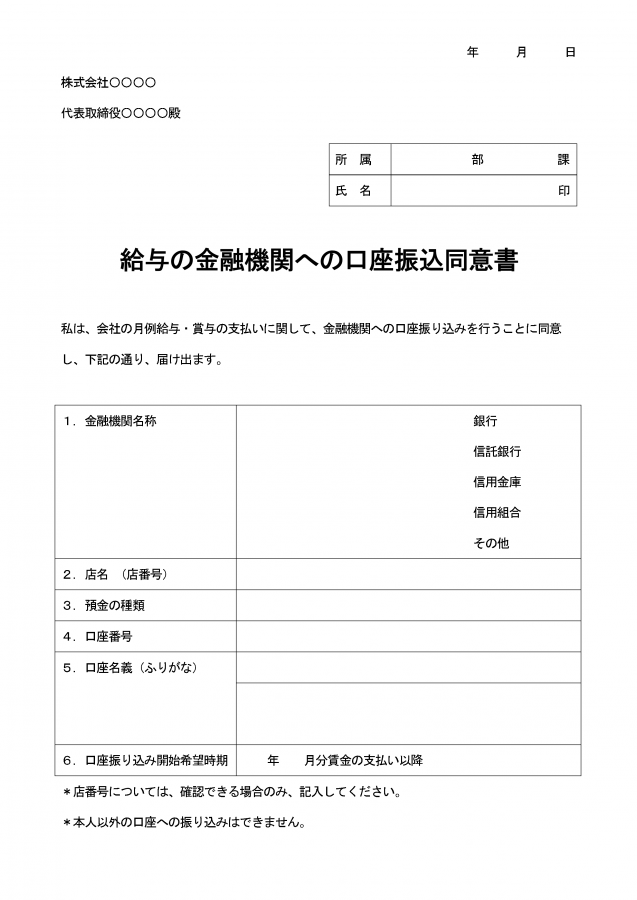

銀行口座への給与振込同意書

給与を銀行口座へ振り込んで支払うためには、従業員から同意を取る必要があります。本テンプレートをひな形としてご利用ください。

サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 調査

調査 人事辞典

人事辞典 イベント

イベント