転任に伴う子女転校費用の課税について

弊社では、転任に伴い子女に対する重複した転校費用が発生した場合、上限を決めて以下費用の実費を支給することを規程に記しております。

*入学金・入園料・教材費・制服代・転校先下見費用

過去において上記対象たる従業員はなく、このたび初めて対象者がでてきたのですが、本ケースの支給費用は課税対象となるのでしょうか。

また課税・非課税になるポイントはどこにあるでしょうか。

よろしくお願い致します。

投稿日:2008/02/26 19:23 ID:QA-0011548

- *****さん

- 東京都/医療・福祉関連(企業規模 31~50人)

この相談に関連するQ&A

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

- この回答者の情報は非公開になりました

転校費用

当該転校にかかる費用を会社が負担する場合、個人に対する経済的利益供与とみなされ、課税所得になると思われます。

課税所得として取り扱うべきではないでしょうか?

所轄の税務署(源泉)に問い合わせると、丁寧に教えていただけます。

匿名OKです。

投稿日:2008/02/26 20:23 ID:QA-0011551

プロフェッショナルからの回答

- この回答者の情報は非公開になりました

転校費等

費用負担の項目から察するに、国税の判断は「個人に対する経済的利益供与」となるのではと考えます。

なかなか判断が難しい場合もあります。

貴社の判断で、非課税とした場合、後日国税の調査が入り、課税と判断された場合、再年調となり、延滞税等を請求される可能性もあります。(この場合社員に対しての課税となります)

社員にとっても、不利益となりますので、きちんと内容を説明し、国税(貴社の所管の税務署)の見解を確認されることをお勧めします。

歯切れが悪くて申し訳ありません。

よろしくお願いいたします。

投稿日:2008/02/26 21:06 ID:QA-0011553

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

問題が解決していない方はこちら

-

給与課税対象 転勤によりかかる費用(引越代・敷... [2005/08/24]

-

給与課税 弊社はアルバイトへ制服を貸与し、... [2006/12/16]

-

引越費用 会社命令で社宅を退去させ、新居に... [2006/10/25]

-

労働組合の要求に伴う発生費用について 労働組合からの要求に対応する為、... [2023/10/24]

-

旅行費用の補助 弊社では、従業員の福利厚生の一環... [2010/08/24]

-

入社時の健康診断費用について こんにちは、入社時の健康診断費用... [2017/12/07]

-

出向時の費用について 出向時の費用については個別での取... [2011/08/29]

-

役員関連規程 役員関連規程の整備を進めているの... [2020/04/14]

-

育児休業中の健康診断費用について 当社では法定の健康診断費用は会社... [2018/06/25]

-

反社会的勢力対策規程とリスク管理規程 反社会的勢力対策規程とリスク管理... [2012/02/11]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

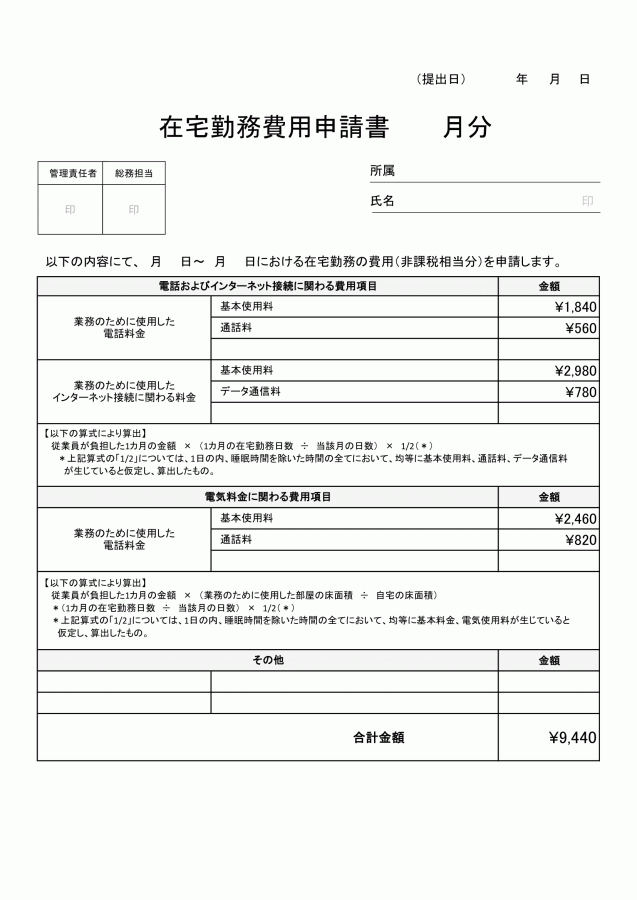

在宅勤務費用請求書(見本2)

従業員から在宅勤務にかかる費用を申請してもらうための書類です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント