報奨金の取り扱い

年2回に分けて、社員の貢献と努力度合に応じて一人3~10千円の報奨金を、社員の一部数人に渡しています。費目=福利厚生費です。従来は報奨金を渡した相手が分かっていたので、給与明細に表示し、個人所得の一部として課税対象としていました。今後QCサークルの展開次第では、報奨金をチームに渡し、その運用(会合の飲み物代、資料代・・・)はチームに委ねることになりますが、そうなると、従来の手順が取れなくなります。会社の経費として計上しながらも、個人単位の課税を避ける(個人に帰属できない)ためには、どんな費目で計上し、どんな証憑を用意すれば良いでしょうか。例えば商品券を買って福利厚生費に計上し、その領収書を保存しておく、ということは可能でしょうか。因みに、報奨金は、就業規則の表彰事由(創意工夫、他の模範、会社信用の向上・・・)に拠っておりますが、報奨金規定には、慶弔と資格取得だけしか規定されていません。

投稿日:2009/09/17 20:03 ID:QA-0017518

- Tedさん

- 京都府/その他メーカー(企業規模 51~100人)

この相談に関連するQ&A

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

- 冨田 正幸

- 冨田社会保険労務士事務所 東京都社会保険労務士会 所長

Re

報奨金を個人から、事業部もしくはチーム単位として今後渡すという運用をされる場合で下記の内容からすると、報奨金というよりは、会議費の性格が強いように思います。

会議費であれば、経費扱いになりますし、個人への課税はされませんが、会社としては、会議の性格を有するようなことに使用されるように、代表者に正しく伝える必要があります。会議といっても、会議としての実態(通常会議を行う場所において通常供与される)を備えている場合は、会議のための会場借上げ費、会議中の通常の喫茶、食事代、会議のために必要な宿泊費等は、会議費として認められます。会議費に該当するものであれば、その費用の額がたとえ1人当たり5000円超であっても、その費用が通常要する費用として認められるますがその際の領収書は必要ですし会議を行うということが社内の稟議書などで確実にわかるようにしておくことが必要です。

ただ、それをあくまでも報奨金としてチーム単位渡し、それを責任者が人数分で按分して各個人に渡すとなると、個人単位で課税されますので確実に会議費として計上できるよう運用することが必要になります。

なお、商品券を購入した場合、商品券は資産ですので、即経費では出来ませんが、商品券を使用できる場所が、上記の会議費と認められる実態として見られるものであれば、商品券使用時、会議費で処理は可能かと思われます。

また、現状の就業規則の表彰金規程に関してですが、上記のような会議費での運用で経費計上することとすると表彰金ではなく、会議費ですので、経理規程側の運用になりますので、経理規程での会議費の記載事項を確認される必要もあります。

投稿日:2009/09/18 08:22 ID:QA-0017520

プロフェッショナルからの回答

- 冨田 正幸

- 冨田社会保険労務士事務所 東京都社会保険労務士会 所長

Re

いいえ、そうではございません。課税されず、且つ個人でなく部門、チーム代表にそれを渡すこと、上記記載の会合の飲み物代、資料代の用途ということです。

チームで渡す報奨金に関しては、当然、今までどおりの仕訳でも問題ないとは思われますが、その場合でも、給与所得として個人に課税はされます。

その場合の計算は、賞金総額÷対象人数の平均金額が個人の給与所得として課税はされます。

投稿日:2009/09/18 17:36 ID:QA-0017527

プロフェッショナルからの回答

- 冨田 正幸

- 冨田社会保険労務士事務所 東京都社会保険労務士会 所長

Re

上記ですが、代表者が会議費を支出時に立て替えをし、その後その代表に立替金の精算をする事を想定している場合、上記で大枠問題はないとは思われますが、報奨金という名目上誤解もあると思うので(報奨金だと自由に使えるように思われます)報奨金である部分と、会議費となる部分を明確にされたほうがよろしいと思います。

最初の文面からすると、現状、報奨金と言う内容で、資料代、会合時の飲み物代)を処理されていそうですので・・・・

なお、会議費及び、交際費扱いに関しては、国税庁の交際費等(飲食費)に関するQ&Aを参考に誤解のないようご理解ください。損金不算入のケースもありますから

さらに詳しいことに関しては、管轄の税務署で御確認をしていただければとよろしいかと思います

投稿日:2009/09/18 19:29 ID:QA-0017529

プロフェッショナルからの回答

- 冨田 正幸

- 冨田社会保険労務士事務所 東京都社会保険労務士会 所長

Re

以下の非課税所得に該当するかどうかで貴社の支給内容と照らし合わせて御確認下さい。

逆に言えば、下記に該当しないのであれば課税対象になります。

所得税が課税されない所得

1 年利1%以下の当座預金の利子

※当座預金については利子を付さないこととされていますので、課税関係は生じません。

2 子供銀行の預貯金等の利子

3 傷病者や遺族などが受取る増加恩給・傷病賜金・遺族年金・障害者年金など

4 給与所得者の出張旅費など

5 給与所得者の一定限度までの通勤手当

6 給与所得者の受ける職務上必要な給付

7 国外で勤務する居住者の受ける在外手当

8 外国政府、国際機関等の職員の給与所得

9 家庭用動産の譲渡によって生ずる所得

10 資力をなくし債務の弁済が著しく困難な者が滞納処分、強制執行、競売などの強制換価手続等により、資産を譲渡した場合の所得

11 オープン型の証券投資信託の収益の分配のうち信託財産の元本の払戻しに相当する部分

12 皇室の内廷費及び皇族費

13 文化功労者年金等や学術奨励金等

14 学資金及び法定扶養料

15 相続、遺贈又は個人からの贈与による所得 ・・・ 法人から贈与を受ける場合は一時所得

16 一定の損害保険金、損害賠償金、慰謝料など

17 選挙運動に関し法人から受ける贈与

18 老人等の郵便貯金の利子所得

19 老人等の少額預金の利子所得等

20 公共法人等が支払を受ける一定の利子等、配当等、給付補てん金、利息、利益、差益、利益の分配、報酬、料金、公益信託の信託財産につき生ずる所得

投稿日:2009/09/24 15:53 ID:QA-0017555

相談者より

投稿日:2009/09/24 15:53 ID:QA-0036856あまり参考にならなかった

回答に記載されている情報は、念のため、各専門機関などでご確認の上、実践してください。

回答通りに実践して損害などを受けた場合も、『日本の人事部』事務局では一切の責任を負いません。

ご自身の責任により判断し、情報をご利用いただけますようお願いいたします。

問題が解決していない方はこちら

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

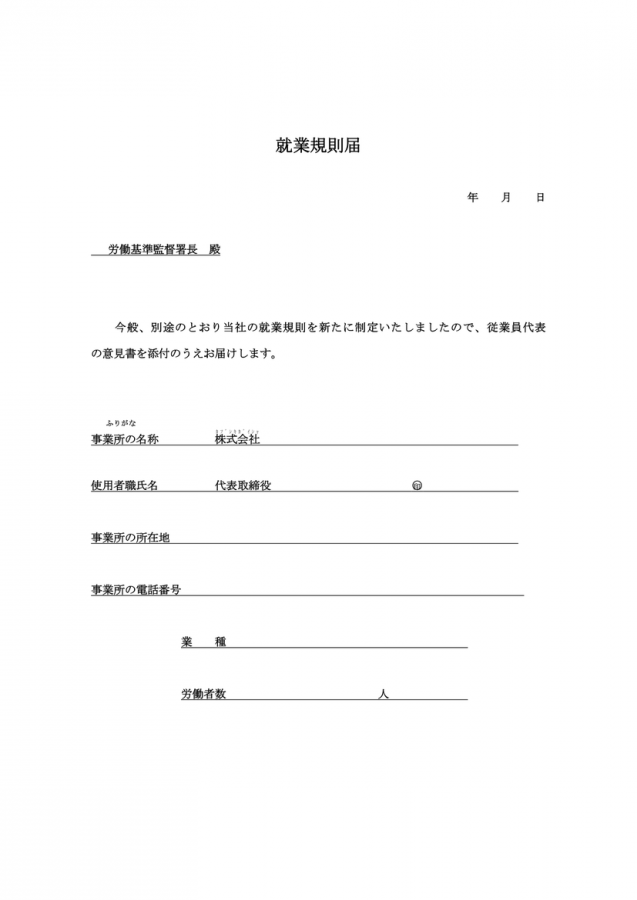

就業規則届

労働基準監督署に届出するための就業規則届です。是非ご利用ください。