車通勤の人で月の途中に通勤距離が変わる場合の通勤費計算

車通勤の社員で同月内で引っ越し等があって、11日間 片道5kmで通勤し、9日間 25kmで通勤した場合、通勤費の非課税限度額の計算はどのように計算すればよろしいでしょうか。

1か月あたりの非課税限度額は

片道5kmは4100円、片道25km16100円。

4100円÷20日x11日+16100円÷20日x9日=9500円

となりますが、このような按分計算を用いて計算するのか、

それとも25kmの16100円を採用してしまって良いのかどうかを

教えて下さい

投稿日:2025/05/13 08:50 ID:QA-0152193

- divさん

- 東京都/化学(企業規模 501~1000人)

この相談に関連するQ&A

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

回答いたします

ご質問について、回答させていただきます。

結論として、どちらのパターンもありえます。

但し、25Kmの16,100円を適用する場合は、

あくまで会社のルールとして、月末時点で判断すると、判断基準日が

ルール化されている必要があります。

人によって取扱いを変えることは、合理的な計算方法とは言えず不可です。

仮に、一律のルールがなければ、前者のように緻密に日割り計算を行って

いただく必要があります。

補足までに、片道5kmの非課税限度額は4,200円

片道25kmの非課税限度額は18,700円となります。

なお、本件は税務に関するご質問であり、当方も専門家ではございませんので、

ご不明点等は、税務の専門家である税理士にご確認ください。

投稿日:2025/05/13 10:11 ID:QA-0152205

相談者より

ありがとうございました

投稿日:2025/05/13 10:22 ID:QA-0152207大変参考になった

プロフェッショナルからの回答

対応

人事ではなく税務マターなので、必ず税理士の確認を受けて下さい。

国税庁によれば「交通用具を使用している者の通勤距離が変更となった場合の非課税限度額」というQAがあり、「変更月の非課税限度額は、変更前と変更後の通勤距離のうちいずれか長い方の通勤距離に応じた金額として差し支えありません。」となっています。

投稿日:2025/05/13 10:56 ID:QA-0152218

相談者より

ありがとうございました。

投稿日:2025/05/13 14:25 ID:QA-0152231大変参考になった

プロフェッショナルからの回答

お答えいたします

ご利用頂き有難うございます。

ご相談の件ですが、国税庁によりますと、変更月の非課税限度額については、変更前と変更後の通勤距離のうちいずれか長い方の通勤距離に応じた金額として差し支えないものとされています。

従いまして、按分計算をされる必要性はないですし、長い方の片道25Kmの限度額を用いられる事で差し支えございません。

投稿日:2025/05/13 10:57 ID:QA-0152219

相談者より

ありがとうございました

投稿日:2025/05/13 14:25 ID:QA-0152232大変参考になった

プロフェッショナルからの回答

按分計算(合理的な日数按分)により非課税限度額を求めるのが正しい方法です。

したがって、今回の例では9,500円が非課税限度額となります。

ご質問いただきまして、ありがとうございます。

次の通り、ご回答申し上げます。

通勤手当の非課税限度額の取り扱いについては、国税庁の通達や実務に基づき以下のように考えます。

1.ご質問の状況

車通勤(自家用車等使用)

同月中に引越しにより通勤距離が変更

片道5kmで11日間通勤

片道25kmで9日間通勤

非課税限度額 5km → 4,100円/月 25km → 16,100円/月

2.非課税限度額の取り扱い方法

国税庁の通達(所得税基本通達9-3)などによれば、通勤距離が月の途中で変更になった場合は「合理的な方法で按分して計算」することが認められています。

したがって、以下のように日数按分計算を行う方法が妥当かつ実務的にも適切です。

(1) 按分計算方法(妥当な方法)

(5km分)4,100円 ÷ 20日 × 11日 = 2,255円

(25km分)16,100円 ÷ 20日 × 9日 = 7,245円

合計:2,255円 + 7,245円 = 9,500円(非課税限度額)

※ 「20日」で割っているのは、1ヶ月の所定勤務日数を20日とした想定(実際の勤務日数で割ってもOKです。)

3.一方で不適切なケース

「距離が長い方(25km)の16,100円を丸ごと非課税にする」方法は、

その月の全期間が25kmだったわけではないため、通達上は適切とは言えません。

これでは本来の非課税限度額を超える可能性があり、過大な非課税扱いとされるリスクがあります。

4.結論

按分計算(合理的な日数按分)により非課税限度額を求めるのが正しい方法です。

したがって、今回の例では9,500円が非課税限度額となります。

以上です。よろしくお願いいたします。

投稿日:2025/05/13 12:04 ID:QA-0152222

相談者より

ありがとうございました。よく理解できました

投稿日:2025/05/13 14:25 ID:QA-0152233大変参考になった

プロフェッショナルからの回答

ご質問の件

同月内で通勤距離が変更となった場合の

非課税限度額は、

いずれか長い方の距離で

非課税限度額を算定していいとしています。

投稿日:2025/05/13 13:56 ID:QA-0152230

相談者より

ありがとうございました

投稿日:2025/05/13 14:26 ID:QA-0152234大変参考になった

人事会員からの回答

- オフィスみらいさん

- 大阪府/その他業種

按分計算をする必要はなく、片道25㎞の16,100円で計算することで大丈夫です。

月の途中で通勤距離に変更があった場合は、どちらか長い方の距離で計算することで差し支えはございません。

投稿日:2025/05/14 07:10 ID:QA-0152270

相談者より

ありがとうございます。

理解しました

投稿日:2025/05/14 08:45 ID:QA-0152273大変参考になった

プロフェッショナルからの回答

ご相談内容について回答いたします

変更月の非課税限度額は、変更前と変更後の通勤距離のうちいずれか長い方の通勤距離に応じた金額として差し支えありません。

所得税法上、月の中途で通勤距離が変更した場合の「1か月当たりの非課税限度額」の算定方法については、特段の規定はありません。

なお、片道の通勤距離における非課税限度額について、5kmは4,200円、25km は18,700円となります。

国税庁ホームページには上記の通り記載がございますが、個別具体的なケースにおける最終的な判断は所轄の税務署に確認いただくのが確実となりますことご了承ください。

投稿日:2025/05/14 08:54 ID:QA-0152275

相談者より

ありがとうございます

投稿日:2025/05/14 09:02 ID:QA-0152276大変参考になった

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

問題が解決していない方はこちら

-

マイカー通勤者の通勤交通費について ほとんどがマイカー通勤者ですが、... [2005/09/14]

-

通勤途中に不審者 通勤途中に不審者にあったと相談を... [2018/12/19]

-

通勤費について 弊社の通勤費の規定には弊社から1... [2011/10/14]

-

自家用車での通勤について 従業員の車での通勤について質問い... [2007/06/06]

-

申請通勤手段と異なる通勤手段による通勤災害について 当社では、従業員に通勤手段、経路... [2012/07/19]

-

通勤届について 弊社では全社員分の通勤届が揃って... [2021/10/12]

-

通勤災害について 従業員が通勤途中に対向車を避けよ... [2025/06/02]

-

マイカー通勤が禁止の事業所でのマイカー通勤時の交通事故 マイカー通勤が禁止されている事業... [2024/01/25]

-

通勤路の申請と自転車通勤 マイカー通勤時に会社へ通勤経路の... [2011/08/03]

-

通勤経路の把握について 会社として通勤経路の管理はどの程... [2006/08/04]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

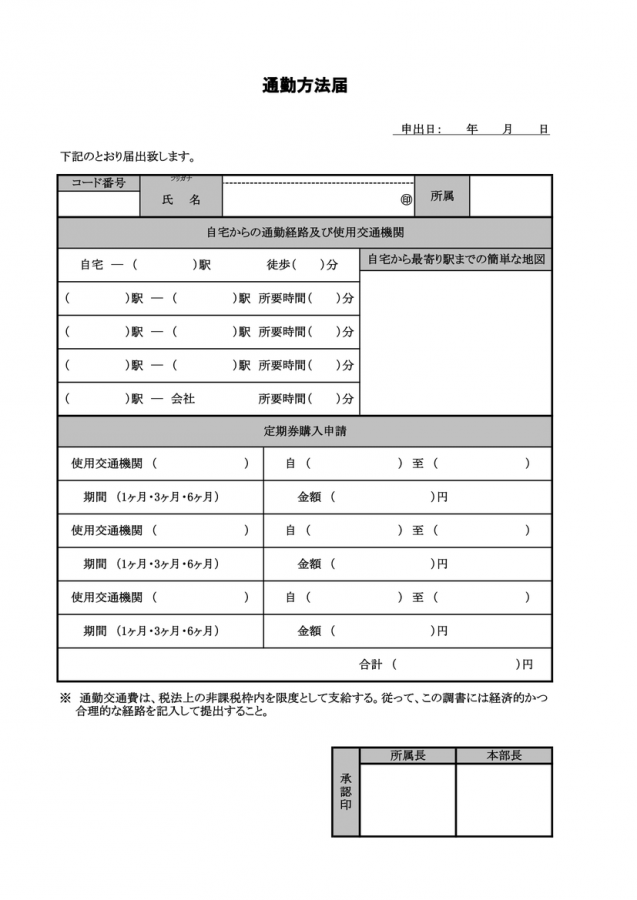

通勤方法届

通勤方法の届出テンプレートです。。是非ご利用ください。

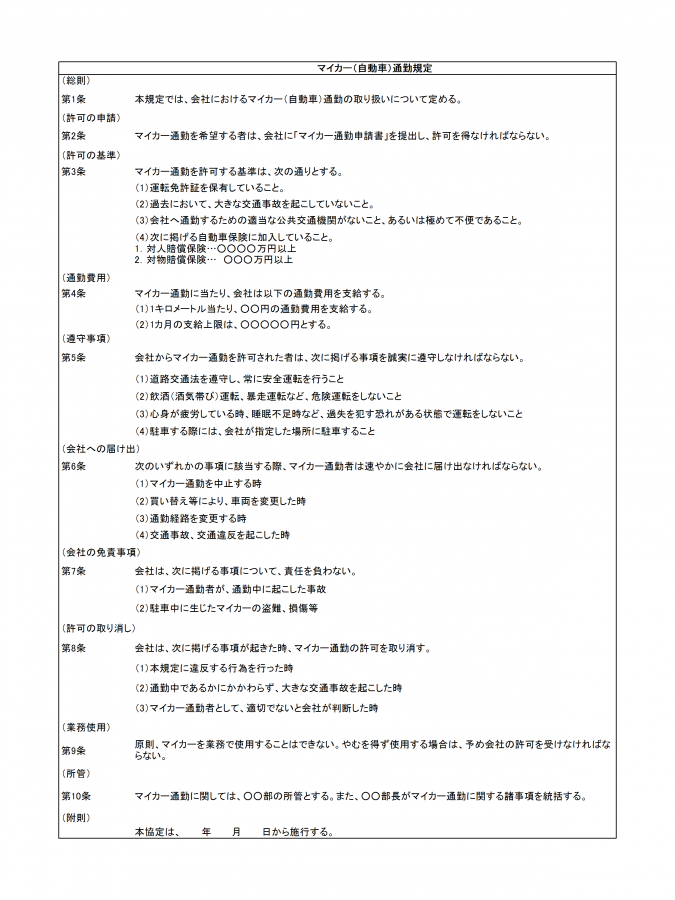

マイカー通勤規定

マイカー通勤を許可制にする際に必要な規定の例です。

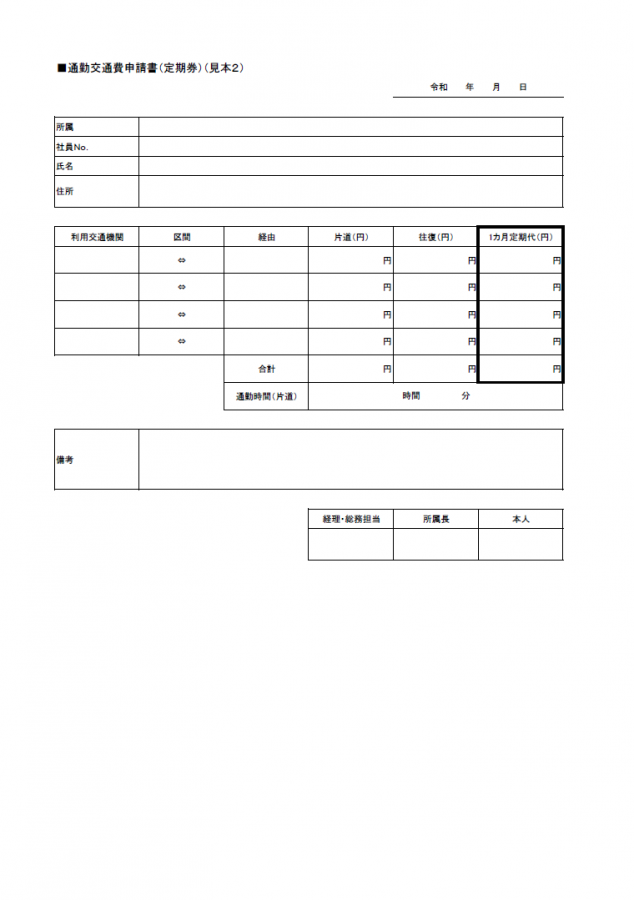

通勤交通費申請書(定期券)(見本2)

通勤交通費申請書(定期券)のテンプレートです。

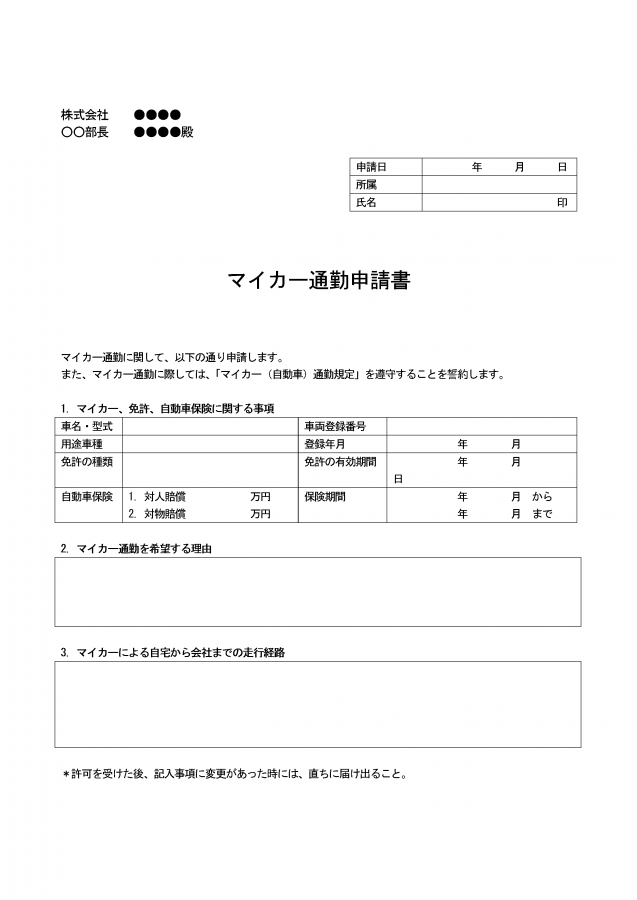

マイカー通勤申請書

マイカー通勤を許可制で認める際に必要な申請書のテンプレートです。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント