単身赴任者に支給する帰省旅費の課税の有無について

以下教えていただけますでしょうか。

単身赴任している者がいるのですが、その者に対して支給する帰省旅費については、実費精算・定額支給にかかわらず、また規程等に定められている・いないにかかわらず、出張等の旅費(実費精算)との取扱とは異なり、必ず課税する必要があるという認識でよろしいでしょうか。

以上、よろしくお願いいたします。

投稿日:2009/10/20 17:58 ID:QA-0017880

- *****さん

- 東京都/商社(専門)(企業規模 101~300人)

この相談に関連するQ&A

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

職務遂行上の必要性を伴わない帰省旅費はすべて課税対象

■ 単身赴任者の帰宅旅費については、次の2点をクリアーしていれば、非課税として取り扱って差し支えないとされています。

① 職務遂行上必要性が認められる。

② 旅費の額が 《 非課税とされる旅費の範囲 》 に定める、非課税とされる旅費の範囲を著しく逸脱していない。

■ 逆に言えば、実態的に、これらの要件を満たさない限り、すべて課税対象の給与所得として処理することが必要になります。更に、表面上、上記の要件を満たしていても、月1回などの定量的な基準、帰宅経路を含む不自然な経路などの場合も、100% 職務遂行とは認められず、課税対象とされる可能性があるので注意が必要です。

投稿日:2009/10/20 20:59 ID:QA-0017884

相談者より

ご回答ありがとうございます。

不定期ではなく、月に1回ですとか、3ヵ月に2回ですとかそういった基準がある場合には、課税対象とされる可能性があるので、そういった基準で帰省旅費を支給しているのであれば、予め全て給与所得として処理しておくのがよいようですね。

以上、よろしくお願いいたします。

投稿日:2009/10/21 11:47 ID:QA-0036990大変参考になった

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

職務遂行上の必要性を伴わない帰省旅費はすべて課税対象 P2

■ 仰るとおりです。そもそも、業務性の有無が判断基準になりますので、年間を通じて適用される出張そのものが、予め規程化されていること自体が、既に、疑問の始まりといえます。

投稿日:2009/10/21 12:24 ID:QA-0017899

相談者より

早速のご回答ありがとうございます。

大変参考になりました。

投稿日:2009/10/21 12:58 ID:QA-0036998大変参考になった

本Q&Aは法的な助言・診断を行うものではなく、専門家による一般的な情報提供を目的としています。

回答内容の正確性・完全性を保証するものではなく、本情報の利用により生じたいかなる損害についても、『日本の人事部』事務局では一切の責任を負いません。

具体的な事案については、必ずご自身の責任で弁護士・社会保険労務士等の専門家にご相談ください。

問題が解決していない方はこちら

-

単身赴任者の帰省旅費について 現在弊社の帰省旅費は月1回として... [2006/05/19]

-

役員に対する帰省旅費について 弊社では、単身赴任をしている社員... [2017/07/20]

-

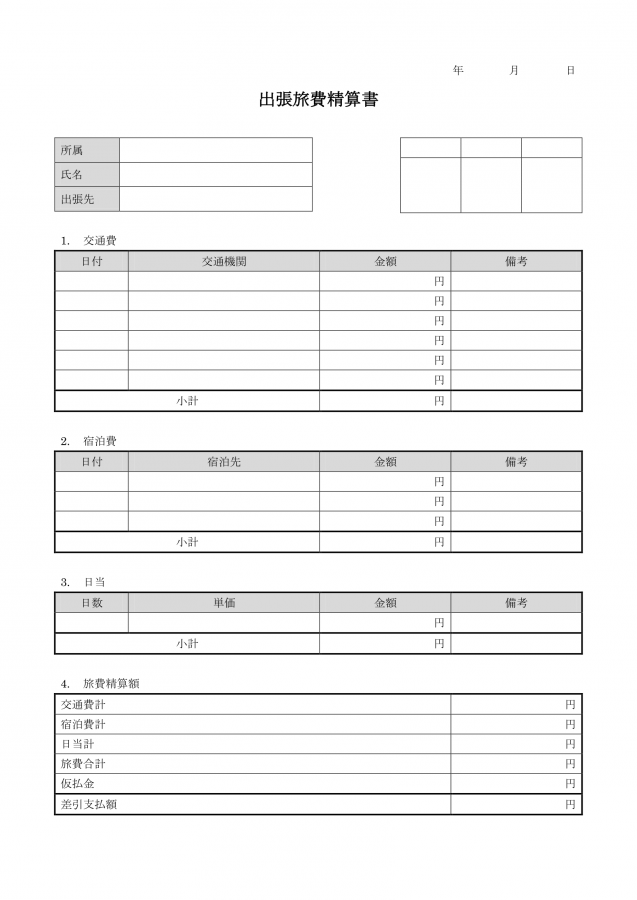

出張旅費について 我社では現在出張旅費は実費精算を... [2007/01/30]

-

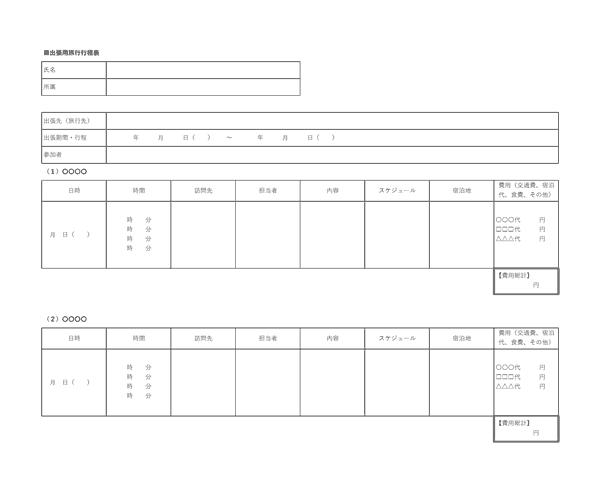

単身赴任者への出張手当支給について 弊社では、単身赴任者(家族と別居... [2013/10/09]

-

帰省旅費の設定方について 帰省旅費の設定方について教えてく... [2019/02/01]

-

転勤、単身赴任に関する手当の処理について 転勤を命じる場合、単身者●万円、... [2008/09/01]

-

退職者への業績手当支給 当社では営業の業績により業績手当... [2010/05/27]

-

出張旅費の宿泊料について 当社では出張旅費の宿泊料は役職別... [2007/09/11]

-

労基署への就業規則の届出について 以下ご教示いただけますでしょうか... [2007/11/22]

-

賞与の支給月変更に関して さて、賞与の支給月変更を検討して... [2008/12/19]

お気軽にご利用ください。

社労士などの専門家がお答えします。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント