給与、賞与、インセンティブ

給与、賞与、インセンティブとは?

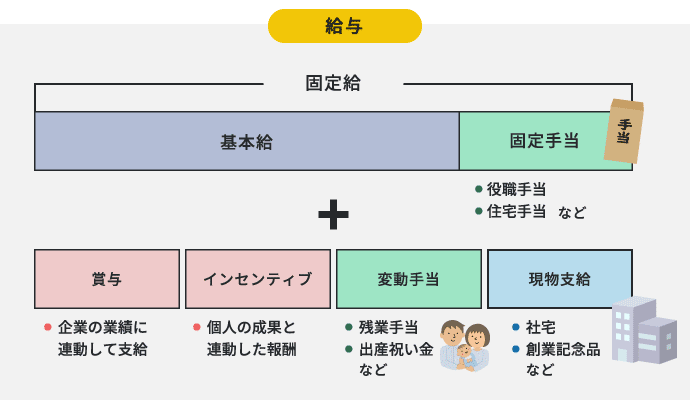

「給与」とは、企業が従業員へ支払う報酬のことです。「賞与」や「インセンティブ」といった、企業から労働の対償として従業員に支払う報酬のすべてが含まれます。給与には、社宅の提供や、残業手当などの各種手当も含まれます。

従業員には、総支給額から税金や社会保険料が控除された 手取り金額を振り込みます。

賞与は一般的に、企業の業績や従業員の業績・勤務成績などに連動して支給される一時金のことで、ボーナスとも呼ばれます。労働の対償であること、企業が定めた一定期間を超える期間ごとに支払われることがポイントです。賞与も、給与と同様に所得税や健康保険・厚生年金保険の保険料が控除されますが、毎月の給与とは控除額の計算方法が異なります。

一時金とは限らず、個人の業績・成果と連動した報酬がインセンティブです。金銭的な報酬に限定することなく、表彰制度や福利厚生など、さまざまな形で評価制度の一つに組み込むことも可能です。

「給与、賞与、インセンティブ」に関する人事用語を絞り込む

給与とは

給与とは、企業が従業員に支給する経済的な利益のことです。労働関連の法律では、使用者と労働契約や雇用関係を結んだ労働者に対して、労働の対償として支払うすべてのものを「賃金」と呼びますが、ほぼ同じ意味と捉えて良いでしょう。給与や賃金の該当性を判断する際は、雇用関係があるかどうかがポイントです。フリーランスのように、労働契約や雇用契約を結ばず、時間や場所などの制約を受けない人が成果物の対価として受け取る契約では、給与や賃金と呼ばず、報酬(売上)と呼びます。

さらに、「給与」と「給料」でも細かい違いがあります。給与には、月々に支払われる基本給や各種手当のほか、賞与も含まれます。一方、給料は、給与から残業代や歩合給などの諸手当を除いた「基本給」に当たる部分を意味します。「基本給」は毎月の給与のうち同じ賃金体系が適用されるすべての従業員に支給される基礎となる部分のことです。これに変動しない手当を加えたものを「固定給」と呼びます。また、給料には法的な定義はありません。給与と同意義で使われることもあれば、毎月決まって企業から支払われる固定給を指すこともありますが、給料は「基本給」のことを指すのが一般的です。

- 【参考】

- 報酬|日本の人事部

諸手当や現物支給……どこまでが給与?

会社から支給されるさまざまなものが「給与」に含まれます。賞与や手当のほか、現物支給の物品なども給与に該当します。給与に何が含まれるかによって、所得税の金額に影響があるため、給与に含まれる現物支給の範囲や、手当の非課税限度額を理解しておくことが必要です。

諸手当は給与?

従業員に支給する諸手当は、原則として給与に含まれます。給与に含まれる諸手当の代表例は、以下の通りです。

- 残業手当(時間外勤務手当・深夜勤務手当など)

- 休日出勤手当

- 住宅手当

- 職務手当

- 家族手当

ただし、通勤手当の一定金額以下のものや、出張の旅費で必要と認められるもの、宿直・日直の手当の一定金額以下のものは、給与に含まれず、非課税になります。

たとえば、通勤手当は交通手段や距離に応じて、非課税の上限額が定められています。電車やバスなどの公共交通機関を利用する場合、最も経済的で合理的な経路・方法であれば、1ヵ月に15万円までは非課税になります。新幹線通勤も「最も経済的で合理的な経路」と認められる場合は通勤手当として扱われますが、グリーン車の利用料金は非課税対象になりません。

現物支給とは?

現物支給とは、社宅、食事、自社製品、通勤定期券などを支給することです。現物支給の種類によって課税・非課税の対象や範囲が異なります。

社宅

従業員に対して社宅を貸与する場合は、1ヵ月あたり一定額以上の金額(賃貸料相当額)を企業が家賃として受け取っていれば、給与として課税されません。この賃貸料相当額は、建物の固定資産税の課税標準額、総床面積、敷地の固定資産税の課税標準額に基づいて計算されます。

キャリア支援(学費への支給)

キャリア支援制度などの一つとして従業員に学費を支給する場合、通常の賃金に上乗せするケースでは課税対象になりません。ただし、役員本人や、役員と従業員の親族に学費を支給する場合は、給与として課税されます。

創業記念品

創業記念として支給する記念品は、以下の条件を満たした場合、給与として課税する必要はありません。

- 従業員に支給する記念品が社会一般的に記念品としてふさわしいもの

- 記念品の消費税および地方消費税の額を除いた処分見込額が、10,000円以下

- 設立記念や創業記念などのように一定期間で定期的に行う行事では、おおむね5年以上の間隔がある行事で支給するもの

また、永続勤続者への記念品や招待費用では、勤続年数がおおむね10年以上であること、社会一般的にみて相当な金額の範囲内であることなどの条件があります。ただし、記念品の贈与の代わりに商品券や現金を支給する場合は、全額が給与として課税されます。

研修旅行

従業員の研修旅行やレクリエーション旅行の費用は、旅行の内容を総合的に勘案して判断されます。

レクリエーション旅行は、社会通念上一般的に行われていると認められ、その旅行によって従業員に供与する経済的利益の額も少額と認められるものであれば、旅行費用を参加した従業員の給与としなくても問題ありません。旅行期間・日程や参加する従業員の事業場ごとの参加率も条件の一つです。なお、研修旅行の場合、会社の業務に直接必要と認められるケースでは課税対象になりません。

給与にまつわる人事の仕事

給与にまつわる人事の仕事には、月々の給与計算のほか、給与支払報告書や法定調書の作成があります。

給与計算

給与計算とは、毎月の給与を正しく計算して従業員に支給し、正しく税金や保険料を納めるための重要な業務です。支給額から、所得税や社会保険料などを控除し、月々の手取り額を計算します。給与は、従業員の雇用形態に合わせて正しく計算し、賃金支払い5原則を理解した上で毎月1回以上、決められた期日に支払わなければなりません。

給与計算業務には、毎月の給与支払いのほか、賞与の計算や住民税の年度更新、労働保険の年度更新、社会保険料算定、年末調整など、年間を通じて実施するタイミングが決まっているものもあります。いずれも法改正の影響を大きく受ける業務であり、担当者には知識をアップデートすることが求められます。

運用コストを安価に抑えられるクラウドシステムが普及した近年では、給与計算システムを導入する企業が少なくありません。給与システムは、操作性などの使いやすさが考慮されており、法改正のアップデートもサービス提供側で行うため、必要情報を入力するだけで税額や支給額を計算することができます。

人事がかかわる重要書類―給与支払報告書や源泉徴収票―

人事が業務で接する、給与関係の書類について解説します。

給与支払報告書と給与所得の源泉徴収票(源泉徴収票)は、毎年12月に行う年末調整の後、作成するものです。書類の提出日が決まっているため、計画的に取り組む必要があります。

給与支払報告書とは

給与支払報告書とは、法人や事業主など給与支払者が、従業員など給与所得者へ支払った給与額を、従業員が住んでいる各市区町村へ報告する書類のことです。年末調整後に作成し、翌年1月1日現在における従業員の住所地である市区町村に提出します。住民税などの計算の基となる重要書類です。

対象者

雇用形態にかかわらず、前年中に給与を支払った従業員が対象となります。給与所得者自身が確定申告をするケースでも、給与支払報告書の提出が必要です。前年12月31日までに退職した従業員の場合は、前年中の支払総額が30万円を超えている場合のみ給与支払報告書提出の対象となりますが、30万円以下であっても市区町村によっては提出を求められるケースがあるため、それぞれの市区町村で確認する必要があります。

提出期限

毎年1月31日まで。従業員が、1月1日現在で居住している市区町村へ提出します。提出方法は、窓口、郵送、eLTAX(電子申請)があります。

作成方法

「個人明細書」と「総括表」の2種類を作成します。個人明細書には、支払い金額、源泉徴収税額、控除対象配偶者、控除対象扶養親族など、住民税の計算に必要な情報が含まれます。この個人明細書の記載内容は、後述する源泉徴収票の内容と同様です。総括表は、フォーマットが各市区町村から送付されてくるため、フォーマットに沿って記入します。

源泉徴収票とは

源泉徴収票とは、個人の1年間の給与収入金額や所得税の金額、扶養家族の人数や各種控除の金額が記載された文書のことです。「支払金額」「給与所得控除後の金額」「所得控除の額の合計額」「源泉徴収税額」などの項目があります。

対象者

1月1日から12月31日までの間に給与を支払った従業員が対象です。従業員が年度の途中で退職した場合は、退職した年の1月1日から支払った給与に対して源泉徴収票を作成します。

提出期限

年末調整後に作成し、翌年1月31日までに税務署に1部を提出、従業員に1部を交付します。

作成方法

各項目を、国税庁が公表している手引きに従って確認します。

支払金額

1年間支給された給与の合計額を記載します。手当やボーナスなど全てが含まれますが、通勤手当など非課税となる手当は記載しない点に注意が必要です。

給与所得控除後の金額(調整控除後)

給与所得控除は「会社だけではなく従業員にも必要経費はある」という考えのもと、一定の計算式で求めた金額を経費として年収から差し引くことです。給与の総収入額によって、給与所得控除の額が決定されます。

所得控除の額の合計額

「給与所得控除」と「所得控除」は全く異なるものです。給与所得控除とは、給与を受け取る会社員の収入から差し引かれる控除のことです。給与所得を得ている人であれば、年収額に合わせた控除を受けることが可能です。一方、所得控除はある一定の条件を満たさなければ受けることができません。また、年末調整や確定申告の際に必要書類と共に本人の申請が必要です。所得控除には、社会保険料控除、基礎控除や扶養控除、配偶者特別控除など、全部で12種類あります。「所得控除の額の合計額」の項目には、毎月の給与計算で控除してきた社会保険料金額の年間合計と、年末調整で控除した金額の合計を記載します。

源泉徴収税額

1年間の年末調整によって確定した所得税の合計額が記載されます。計算式は「課税される所得金額 × 税率 -控除額」です。所得税の税率は、「課税される所得金額」によって異なります。

知っていますか? 給与に関するトレンド

給与業務に関連する世間一般の動きについて解説します。

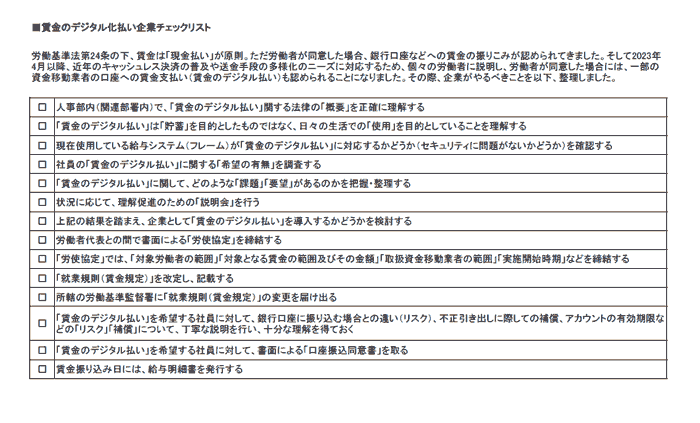

給与デジタル払い

給与デジタル払いとは、電子マネー(デジタルマネー)で会社から従業員に給与を支払うことです。銀行口座に支払うのではなく、銀行以外で送金サービスができる「資金移動業者」の口座に給与を振り込む仕組みです。資金移動業者は厚生労働大臣の指定を受ける必要があります。

2023年4月から厚労省に資金移動業者の口座を指定申請できるようになり、デジタル給与支払いが解禁されました。近年ではキャッシュレス決済が普及し、若い世代を中心に、普段の買い物を「〇〇ペイ」などの電子決済で済ませるケースが増えています。給与デジタル払いの解禁により、社会全体のキャッシュレス化を推し進める効果が期待されています。なお、現金化できないポイントや仮想通貨での支払いは2023年5月現在、認められていません。

給与のデジタル払いを検討する企業は、利用する指定資金移動業者を選定し、デジタル払いについての労使協定を従業員と締結する必要があります。給与のデジタル払いを希望する従業員は、企業に同意書を提出しなければなりません。

賃上げ促進税制

賃上げ促進税制とは、「中小企業者等が、前年度より給与等を増加させた場合に、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる」とする制度です。従業員の給与引き上げを支援する目的で制定されました。2022年度の改正では、中小企業に対して、給与支払い増加額の最大25%だった税額控除が、最大40%に引き上げられています。

主な変更点は以下の通りです。

- 上乗せ要件を簡素化&控除率引き上げ(控除率最大40%)

【通常要件】

雇用者給与等支給額が前年度と比べて1.5%以上増加 →控除率15%

【上乗せ要件】

雇用者給与等支給額が前年度と比べて2.5%以上増加 →控除率15% - 教育訓練費の額が前年度と比べて10%以上増加していること →控除率10%

- 教育訓練費増加要件に係る明細書の「添付義務」を「保存義務」へ変更

- 経営力向上要件は廃止

青色申告書を提出する法人や個人事業主で、資本金の額や出資金の額が1億円以下など、一定の条件を満たした中小企業が対象です。なお、大企業についても税額控除率が最大30%となる賃上げ促進税制があります。

賞与(ボーナス)とは

「賞与(ボーナス)」は、企業が従業員に利益を還元するために支払う一時金です。健康保険法第3条第6項の条文の定義が端的でわかりやすいでしょう。

欧米では、賞与は著しい業績を上げた場合に支給される特別な一時金というイメージですが、日本では金額の変動こそありますが、定期的に支給される賃金の一つ、というイメージが強いようです。毎年、夏と冬に月給の数ヵ月分を支給する企業が多いため、賞与を当て込んだ「ボーナス払い」でローンを組むのも一般的です。しかし、給与と賞与には、明らかな違いがあります。

賞与の定義 ―給与との違い―

給与は、労働基準法第24条により、毎月1回以上決まった日に支払う義務があると定められていますが、法律で賞与を支払う義務は定められていません。賞与を誰にいくら支払うのかは、企業が自由に決定できます。この点が、給与と賞与の大きな違いです。ただし、賞与の支給条件などを就業規則や労働契約などで規定している場合は、支払う義務が生じます。

賞与とは、前述した健康保険法で定められているように、「労働の対償」であり「三月を超える期間ごとに」支払われるものです。ただし、年4回以上支給される賞与は、社会保険料の計算上は「報酬」として扱われます。

また飲食店などで、売り上げや客数などが一定数を超えた場合に支給される「大入り手当」や「大入り袋」も、労働の対償となるため、賞与や報酬に該当します。ただし、発生が不定期、もしくは高額ではなく恩恵的要素が強い場合は、賞与や報酬に含まないと考えられています。

給与・賞与ともに源泉徴収されますが、後述するように源泉徴収額の計算方法は異なります。

寸志とは

「寸志」の本来の意味は「心ばかりの贈り物」です。求人広告などでは、新入社員に対して満額の賞与は出さないが少なめの金額を支給する意味合いで「入社1年目は寸志あり」などと使われる場合があります。

前述したように、賞与は「労働の対償」として「三月を超える期間ごとに」受け取るものであれば、名称は問いません。寸志という名前であっても法律上は賞与と見なされるため、社会保険料と所得税(源泉徴収税)が引かれます。

賞与支払い対象者とは ―アルバイト・パートは?―

前述したように、賞与を支払う義務は法律で定められていません。就業規則や労働契約書などに賞与の有無や支払う対象に関する記載がない限り、企業が自由に決められます。

賞与の対象は自由に決められますが、正社員には賞与を支払い、アルバイトやパートには支払わないなど、雇用の属性によって一律に決めることは法に違反する可能性があります。

働き方改革の一環として、大企業では2020年4月、中小企業では2021年4月から「同一労働同一賃金」の義務化がスタートしました。「同一労働同一賃金」は、同じ企業における正規雇用者と、アルバイト・パートなどの非正規雇用者との、合理的な理由がない待遇差の解消を目指しています。

「パートタイム・有期雇用労働法」第8条、第9条や、「同一労働同一賃金ガイドライン」では、非正規雇用者であっても、正規雇用者と同じ職務内容や責任を伴う仕事をしている場合は、賞与についても同じ待遇をしなければならないと定められています。

同じ仕事をしている正社員などに賞与を支給している場合には、合理的な理由がない限り、パートなどの非正規雇用者にも支給しなければ違法になる恐れがあります。まずは、自社の賞与制度や労働条件が、非正規雇用者にとって不合理なものになっていないかどうか、確認することが必要です。「責任に違いがある」など合理的な理由で差がある場合は、その理由を明確にしておかなければなりません。

賞与支払届の記入・届け出フローと社会保険料・所得税(源泉徴収税)の計算方法

●賞与からは各種社会保険料と源泉徴収税が引かれる

賞与は、給与と同じく源泉徴収の対象となります。源泉徴収とは、給与などの支払者が、支払う金額から所得税などをあらかじめ差し引いて預かり、代わりに納税する制度です。

企業から支払われた賃金が賞与に該当するかどうかは、次の定義に従って税務署が判断します。

(2) あらかじめ支給額又は支給基準の定めのないもの

(3) あらかじめ支給期の定めのないもの。ただし、雇用契約そのものが臨時である場合のものを除きます。

(4) 法人税法第34条第1項第2号≪事前確定届出給与≫に規定する給与(他に定期の給与を受けていない者に対して継続して毎年所定の時期に定額を支給する旨の定めに基づき支給されるものを除きます。)

(5) 法人税法第34条第1項第3号に規定する業績連動給与

賞与からは、社会保険料と所得税(源泉徴収税)が引かれます。国税庁は計算方法について次のように説明しています。

(2) 上記(1)の金額と扶養親族等の数を「賞与に対する源泉徴収税額の算出率の表」に当てはめて税率(賞与の金額に乗ずべき率)を求めます。

(3) (賞与から社会保険料等を差し引いた金額)×上記(2)の税率

この金額が、賞与から源泉徴収する税額になります。

つまり、社会保険料を計算したあとに所得税を計算します。以下では、社会保険料を決定するための「賞与支払届」、決定してからの社会保険料の計算、社会保険料を差し引いた後の源泉徴収税額の計算を順番に解説します。

賞与支払届提出までの流れ

賞与から引かれるものの一つに社会保険料があります。保険料を決定するため、健康保険・厚生年金保険の被保険者である従業員に賞与を支給する場合、企業は支給日から5日以内に「被保険者賞与支払届」を年金事務所に提出しなければなりません。

賞与支払届を提出する手続きは、次のような流れで行います。

1)賞与支払予定月を登録

・賞与支払届の送付を受けるため、事前に「新規適用届」あるいは「事業所関係変更(訂正)届」を年金事務所に提出して、賞与支払予定月を登録しておく

2)賞与支払届が送付される

・登録した賞与支払予定月の前月に、日本年金機構または各健康保険組合より、賞与支払届の届け出用紙が送付される

・加入している健康保険組合によっては、固有のフォーマットを使う場合もある

3)「標準賞与額」と保険料を算出

・標準賞与額=実際の賞与額(税引き前の総支給金額)より1,000円未満を切り捨てた額

・保険料=標準賞与額×健康保険・厚生年金保険の保険料率

(保険料は事業主・被保険者が折半で負担)

4)賞与支払届(または賞与不支給報告書)を作成

・登録した賞与支払予定月に賞与を支払わなかった場合も、後述する「賞与不支給報告書」を提出する必要がある

5)4)を賞与支給日から5日以内に、管轄の年金事務所に提出

・郵送や窓口持参のほかにも、電子申請や電子媒体での提出も可能

3)については、後の章でも説明します。

賞与支払届総括表が廃止に

これまで賞与支払届の提出時に「総括表」の添付も必要でしたが、2021年4月に総括表が廃止されました。

賞与を支払わなかった場合も届け出が必要

登録した賞与支払予定月に賞与を支払わなかった場合、従来はその旨を記載した総括表の提出が必要でしたが、総括表の廃止に伴い、2021年4月からは「賞与不支給報告書」の提出が必要になりました。

社会保険料の計算方法(1)健康保険料

賞与を基に計算する社会保険料には、次の種類があります。

- 健康保険料

- 介護保険料(※40歳以上65歳未満のみ)

- 厚生年金保険料

- 雇用保険料

- 労災保険料(※企業が全額負担)

まず、健康保険料の計算方法です。

健康保険料=標準賞与額×健康保険料率

「標準賞与額」とは、実際の賞与額(税引き前の総支給額)から1,000円未満を切り捨てた額です。標準賞与額は年度における累計額上限が573万円と決められています。また、健康保険料率は加入している健康保険の保険者によって異なるため、加入している健康保険の保険者が出している保険料率表などを参照します。毎年改定されるので、注意が必要です。

健康保険料は、企業と従業員が折半して負担します。算出した保険料を2で割った金額が、企業が負担する金額です。

社会保険料の計算方法(2)介護保険料(40歳以上65歳未満のみ)

介護保険料は、従業員が40歳以上65歳未満の場合のみ、賞与から引かれます。計算方法は健康保険料に準じます。介護保険料率も、加入している介護保険の保険者による保険料率表などを参照して算出します。

介護保険料=標準賞与額×介護保険料率

介護保険料も、企業と従業員の負担は折半であり、算出した保険料を2で割った金額が企業の負担額となります。

社会保険料の計算方法(3)厚生年金保険料

厚生年金保険料の計算方法も、健康保険料に準じます。厚生年金保険料率は、加入している厚生年金保険の保険料率表を参照してください。計算方法は次の通りです。

厚生年金保険料=標準賞与額×厚生年金保険料率

厚生年金保険料も、企業と従業員が折半で負担し、算出した保険料を2で割った金額を企業が負担します。加えて、厚生年金保険も上限額が決まっており、1ヵ月当たり150万円までとなっています。

なお、従業員が厚生年金保険に加入している場合、企業は「子ども・子育て拠出金」を納める必要があります。子ども・子育て拠出金は日本年金機構が徴収していますが、社会保険料ではなく税金で、子育て支援に充てられます。これは企業が全額負担し、従業員が負担する必要はありません。なお、厚生年金保険に加入している全ての従業員が対象となり、従業員の子どもの有無は関係ありません。計算式はほかの社会保険に準じます。

子ども・子育て拠出金=標準賞与額×拠出金率

拠出金率は、2020年4月時点で0.36%に改定されています。

社会保険料の計算方法(4)雇用保険料

雇用保険料はこれまでの計算方法とは異なり、標準賞与額ではなく、実際に支払われる賞与額に雇用保険料率を乗じるので注意が必要です。

雇用保険料=賞与額×雇用保険料率

(企業の負担額=賞与額×事業主負担率)

雇用保険料における企業と従業員の負担割合は、ほかの保険料のように折半ではなく、事業の種類によってそれぞれ負担する割合が異なります。例えば、一般の事業の場合、労働者の負担率は3/1,000、事業主の負担率は6/1,000、雇用保険料率は合計して9/1,000となっており次のような計算になります。

例

雇用保険料=賞与額×9/1,000

従業員が負担する雇用保険料=賞与額×3/1,000

企業が負担する雇用保険料=賞与額×6/1,000

また、雇用保険の保険料率は毎年見直されます。詳しくは、厚生労働省が公表している雇用保険料率を確認してください。

社会保険料の計算方法(5)労災保険料

労災保険料も、標準賞与額ではなく、実際に支払われる賞与額に労災保険料率を掛けて計算します。労災保険料率は事業の種類によって異なり、毎年見直されます。労災保険料は企業が全額負担するため、従業員が負担料を計算する必要はありません。

労災保険料=賞与額×労災保険料率

- 【参考】

- 労災保険率表|厚生労働省

所得税(源泉徴収税)の計算方法

従業員の賞与からは社会保険料に加えて所得税(源泉徴収税)が引かれることから、企業側は所得税(源泉徴収税)も計算する必要があります。

賞与にかかる所得税(源泉徴収税)額=(賞与−下記の社会保険料)×税率

- 健康保険料

- 厚生年金保険料

- 介護保険料(※40歳以上65歳未満のみ)

- 雇用保険料

労災保険料は、企業が全額負担するため賞与からは差し引かれません。社会保険料は従業員が負担する金額で、健康保険料の従業員負担分は労使折半のため、総額の1/2となります。

税率は、次の二つを基に、国税庁の「賞与に対する源泉徴収税額の算出率の表」を参照して求めます。

- 前月の給与から、社会保険料などを控除した金額

- 扶養親族の人数

賞与から保険料が控除されない場合とは

賞与から社会保険料が引かれない、次の二つのケースに注意が必要です。

・賞与支給月の月末までに退職する従業員

健康保険料・厚生年金保険料・介護保険料は、資格を失う月の前月分までの保険料が徴収されます。ポイントは、退職日の翌日に資格を喪失すること。つまり、退職日が月の末日の場合、翌月の1日に資格を喪失するので、退職月の保険料は徴収されます。

このことから、賞与支給月に退職する場合、末日より前に退職したのであれば上記の保険料はかからず、雇用保険料と労災保険料のみ徴収されます。

・育児休業や産前産後休暇を取得中の従業員

育児休業・産前産後休暇中は、健康保険法第159条(育児休業)、159条の3(産前産後休業)により、各休業を開始した日が含まれる月から、休業が終了する日の翌日が含まれる月の前月まで、健康保険料・厚生年金保険料・介護保険料は免除され、雇用保険と労災保険のみを支払う義務が生じます。

雇用保険料は、当月に実際支払われた賃金に対して発生する仕組みですから、休業中に勤務先から給与を支払われない場合は徴収されません。

賞与(ボーナス)の平均額

自社の賞与額を決定する際に、賞与の平均額について情報を得て、検討材料とすることは重要です。

賞与の平均相場調査

●経団連の調査

一般社団法人日本経済団体連合会(経団連)の調査によると、経団連会員企業など357社における2020年の賞与の平均額は、次のようになっています。

・非管理職:夏季74万1,504円(前年比−1.5%)・冬季68万3,471円(同−4.4%)

・管理職:夏季151万1,632円(同−3.0%)・冬季134万5,972円(同−5.2%)

コロナ禍などの影響で、夏季・冬季ともに前年比マイナス、さらにリーマン・ショック後の2009年に次ぐ減少幅となりました。また、賞与額の決定方法で、後述する「業績連動方式」を採用している企業の割合は60.1%と、初めて6割を超えました。賞与総額を決める基準となる指標としては、営業利益(57.1%)・経常利益(35.7%)の順となっています。

●労務行政研究所の調査

一般財団法人労務行政研究所の調査によると、東証1部上場企業139社における2021年の夏季賞与の平均は71万397円(対前年比−2.5%)、134社の平均月数は2.30ヵ月となっています。こちらも対前年比は、2013年以来8年ぶりのマイナスとなりました。

●国税庁の調査

国税庁の「民間給与実態統計調査」によると、2019年の平均賞与は次のようになっています。

・平均給料・手当:366万円(男性449万円・女性253万円)

・平均賞与:70万円(男性91万円・女性43万円)

・賞与割合(平均給料・手当に対する平均賞与の割合):19.2%(男性20.2%・女性16.8%)

経団連、労務行政研究所、国税庁、これら三つの調査は毎年行われており、相場の判断として有用な資料です。

賞与の査定・評価の方法

賞与の査定における評価基準は明示したほうがよい

前述したように、賞与を支払う義務は法律で定められていません。賞与の有無や支払う対象は企業が自由に決められます。しかし実際には、ほとんどの企業が賞与を支給しています。賞与は従業員のモチベーションに直結するため、優秀な人材の採用や社員の定着度向上につながるのです。

賞与の支給時期と回数も企業が自由に決められますが、夏季と冬季(年末)に2回支給している企業が多い傾向にあります。賞与を定期的に支給すると決めた場合、賞与の算定期間を具体的に決めて明示しておくことが必要です。

例えば、夏季と冬季に支給する場合は、次のように期間を定めます。

・夏季賞与の算定期間:前年12月1日~5月31日

・冬季賞与の算定期間:6月1日~11月30日

原則として賞与は、算定期間における従業員の勤務成績などに従って支給額が決定されることから、算定期間中やその直後に退職する従業員の扱いをどうするのか、就業規則などで定めておくことが必要です。傾向としては、賞与支給日に在籍している従業員に賞与を支給する、つまり、算定期間中に在籍していても支給日に退職している場合は支給されないなどと就業規則に記載するのが一般的です。

賞与額の計算方法には、大きく「給与連動型」と「業績連動型」があります。給与連動型は、「給与○ヵ月分」など基本額に対して一律で数ヵ月分を乗じる計算方法で、従来は一般的な方法でした。しかし近年、成果主義へと移行する企業の大半が「業績連動型」を採用する傾向にあります。

業績連動型では、まず経常利益や営業利益などの企業業績に従って、全従業員に支払う賞与総額(賞与原資)を決定します。それから、査定などに基づいて賞与総額を配分し、それぞれの従業員に支払う個別賞与額を決定します。

賞与算定期間における各従業員の勤務成績に対して査定をし、評価によって賞与額は変わってきます。査定における評価要素には、大きく次のものがあります。

・業績:結果としての成果

・行動:成果を出すための具体的な行動

・能力:保有する能力

ただし、企業によって評価要素と配分はさまざまです。例えば、賞与評価では業績評価のみを使用している企業もあります。

どのような評価要素を使用するにしろ、評価要素や評価基準を公平で客観性のあるものにして明示することが大切です。評価基準が透明性の高いものでないと、賞与に従業員が不満を持つリスクもあります。

- 【関連記事】

- 業績連動型賞与|日本の人事部

求人募集時に賞与を記載する必要はあるのか

求人に応募する人は、月給と年収に注目します。賞与額は年収に影響し、あいまいにすると入社後にトラブルを引き起こしかねません。賞与に関する事項は記載したほうがよいでしょう。

賞与について、記載したほうがよい項目は次の通りです。

- 賞与制度の有無

- 制度がある場合は、前年度実績の有無

- 前年度実績がある場合は、「支給回数」「年間の支給合計月数」ないし「支給金額(従業員平均)」

賞与の回数と、賞与は何ヵ月分か、もしくは総額はどのくらいかがわかるように記載するのがポイントです。また、賞与に関する規定は、就業規則や労使協定にも記載しなければなりません。

人事領域におけるインセンティブの意味

インセンティブには、大きく二つの意味があります。

- やる気を引き起こさせるような刺激、動機付け

- 個人の成績に応じて支払われる報奨金

広義では、意欲を引き出すための動機付けとなる刺激を外部から与えることをインセンティブと表現します。狭義では、たとえば営業実績に応じて支払われる報奨金やボーナスのように、目標達成意欲を引き出す報酬そのものを指します。

人事領域におけるインセンティブとは、主に仕事の業績に応じて報酬を与える評価制度のことを言います。近年では単に業績連動で報酬を与えるだけでなく、個人の価値観とリンクさせながら、組織全体の生産性を上げるインセンティブ制度を取り入れる企業も多くなっています。

たとえば動機付けを行う表彰制度、福利厚生、キャリア研修や昇給など、広い範囲でインセンティブ制度が導入されています。

※2の意味での運用については社会保険労務士などの専門家に質問するのがおすすめです。『日本の人事部』では、専門家が実務の質問に答える掲示板サービス『人事のQ&A』を運営しています。

インセンティブ制度の変遷

日本のインセンティブ制度の移り変わり

ここからは広義のインセンティブと、その制度を中心に解説します。まず、日本の企業におけるインセンティブ制度の変化をみてみましょう。制度の移り変わりは、大きく三つに分けられます。

- 明治~昭和:終身雇用を前提とした年功序列の評価制度

- バブル崩壊後の変動期:成果主義による業績連動型インセンティブ制度

- ~現在:個人の価値観と連動させるインセンティブ制度

昭和までの日本企業の特徴は、終身雇用と年功序列です。勤続年数によって給与が上がり、一つの会社に長く勤めることが当たり前と考えられてきました。この背景には、産業の飛躍的な発展があります。企業の課題は、経済発展のなかで社員の定着率を上げることでした。そのため、長期勤続者が優遇される制度が当時のインセンティブとなっていました。

やがてバブル崩壊をきっかけに、年功制で膨らんだ人件費の圧縮が課題になります。また、企業間の競争が激化し、短期間で業績を上げるための成果主義が進みます。四半期から半年ごとに個人目標を設定し、業績に応じた評価制度を導入する企業が増えました。しかしその一方で、個人への負荷が増大し、心身の不調をきたす社員が増加するなどのデメリットも浮上します。

現在は、業績評価に寄せたインセンティブ制度がもたらしたマイナス面を踏まえ、個人の価値観を把握して報酬に反映させるインセンティブ制度の模索が始まっています。

成果主義によるインセンティブ制度の限界

成果主義と紐づけたインセンティブ制度の問題点は大きく二つ挙げられます。一つは、業績にはさまざまな要因が影響するにもかかわらず、一方向的に評価されることに対して従業員の納得感を得られなかったこと。もう一つは、行き過ぎた個人主義による組織風土の悪化です。目標達成へのストレスが蓄積され、従業員同士の関係性が悪化するなどの問題も浮上しました。

金銭的な報酬は労働意欲を引き出すうえで高い効果をもたらしますが、万能薬ではありません。心身への負担が限界を越えれば、意欲があっても働き続けることは困難です。昨今浸透しつつあるワーク・ライフ・バランスの考え方は、個人が社会生活において感じる幸福の基準が変わりつつあることを表していると見ることができます。同時に、金銭的なインセンティブだけでは、組織全体の生産性を高めることに限界があることを示しているといえるでしょう。

働き方の多様化が進むなか、「仕事=お金を得る」だけではない新しい価値観が生まれています。今後は、個人の多様な価値観を踏まえたインセンティブ制度の設計が必要です。

インセンティブ制度の二つの分類と事例

金銭的なインセンティブ

インセンティブ制度の代表的な例が、金銭に反映させる方法です。業績と賞与を連動させる以外に、賞与以外の金銭的報酬を用意したり、表彰制度を取り入れたりする方法があります。以下に、金銭的なインセンティブの事例を紹介します。

賞与の変動

賞与への反映は、多くの企業が採用している一般的なインセンティブ制度です。個人の目標値を設定し、業績に応じて通常の賞与に上乗せします。高い成果を上げれば金銭的報酬が増えるため、売上拡大を担っている営業職に適した方法です。

賞与以外の金銭的インセンティブ

週間売上や月間の目標達成と連動させて、賞与以外で金銭的報酬を与える方法もあります。年2回の賞与と比較して、短いスパンで社員の意欲を刺激できます。

社内の表彰制度

月間や通期MVPなど、優秀社員を表彰しインセンティブを与える方法です。金銭的報酬の満足以外に、他者の称賛を得て心理的な満足度を上げられる効果があります。数値目標の営業職だけでなく、人事総務やカスタマーサポートといった間接部門でも取り入れやすいインセンティブ制度です。

歩合給・ボーナスとインセンティブの違い

金銭的インセンティブ制度と混同されやすいのが、歩合給とボーナスです。

- 歩合給:出来高や成果に応じて支払われる給料

- ボーナス:企業業績と連動した賞与

歩合は、一般的にはインセンティブと同様に個人の成績によって報酬が上がる制度を指します。企業によって、歩合を「インセンティブ」「業績給」と呼ぶこともあります。そのため、狭義の意味で歩合給は金銭的なインセンティブといえます。ただし、インセンティブを個人の価値観にリンクさせやる気を引き出す広義の文脈で語る場合、歩合給とインセンティブ制度は異なるものとして考えられます。ボーナスは一般的に企業業績を反映して支払われるものであり、個人のインセンティブとは異なります。

- 【参考】

- 「業績連動型賞与」とは

個人の価値観とリンクしたインセンティブ

次に、個人が幸せと感じる価値観にリンクして意欲を引き出すインセンティブ制度を見てみましょう。福利厚生や研修といった具体的な企業の事例をもとにご紹介します。

高い業績をあげた社員へのご褒美:報奨旅行(ディップ株式会社)

ディップ株式会社は、年間を通して高い成績を上げた社員を「通期表彰」で表彰しています。そして、「通期表彰」の受賞者には「報奨旅行」を授与。全社員を対象とした社員旅行であれば福利厚生ですが、「旅行」の機会を成績優秀者のみに与えることで、社員のモチベーションアップに紐づけています。

- 【参考】

- ディップ株式会社 新卒採用サイト

社員の成長を促進する:リフォームプラン研修(株式会社カチタス)

中古リフォーム物件を取り扱う株式会社カチタスでは、成績優秀な社員に対して、スキルを磨く研修を実施しています。「リフォームプラン研修」では、全国から選抜された少数精鋭の社員が、リフォーム企画・発注スキルを向上させる専門的知識を学びます。また同研修が、次期マネージャー育成の一端を担っています。キャリア形成に意欲があり、優秀な業績の社員をステップアップさせるための研修です。選抜形式をとることで、通常の研修との違いを明確にし、仕事への意欲を刺激する役割を果たしています。

- 【参考】

- 株式会社カチタス

インセンティブ制度のメリット・デメリット

メリット(1)社員のモチベーションを上げる即効性が高い

インセンティブ制度では、チームや社員に最適な評価サイクルを設定できます。そのため、業績と連動するボーナスよりも、短いスパンで社員のやる気を刺激できます。たとえば、月ごとに営業成績で表彰されるMVPや、週の成約数で報酬が変動する制度は、起爆剤のように社員のモチベーション向上に影響を与えます。

メリット(2)やるべきことが明確になる

インセンティブ制度を実施するときは、評価する行動や具体的な指標を決めます。そのため、上司によって評価基準が異なるといった混乱を避けられると同時に、目標達成のために取るべき行動が明確になります。

勤続年数で利用できる特別休暇や、ライフプランで働き方が選べる制度も同様の考え方で設定します。たとえば「なりたい自分」「理想の働き方」に対して条件を明示することで、目標達成へのモチベーションが上がります。

メリット(3)求める人物像や行動が明確になる

インセンティブ制度は、会社がどのような人材や行動を評価するのか明言することと等しいものです。たとえば、表彰される社員は何を評価されているのか具体的に分かるということは、企業の方針を社員に浸透させるうえで効果的です。また、採用においてロールモデルを示す際にも役立ちます。

デメリット(1)評価が一部の社員に偏る

目標達成した社員を明確に評価できる一方で、成果を上げられない社員は取りこぼされます。評価されなかった社員は仕事への意欲を失い、組織への帰属意識が希薄になる恐れがあります。組織全体を見渡したうえで、一人ひとりの社員の働きがいや、幸せとリンクする制度設計になっているのか注意する必要があります。

デメリット(2)チームワークを阻害する可能性がある

個人業績に寄せたインセンティブ制度を設定すると、チームワークを阻害する恐れがあります。たとえば営業個人の顧客獲得件数を評価基準にした場合、チーム内で営業ノウハウや顧客リストを共有しないなどの事態が起こり得ます。インセンティブ制度を設定するときは、組織全体の動きを妨げる要素がないか、十分に検討する必要があります。

デメリット(3)仕事の視野が狭くなる

評価される指標や業務内容にばかり目が向き、仕事全体を俯瞰する視野を持てなくなる可能性があります。また、自分の業務だけを重視し、他の従業員との連携が希薄になってしまうケースもあります。

インセンティブ制度は評価の基準が明確なだけに、社員の意欲を刺激する即効性があります。しかし短期的な効果だけを追い求めると、結果として効率を下げることにつながる場合が少なくありません。導入する際は、中長期的な視点で組織への影響を検討することが重要です。

インセンティブ制度設計の注意点

では、具体的にインセンティブ制度の設計では、どのような点に注意するべきでしょうか。デメリットを生み出さないためには、以下の四つの視点から検討することが大切です。

企業理念に沿っているか

企業理念や経営戦略にマッチした人事制度だからこそ、求める人物像が採用でき定着します。たとえば、調和を重視する企業理念を掲げている組織が競争心をあおるインセンティブ制度を導入すると、従業員の行動との間で不整合が起きてしまいます。

インセンティブ制度を設計する第一歩は、企業理念を実現するための方法となっているか、十分に検討を重ねることから始まります。

ビジネスモデルとマッチしているか

次に注意したいのが、制度の内容がビジネスモデルと合っているかどうか。たとえば個人プレーがメインの業態で、チーム目標を評価基準としてもうまく機能しません。個人および組織のパフォーマンスが上がるために必要なことは何か、ビジネスの特徴を整理したうえで検討する必要があります。

評価の公平性と透明性の担保

評価の公平性と透明性の担保は、社員の納得感を得るとともに制度の運用を軌道に乗せるうえで重要なポイントです。インセンティブ制度の評価に偏りがないか、あいまいな部分を残していないか、しっかり確認したうえで運用しなければなりません。

また、制度をスタートする前に導入の目的を社員に共有し、理解を深めておくことも大切です。

間接部門へのインセンティブ

インセンティブ制度は業績と連動させることが多いため、営業部門にのみ制度を設けるケースが見受けられます。しかし、ここで課題となるのが間接部門から上がる不満です。直接的に売上に貢献していなくても、会社への貢献は間接部門も同様に評価されるべきことです。

部門による偏りのないインセンティブ制度の設計は、不公平感を生まないための重要ポイントとなります。間接部門の場合、たとえば「研修会の満足度を20%向上させる」「備品のコストを10%削減する」「経費精算の業務の50%をマニュアル化する」など、業務を数値化して評価する方法があります。

また、研修制度や昇給制度、福利厚生などで全社員をカバーする制度をつくるのもよいでしょう。

中長期的にモチベーションを高めているインセンティブ制度の事例

最後に、短期的な意欲の刺激だけではなく、中長期的な視点でモチベーションを向上させ、組織の生産性を高めているインセンティブ制度の事例を紹介します。

経営へコミットする「疑似役員」(フューチャーアーキテクト)

「高付加価値サービスで、クライアントに成功をもたらす」経営指針を掲げる、ITコンサルティングサービスのフューチャーアーキテクト。同社のインセンティブ制度は、高付加価値を生み出せる人材の確保と育成に重きを置いています。

同社が理想とする人材は、「自主的に情熱をもって仕事をし、ゴールに向かってチャレンジする」社員です。育成のため、意欲のある人に公平にチャンスを与えているのが「フューチャーヤングエグゼクティブボード」というインセンティブ制度です。

この制度では、選挙によって選ばれた社員が、擬似役員として1年間活動します。経営会議への参加、役員と一緒にクライアント訪問、IR活動など。CEOと直接意見交換ができる機会もあります。組織の成長のため、経営指針を共有できるメンバーを増やすのが狙いです。

同社は、手を挙げて頑張る人を評価するとアナウンスしています。挑戦、自主自立、情熱という同社の経営指針に沿った人物とは何かを社員に伝えるきっかけになります。役員の選出が選挙である点もポイントです。やる気のある人が平等にチャンスを与えられ、公のプロセスで選定されることで、公平性と透明性を担保しています。

また、同社のビジネスモデルの基盤は人です。擬似役員だけでなく、社員が成果や反省点を振り返り、全社で競い合う「自己評価プレゼン」を実施。チームを評価する「ベストプロジェクト・オブ・ザ・イヤー」など、ビジネスモデルとマッチした人を評価し、情熱を引き出す仕組みを整えています。

なによりのポイントは、一連の制度の企画が経営本部であることです。企業理念から人材戦略を落とし込むため、インセンティブ制度の企画は経営陣に近い経営本部が立案。そのうえで、人材本部が運用しています。

最近の動向

時間外労働の削減に対するインセンティブ

インセンティブ制度における最近の動向として、時間外労働の削減を目指した活用事例を紹介します。個人の労働観や組織の生産性向上とリンクさせるなど、単に金銭的な報酬を与えるだけではない工夫がなされています。

【事例1】アズビル株式会社

計測機器メーカーのアズビルでは、長時間労働を減らす取り組みとして、仕組み・人員・制度の三つの面から施策を実施するとともに、従業員の意識改革にも力を注いでいます。

時間に頼る働き方から、短時間で成果を上げる働き方へのシフトを促すため、人事部が率先して説明会の実施および社内メッセージの発信に取り組んでいます。メッセージを投げかける際に、上司・職場・本人の三つの対象に分けて実施しているのがポイントです。

例えば、上司など管理職向けにはマネジメントにおける意識改革、職場においてはノー残業デー実施による風土づくり、本人に対しては業務効率を上げるポイントの周知、といった取り組みです。

これらの施策によって生産性が向上し、利益が上がった場合、賞与(インセンティブ)として還元される業績連動賞与制度を設けています。時間外労働の削減において重要となる意識改革を推し進めるうえで、インセンティブ制度を効果的に導入している事例です。

【参考】

労政時報 3977号 031頁(2019年8月9日発行)

【事例2】SCSK株式会社の事例

IT事業を展開するSCSKでは、2013年より時間外労働の目標時間を1ヵ月あたり20時間以内と設定し、目標を達成した場合のインセンティブ制度を導入しました。インセンティブの原資は、時間外労働の削減によって浮く人件費からあてられます。達成状況は部門ごとに測定し、次の三つのレベルに分けて賞与に反映しました。

シルバー:時間外労働を20%削減+年次有給休暇を90%以上消化

ブロンズ:時間外労働を10%削減+年次有給休暇を90%以上消化

時間外労働1ヵ月20時間以内ということは、1日あたりに換算すると1時間以内の時間外労働になるため、決して容易ではない目標値といえます。SCSKではインセンティブ制度の導入により組織的な改革が促進され、開始から短期間で長時間労働の削減に成功しています。

- 【参考】

- SCSK CSRレポート2014

同一労働同一賃金におけるインセンティブの扱いに注意

組織の生産性向上においても、インセンティブ制度を有効的に活用することが可能です。ただし、同一労働同一賃金の取り組みを進めるうえでは、正規雇用と非正規雇用とでインセンティブ制度に差が生じないよう、注意しなければなりません。

インセンティブ制度の導入に際しては、非正規雇用においても業務上の成果を正しく把握し、正規雇用と同等のインセンティブを整える必要があります。

インセンティブ制度は従業員とのつながりを強化するものへ

インセンティブというと、モチベーションを刺激して成果につなげる施策と捉えられがちですが、その本質は、社員と会社とのつながりを強化する施策へと移行しつつあります。

個人のやりがいやモチベーションの源泉となるものが多様化している昨今、インセンティブに求められるのは単なる褒賞ではなく、自己実現を支援するものへと変わってきています。制度の設計においては、社員にとって魅力のある報酬とは何かを理解することが重要なのです。人事戦略の要として、今後インセンティブの重要性はさらに高まっていきそうです。

- 参考になった0

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,400以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント