住宅借入金等特別控除

住宅借入金等特別控除とは?

「住宅借入金等特別控除」は住宅ローンを組んで住宅を建築・購入、またはリフォームして住んでいる人を対象に、一定の期間、所得税から一定の金額を控除するものです。「住宅ローン控除」という呼び名でよく知られています。控除を受ける初年度は従業員が確定申告を行いますが、2年目以降は勤務先の年末調整によって控除を受けることができます。

1. 住宅借入金等特別控除とは

「住宅借入金等特別控除」は、所得税の税額控除の一つです。住宅ローンを利用して、定められた条件を満たす住宅を建築・購入・リフォームして住んだ場合、住み始めてから10年間、ケースによってはそれ以上の期間、年末のローン残高に応じて、毎年所得税から一定の金額が差し引かれる制度です。控除を受けるには、確定申告や年末調整での申告が必要になります。

※この記事では、「住宅借入金等特別控除」及び「特定増改築等住宅借入金等特別控除」について、「住宅借入金等特別控除等」として記載しています。

住宅借入金等特別控除を受けられる条件と控除額

住宅借入金等特別控除を受けるには、居住する住宅や借入金に次のような条件があります。

対象となる住宅

住宅借入金等特別控除等の対象となる住宅の条件は、以下の通りです。

(1)住宅の床面積(リフォームの場合は、リフォーム後の床面積)が50㎡以上で、床面積の1/2以上が自らの居住用であること。

(2)住宅ローンを組んでおり、下記の条件のいずれかに当てはまる住宅を建築または購入し、6ヵ月以内に住み始め、その年の12月31日まで引き続き住み続けること。

a.新築住宅を建築した

b.新築住宅または既存住宅(中古住宅)を購入した。既存住宅の場合は、築後20年以内、耐火建築物である場合は25年以内であるものに限る

c.居住用の住宅に工事費用100万円超のリフォームを行った。リフォームでは大規模な間取り変更や修繕、一定条件を満たす省エネリフォーム、バリアフリーリフォームなどの条件をいずれか満たしている(※ただし、バリアフリーリフォームの工事費用は50万円超が条件)

詳しい要件は、国税庁のページをご覧ください。

| 控除制度 | その他の主な要件(居住要件、面積要件等) | |

| 住宅借入金等特別控除 | 住宅の新築や購入 | |

| 中古住宅の購入 | 建築後使用されたことがある家屋 | |

| 増改築等 | 自己の所有する家屋の増改築 | |

| 認定住宅の新築等に係る住宅借入金等特別控除の特例 | 長期優良住宅建設等計画の認定通知書などによる証明があること | |

| 住宅の再取得等に係る住宅借入金等特別控除の控除額の特例 | 従前住宅の要件と再建住宅の要件がある | |

| 特定増改築等住宅借入金等特別控除 | バリアフリー改修工事 | 適用者との同居親族要件、廊下・階段勾配などの工事要件などがある |

| 省エネ改修工事 | 窓、天井などの工事要件あり | |

| 三世代同居改修工事 | 調理室、浴室などが複数ある要件など | |

対象となる借入金

住宅を建築・購入、またはリフォームするために組んだローン(利息部分は対象外)のうち、控除の対象となるのは以下のようなものです。

(1)借入期間が10年以上のもの。

(2)以下のような機関・団体などから借り入れたもの。

a.銀行や保険会社などの民間の金融機関

b.地方公共団体など

c.勤務先 ※年利0.2%(2016年12月31日居住分までは年利1%)以上であること

d.独立行政法人住宅金融支援機構など

控除対象となる年分

住宅借入金等特別控除等は、確定申告や年末調整によって毎年受けるものですが、以下のような条件があります。

(1)住み始めてから10年以内である。

(2)控除を受ける人のその年の合計所得金額が3000万円以下である。

借入金についての詳細は、国税庁のページ「No.1225 住宅借入金等特別控除の対象となる住宅ローン等」をご覧ください。

控除額

控除額は以下のように計算します。

※ただし、上限額が定められています

住宅に住み始めた日や、消費税率によって、年末残高に対する控除率や控除限度額、控除期間が異なることがあります。

詳しくは、国税庁の住宅借入金等特別控除額「控除限度額等の一覧表」を確認してください。

住宅借入金等特別控除等を受けるときに提出する書類

住宅を建築・購入、またはリフォームした人が控除を受ける場合、初年度は確定申告を行います。新築、既存、増改築など住宅の内容によって多少異なりますが、共通して以下の書類を確定申告書に添付します。

- 土地及び家屋の登記事項証明書

- 売買契約書または工事請負契約書の写し

- 借入金年末残高等証明書

- 住宅借入金等特別控除額の計算明細書

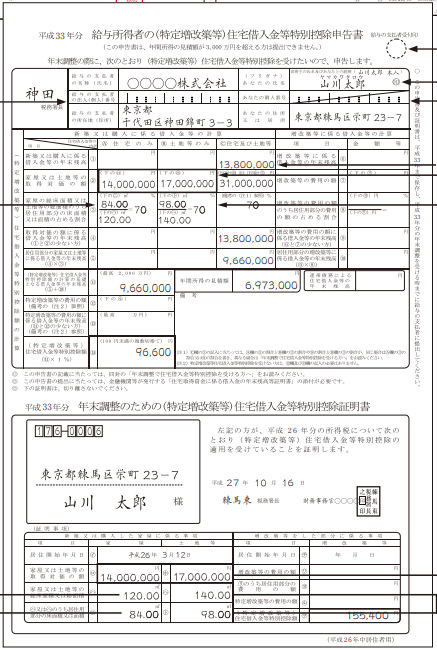

給与所得者の場合、2年目以降は年末調整の際に「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」(以下「住宅借入金等特別控除申告書」)と「借入金年末残高等証明書」を勤務先に提出して、控除を受けます。住宅借入金等特別控除申告書は、1年目の確定申告の後、税務署から控除を受ける人に発行されます。なお、この場合も借入金年末残高等証明書は必要です。

確定申告や年末調整とのかかわり

給与所得者が住宅借入金等特別控除等を受ける場合、先述のとおり1年目は自分で確定申告をする必要があります。確定申告後、税務署から「住宅借入金等特別控除申告書」(申告書の下半分は「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」(以下「控除証明書」)になっています)という書類が、控除を受ける年分の枚数だけ申告者宛てに送付されます。

従業員から提出を行う申告書

なお、年末調整を行う際、担当者は従業員から次の4種類の申告書を提出してもらうことになります。

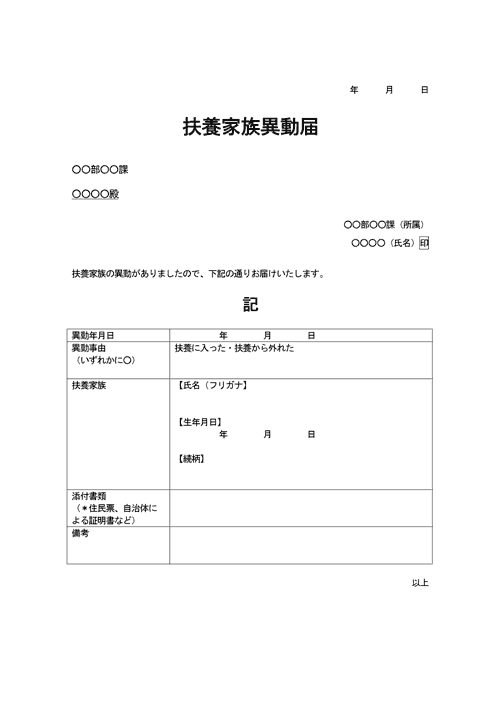

- 扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除:扶養控除等(異動)申告書

- 基礎控除、配偶者控除等、所得金額調整控除:基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

- 各種保険料控除:保険料控除申告書

- 住宅借入金等特別控除等:住宅借入金等特別控除申告書

(1)(2)(3)は「所得控除」にあたるので、税額を計算する前の所得から差し引きます。(4)の住宅借入金等特別控除は、「税額控除」にあたるので、所得控除を引いた後に計算した税額から差し引きます。

住宅借入金等特別控除等における制度の変遷

住宅の購入に対して税を優遇する制度は、1972年度の税制改正によって「住宅取得控除制度」ができたのが始まりとされています。当時は新築住宅のみが対象で、現金・ローンは問いませんでした。控除期間は3年間で、控除額は床面積を基準に算出していました。

現在のように、住宅ローンに対する控除となったのは1978年度の税制改正時で、控除期間3年、最高控除額は3年間で18万円でした。その後、経済政策の一環として控除額や適用期間が拡大されていきました。

実は、住宅借入金等特別控除等は2005年以降入居分からは廃止予定とされていましたが、2004年度の税制改正によって控除額を縮小しながら継続されることになりました。ところが、その後の景気悪化を背景に、再び控除額が拡大されています。

現在は2014年4月1日~2023年12月31日に入居した人に対して、一般住宅は年間最高40万円(※)、認定住宅(「認定長期優良住宅」「認定低炭素住宅」)は年間最高50万円となっています。

※2014年4月1日以降入居でも、契約が増税前(5%)あるいは消費税が生じない売買だと限度額が変わります。

2. 住宅借入金等特別控除申告書の書き方

住宅借入金等特別控除等を受けて2年目以降の従業員は、年末調整時に住宅借入金等特別控除申告書に必要事項を記入し、借入金年末残高等証明書とともに勤務先に提出します。年末調整の担当者は、借入金年末残高等証明書と照らし合わせて申告書の内容を確認し、記入に誤りがある場合は従業員に書き直してもらう必要があります。

従業員が提出する住宅借入金等特別控除申告書は、上半分が申告書、下半分が控除証明書になっています。ここでは、住宅を新築、または購入したケースについて主な点を見ていきます。

以下、書き方は住宅借入金等特別控除申告書の項目を見ながら確認してください。

※国税庁の「令和3年分 年末調整のしかた」p.44に準拠

「給与の支払者の法人(個人)番号」

法人の場合は法人番号を記入します。個人事業者の場合はマイナンバーの記載は不要です。なお、2013年より前に入居した人の申告書には、この欄がありません。余白に記入します。

「あなたの個人番号」

マイナンバーの記載は不要です。従業員が記入している場合は、マスキングします。

(1)「新築又は購入に係る借入金等の年末残高」

C欄に、借入金年末残高等証明書の「年末残高」欄に記載されている金額を記入します。借入金年末残高等証明書が複数ある場合は、合計します。

(2)「家屋又は土地等の取得対価の額」

「控除証明書」のロ欄の金額をA欄、ホ欄の金額をB欄にそれぞれ記入します。また、横のC欄に合計額を記入します。

(3)「家屋の総床面積又は土地等の総面積のうち居住用部分の床面積又は面積の占める割合」

「控除証明書」のハ、ニ、ヘ、トの数字を、A欄とB欄の所定の場所に記入し、計算して居住部分の割合(%)を算出します。A欄とB欄の数字が同じ場合はC欄にそのまま記入します。同じであることがほとんどですが、異なる場合は申告書に同封されている「年末調整で住宅借入金等特別控除を受ける方へ」を参照してください。

(4)「取得対価の額に係る借入金等の年末残高((1)と(2)の少ない方)」

(1)のC欄と(2)のC欄を比較し、少ない金額を(4)のC欄に記入します。

(5)「居住用部分の家屋又は土地等に係る借入金等の年末残高((4)×(3))」

(3)のC欄の数字と(4)のC欄の数字をかけ算し、(5)のC欄に記入します。

(11)「(特定増改築等)住宅借入金等特別控除額の計算の基礎となる借入金等の年末残高((5)+(10))」

新築または購入のみの場合は、(5)のC欄の数字をそのまま記入します。中古住宅を購入し、リフォームをした場合などは、(10)の欄にも数字が入るケースがあるので、(5)+(10)の金額を記入します。

「年間所得の見積額」

おおよその額でかまいません。源泉徴収票などがあれば「給与所得控除後の金額」を記入しておきましょう。

(14)「(特定増改築等)住宅借入金等特別控除額((11)×1%)」

(11)の数字に1%をかけ算し、控除額を出します。100円未満は切り捨てます。

なお、申請者が連帯債務者である場合には、備考欄に上記サンプルのように、「私は連帯債務者として、住宅借入金等の残高○○円のうち、○○円を負担することとしています」などと住所氏名と合わせて他の連帯債務者からの記入を受けることになっています。

3. 住宅借入金等特別控除の最新情報はここで入手

住宅借入金等特別控除等は、最短では1年ごとに控除限度額や控除対象となる借入金の年末残高合計額が見直されています。最新情報は国税庁や財務省のホームページでチェックしておきましょう。特に、「No.1210 マイホームの取得等と所得税の税額控除」は、14のケースに分岐しており、住宅借入金等特別控除等の各制度のまとめとして利用できます。

今後の改正にも注意が必要

住宅借入金等特別控除等は、景気対策という観点から、たびたび改正が行われてきました。そのなかで、一度は廃止も予定されたことがあります。

2019年度の税制改正により、2019年10月1日~2020年12月31日に住み始めた住宅で、住宅の建築・購入に含まれる消費税の税率が10%だった場合、「住宅借入金等を有する場合の所得税額の特別控除の特例」が受けられるようになりました。

さらに、2021年の税制改正により、本来は10年であった控除期間を13年とするための契約要件や50㎡以上であった面積要件を40㎡以上とする所得要件が追加され、制度が拡充されました。従来、控除を受けられるのは10年間ですが、特例により、この条件に当てはまる人は11~13年目までの各年も控除を受けることができます。11~13年目の控除額の計算方法など詳細は国税庁、財務省のページで確認するとよいでしょう。

- 参考になった0

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,500以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント