インボイス制度

インボイス制度とは?

「インボイス制度」とは、正式には「適格請求書等保存方式」と呼ばれる、請求書や納品書の交付や保存に関する制度のことをいいます。消費税の複数税率に対応したものとして開始される「仕入税額控除」の新しい方式で、2023年(令和5年)10月1日から開始されます。制度が導入されることで、個人事業主やフリーランスにも取引や収益に影響を及ぼすことが想定されるため、事業者は正しく理解して対応する必要があります。

インボイス制度とは~2023年10月1日より開始される制度~

インボイス制度の概要は以下の通りです。

| 制度の開始時期 | 2023年(令和5年)10月1日 |

| 影響がある事業者 | 課税事業者、課税事業者と取引のある免税事業者 |

| 新たに発生する義務 | 課税事業者にインボイス(適格請求書)などの発行が義務付けられる |

| インボイスを発行するためには | 適格請求書発行事業者としての申請が必要 |

| 登録申請方法 | e-Tax、郵送 |

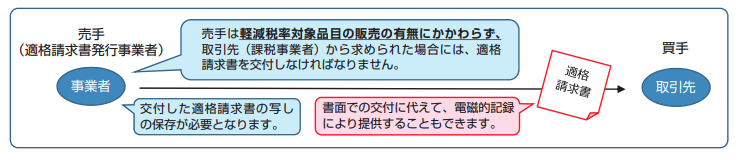

インボイス制度により、売り手と買い手には以下のような対応が求められます。

<売り手側>

売り手である登録事業者は、買い手である取引先(課税事業者)から求められたときは、「インボイス(適格請求書)の交付」が必要となります。また、交付したインボイスの写しの保存も必要です。

<買い手側>

買い手は仕入税額控除の適用を受けるために、原則として、取引先(売り手)である登録事業者から交付を受けた「インボイス(適格請求書)の保存」が必要となります。

- 【引用】

- 適格請求書等保存方式の概要|国税庁

適格請求書(インボイス)とは

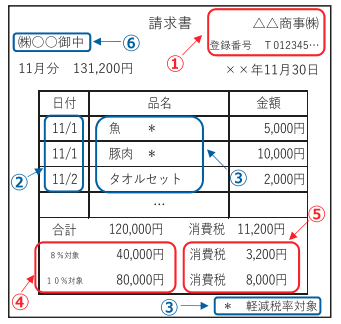

適格請求書(インボイス)とは、売り手が買い手に対して、正確な適用税率や消費税を伝えるための書類のことです。登録番号のほか、一定の事項が記載された請求書や納品書などに類するものをいいます。

インボイス制度が開始されると、買い手から適格請求書の発行を求められた場合、売り手側は適格請求書交付が必要となります。

適格請求書を交付できるのは、消費税の課税事業者かつ、税務署長の登録を受けた「適格請求書発行事業者」に限られます。

適格請求書の必須項目

適格請求書の様式は法令などで定められておらず、必要な事項が記載されていれば、手書きのものでも適格請求書として認められます。

<適格請求書の例>

請求書、納品書、領収書、レシート、電子データなど

適格請求書には、次に挙げる項目の記載が必要です。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み) および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

- 【引用】

- 適格請求書等保存方式の概要|国税庁

適格請求書の記載にあたっての注意点

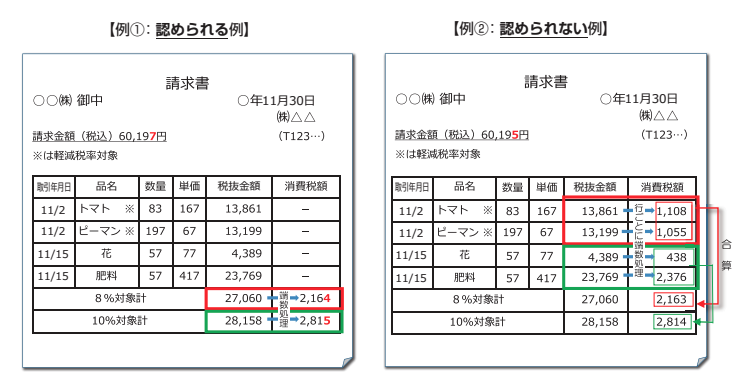

適格請求書を交付する際、「税率ごとに区分した消費税額等」に1円未満の端数が生じる場合は、適格請求書1枚につき、税率ごとに1回の端数処理を行います。

端数処理は、「切り上げ」「切り捨て」「四捨五入」など任意の方法で行うことになります。

計算方法としては、税率ごとに区分して合計した額に税率を乗じて計算します。ただし、適格請求書に記載されている商品ごとに消費税額などを計算し、端数処理を行い、その合計額を「税率ごとに区分した消費税額等」として記載することは認められません。

- 【引用】

- 適格請求書等保存方式の概要|国税庁

適格請求書発行事業者とは

適格請求書発行事業者とは、適格請求書(インボイス)の交付が認められた事業者のことです。

適格請求書発行事業者になるには、「消費税の課税事業者」であることが必要です。課税事業者が管轄の税務署長に申請・承認を受けることで、適格請求書を発行できるようになります。

仮に承認を受けていない事業者が、適格請求書(と誤認されるおそれのある書類)を交付した場合、法律違反となり罰則を受ける可能性があります。

適格請求書発行事業者に課せられる四つの義務

適格請求書発行事業者には、原則として次に挙げる義務が課せられます。

| 義務内容 | 詳細 |

| 適格請求書の交付 | 取引の相手方(課税事業者)の求めに応じて、適格請求書を交付する |

| 適格返還請求書の交付 | 返品や値引きなど、売上に係る対価の返還などを行う場合に、適格返還請求書を交付する |

| 修正した適格請求書の交付 | 交付した適格請求書に誤りがあった場合に、修正した適格請求書を交付する |

| 写しの保存 | 交付した適格請求書の写しを保存する |

- 【参照】

- 適格請求書等保存方式の概要|国税庁

適格請求書交付義務が免除される取引

適格請求書の交付が困難な取引の場合は、交付義務が免除されます。具体的には以下のような取引が挙げられます。

- 公共交通機関である船舶、バスまたは鉄道による旅客の運送(3万円未満に限る)

- 出荷者などが卸売市場において行う生鮮食料品などの譲渡

- 生産者が農業協同組合、漁業協同組合または森林組合などに委託して行う農林水産物の譲渡

- 自動販売機・自動サービス機により行われる課税資産の譲渡など(3万円未満に限る)

- 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限る)

- 【参照】

- 適格請求書等保存方式の概要|国税庁

仕入税額控除とは~消費税納税の負担を抑える仕組み~

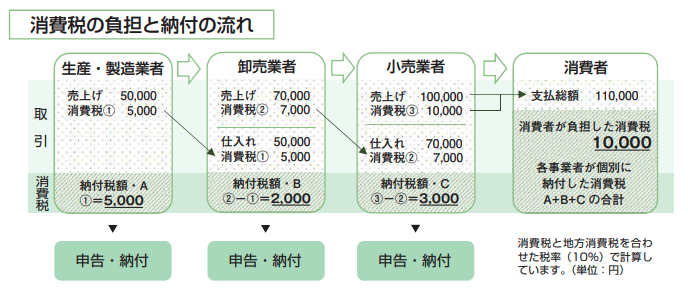

仕入税額控除とは、課税売上に関する消費税から課税仕入に関する消費税を控除する仕組みのことです。

課税事業者は支払うべき消費税などがある場合は、消費税を納めます。消費税額は以下の計算式で求められます。

納税する消費税額=課税売上に係る消費税額(売上税額)-課税仕入などに係る消費税額(仕入税額)仕入税額控除があることで、事業者は納める消費税額を抑えることができます。仕入税額控除が認められなければ、「仕入に係る消費税」と「売上に係る消費税」の両方を負担しなければなりません。

- 【引用】

- 適格請求書等保存方式の概要|国税庁

インボイス制度による影響~仕入税額控除が使えなくなる可能性も~

インボイス制度が開始されることで、最も問題になるといわれているのが「仕入税額控除の扱い」についてです。

特に消費税の納税義務が免除される免税事業者(課税売上高1,000万円以下)は、インボイス制度による影響が大きいと考えられます。

ここでは、課税事業者と免税事業者への影響をそれぞれ解説します。

課税事業者への影響

消費税の課税事業者とは、基準期間の課税売上高が1,000万円を超える事業者をいいます。

課税事業者はインボイス(適格請求書)の発行が義務付けられるため、税務署で適格請求書発行事業者の登録を行い、登録番号の通知を受ける必要があります。

適格請求書発行事業者として義務付けられるのは以下の二点です。

- 取引先が適格請求書の交付を求めたら、適格請求書を発行・交付する

- 交付した適格請求書の写しを保存しておく

適格請求書の発行が義務となるため、請求書を発行する際のシステム設定などをあらかじめ整える必要があります。

免税事業者への影響~適格請求書を交付できないため課税事業者にならざるを得ない可能性も~

基準期間における課税売上高が1,000万円以下の事業者については、消費税の納税義務が免除されます。こうした免税事業者の多くは、個人事業主やフリーランスとなっています。

注意すべきは、課税事業者と取引をしている場合です。適格請求書の発行ができるのは、課税事業者に限られるため、免税事業者は適格請求書を発行することができません。

そのため、課税事業者は免税事業者との取引で支払った消費税において、仕入税額控除を受けることができなくなります。仕入税額控除を受けなければ、消費税分を課税事業者が負担することになるため、免税事業者は課税事業者から取引を断られる可能性が出てきます。

インボイス制度に向けて免税事業者が取るべき対応

課税事業者が免税事業者と取引をしている場合、仕入税額控除を受けられなくなるため、取引先の見直しを図るケースも出てくるでしょう。

そうなると免税事業者にとっては、取引先の減少・売上減少につながります。特に取引先が課税事業者に限られている場合は、取引先が失われる可能性もあります。

しかし、それでは多くの個人事業主・フリーランスにとっては事業が立ち行かなくなります。ここでは、免税事業者が取るべき対応について解説します。

適格請求書発行事業者になる~実質消費税分の負担が増えることに~

免税事業者が課税事業者となり、適格請求書発行事業者登録を行うことも可能です。ただし、この場合は今まで免除されていた消費税を納税することになるため、税金の負担が増えることになります。実質消費税分の負担が増えるため、新たな資金繰りを考える必要性が生じます。

免税事業者のまま競争優位性を高める~簡単に取引を停止されない関係性を構築する~

免税事業者のままでも課税事業者との取引がなくならないように、競争優位性を高めることを検討するのも一つの手段です。

免税事業者としての請求では取引先の仕入れ税額控除はできませんが、相手先がそのまま取引を継続したいと感じられるような事業上の強みを持つこと。すなわち「代わりの利かない存在になること」がポイントです。

適格請求書を必要としない相手と取引する

課税売上高1,000万円以下の個人事業主やフリーランス、一般消費者など、適格請求書を必要としない相手をメインに取引する場合は、免税事業者のままでも問題が生じません。

取引先に課税事業者がいる場合は、インボイス制度開始以降、適格請求書の発行が必要かどうかをあらかじめ確認しておくとよいでしょう。

適格請求書発行事業者になるには

インボイス制度の開始後、適格請求書を交付するためには適格請求書発行事業者の登録が必要です。ただし、適格請求書の交付を必要としない場合、登録は任意です。

ここでは、適格請求書発行事業者になるための申請方法を解説します。

課税事業者の申請方法

適格請求書発行事業者の登録申請手続きは、「e-Tax」または「申請書の郵送」で行います。管轄の税務署や、インボイス登録センターでは直接持ち込みによる受付は行っていませんが、税務署の時間外収受箱に投函することでの提出も可能です。

| 申請方法 | 必要な書類など |

| e-Tax |

・電子証明書(マイナンバー) ・利用者識別番号 |

| インボイス登録センターへの郵送 |

・適格請求書発行事業者の登録申請書(国内事業者用・国外事業者用) ・適格請求書発行事業者登録簿の登載事項変更届出書 ・適格請求書発行事業者の公表事項の公表(変更)申出書 |

2021年10月1日より登録受付を開始しています。2023年10月1日のインボイス制度開始にあわせて登録を受けるためには、原則として2023年3月31日までに登録申請手続きを行う必要があります。

申請方法に関する詳細は「国税庁インボイス制度公表サイト」にて公開しています。

- 【参考】

- インボイス制度公表サイト|国税庁

免税事業者の申請方法~申請方法は課税事業者と同じだが経過措置あり~

課税売上高1,000万円以下の免税事業者が、適格請求書発行事業者になるために登録申請を行う場合は、経過措置として2023年10月1日の属する課税期間中に限り「消費税課税事業者選択届出書」の提出が不要です。つまり、登録申請を受けた日から課税事業者になります。登録日以降は課税事業者となるため、消費税の申告・納税が必要となります。

インボイス制度が開始されるまでに適格請求書発行事業者になる準備を

インボイス制度が開始されることで、仕入税額控除にはインボイス(適格請求書)の交付・保存が必要となります。インボイスを発行できるのは適格請求書発行事業者、すなわち課税事業者に限るため、免税事業者にとってはインボイスの交付ができないことで取引を断られる可能性もあります。

特に個人事業主やフリーランスは免税事業者であるケースが多く、仮に免税事業者から課税事業者に切り替えた場合、消費税分の負担が増すことが考えられます。

免税事業者同士や個人消費者をメインに取引をする場合は免税事業者であり続けても問題はありませんが、課税事業者との取引がある場合は適格請求書発行事業者になった方が安心ともいえます。

国税庁では、事業者向けにインボイス制度の理解を深めるためのオンライン説明会を実施しているので、あらかじめ確認を進めるようにしましょう。

- 参考になった0

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,500以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント