年末調整

年末調整とは?

年末調整とは、従業員が納めるべき1年間の所得税および復興特別所得税の金額を精算する手続きのことです。企業に雇用される場合、従業員は企業による源泉徴収を通じて納税を行います。源泉徴収だけでは1年間の税金の金額が確定しないため、精算するために年末調整を行います。

※本記事は、令和4年分 年末調整のしかた|国税庁を参考にしています。

1. 年末調整とは

年末調整を理解するには、「申告納税制度」「確定申告」「源泉徴収」もいっしょに理解することが大切です。

所得税の仕組みは「申告納税制度」

所得税においては、納税者が所得金額や税額を計算し、税額を確定させ、自ら納税を行う「申告納税制度」をとっています。この申告のことを所得税の「確定申告」といいます。

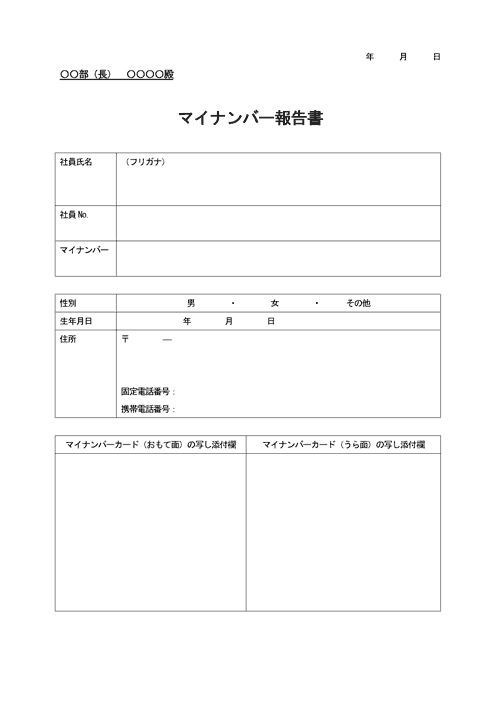

図:申告納税制度と確定申告

従業員の代わりに会社が納税する仕組み「源泉徴収」

一方、サラリーマンは毎月の給与から所得税が源泉徴収され、源泉徴収された税金は、従業員に代わって勤めている会社が国などに納付します。毎月の給与から天引きする所得税の税額は、源泉徴収税額表を確認して計算します。

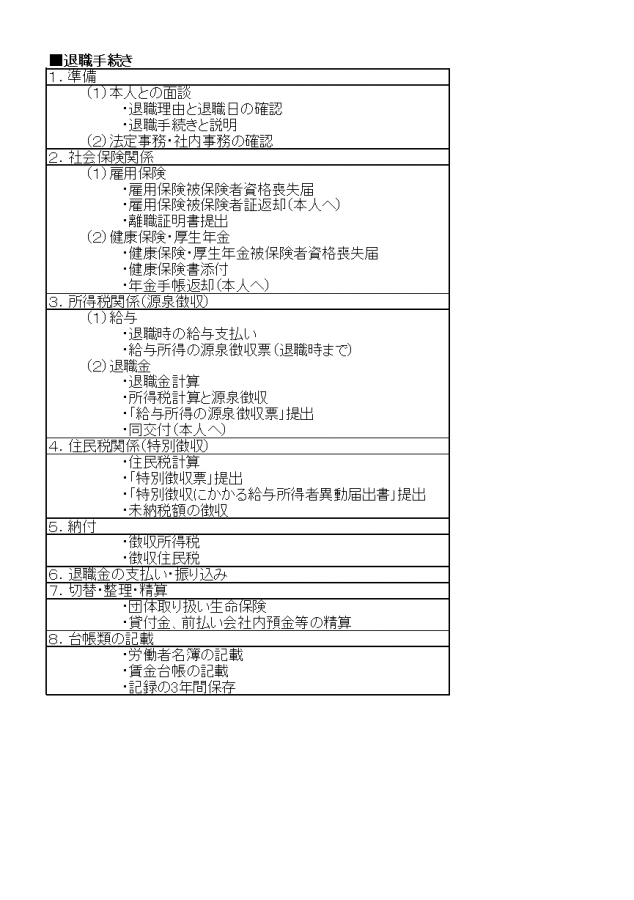

図:所得税における源泉徴収

- 源泉徴収税額表は1年間、毎月の給与の金額や扶養家族の数が同じと仮定として作成されている

- 実際には、年の途中で扶養家族の数が変動することがある

- 源泉徴収税額表では、生命保険料などの各種控除が考慮されていない

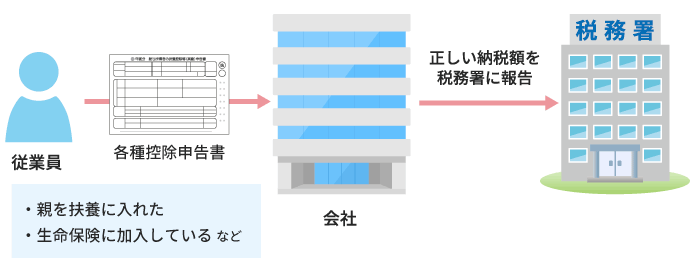

源泉徴収の過不足精算を行う「年末調整」

そこで、1年間の給与総額が確定する12月末に、それまでに徴収した税額と実際の税額の過不足額を求め、精算する「年末調整」の手続きを行う必要があります。

図:年末調整

- 【参考】

- Ⅱ 年末調整とは|国税庁

年末調整に関連する用語

年末調整は、「源泉徴収」と「確定申告」という制度に密接に関係しています。これらの意味の把握なしに業務を正確にこなすことはできません。

源泉徴収

源泉徴収とは、給与などの支払いを行う者が、支払時に一定の税額を計算・徴収し、納税者に代わって国や地方自治体に対して納付する制度のことです。サラリーマンなどの給与だけでなく、原稿料や講演料などの一定の報酬についても源泉徴収する必要があります。

確定申告

確定申告とは、その年度の所得金額や税額を納税者側で計算・申告し、国に税金を納める一連の制度のことです。個人事業主や、年末調整をしない、または副業をしている人や、医療費控除を受ける人など一部のサラリーマンなどが確定申告を行います。

2. 年末調整の対象者と年末調整をする時期

年末調整では、対象者と年末調整を行う時期が決められています。年末調整の対象者と時期は、「給与所得者の扶養控除等(異動)申告書」を会社に提出している人の中で、次のように定められています。

1. 12月に行う年末調整の対象者

会社に1年を通じて勤務している人、または年の中途で就職し年末まで勤務している人。ただし、1年間の給与の総額が2,000万円を超えている人や、災害減免法の規定により、所得税および復興特別所得税の源泉徴収について徴収猶予や還付を受けた人などを除く。

2. 年の中途で行う年末調整の対象者

年の途中で年末調整を行う人は、次のいずれかに該当する人のみ。

- 海外支店などに転勤したことにより非居住者となった人

- 死亡によって退職した人

- 著しい心身の障害のために退職した人(再就職などの予定がある場合を除く)

- 12月に支給されるべき給与などの支払いを受けた後に退職した人

- パートタイマーなどとして働いている人が退職した場合で、1年間の給与の総額が103万円以下である人(退職後その年に他の勤務先から給与の支払を受ける見込みのある人を除く)

以上5点に当てはまらず、12月に行う年末調整の対象者にも該当しない人は、年末調整は行いません。

3. 年末調整の流れ

ここからは、年末調整の流れについて見ていきます。

1. 各種必要書類の入手

年末調整では、従業員一人ひとりに後述する「給与所得者の扶養控除等(異動)申告書」などの各種必要書類に、必要事項を記載してもらう必要があります。そこで、まずは人数分の各種必要書類を入手します。原則、毎年、税務署から必要書類が送付されます。

また、税務署の窓口や以下の国税庁のホームページからも入手できます。

- 【参考】

- 年末調整がよくわかるページ|国税庁

2. 従業員へ各種書類の配付と回収

各種必要書類が入手できたら、従業員へ配付後、扶養家族の情報や各種控除の金額など必要事項を記載してもらい、添付資料とともに回収します。

3. 記載内容と控除額の確認

書類を回収したら、扶養家族の情報や各種控除の金額など記載内容を確認します。記載内容に不足や誤り、矛盾がある場合は、各従業員に訂正してもらいます。

4. 年税額と過不足額の計算

記載内容と控除額に誤りがない場合は、所得税および復興特別所得税の年税額を計算します。年税額の計算ができたら、徴収済みの金額と比較し、過不足額を計算します。

給与計算ソフトや年末調整ソフトを使っている場合は、給与額や扶養家族の情報、各種控除の金額などを入力することで、自動で年税額と過不足額が計算できます。その場合は、入力間違いがないかなどの確認が必要です。

5. 還付・徴収

過不足額の計算ができたら、超過額は従業員に還付し、不足額は従業員から徴収します。多くの場合、12月や1月の給与支払時に過不足額の精算を行います。

6. 年末調整後の源泉徴収税などの納付

年末調整で発生した過不足額については、従業員だけでなく国との精算も必要です。国との精算は、年末調整以降の月の源泉徴収税などの納付(納付書による)で行います。

4. 年末調整の控除に関する用語~申告書ごとに整理

年末調整には、控除に関する多くの用語があります。申告書に記載されている項目に従い、用語を整理するとわかりやすくなります。なお、雑損控除や寄附金控除など下の表以外にも所得控除はあります。

| 種類 | 書類名 | 控除の名称 |

| 人的控除 | 給与所得者の基礎控除申告書 兼給与所得者の配偶者控除等申告書 兼所得金額調整控除申告書 | 基礎控除 |

| 配偶者控除 | ||

| 配偶者特別控除 | ||

| 所得金額調整控除 | ||

| 給与所得者の扶養控除等(異動)申告書 | 扶養控除 | |

| 障害者控除 | ||

| 寡婦控除 | ||

| ひとり親控除 | ||

| 勤労学生控除 | ||

| 物的控除 | 給与所得者の保険料控除申告書 | 生命保険料控除 |

| 地震保険料控除 | ||

| 社会保険料控除 | ||

| 小規模企業共済等掛金控除 | ||

| 税額控除* | (特定増改築等)住宅借入金等特別控除申告書など | 住宅借入金等特別控除 |

*税額控除とは、上記にある所得控除とは異なり、算出した所得税額から一定金額を控除するものです。

人的控除と物的控除

年末調整は所得税を精算するための手続きであり、ここで反映される控除は全て「所得控除」の扱いです。所得控除は、人に関する「人的控除」と物に対する「物的控除」の二つに大きく分かれます。

人的控除とは、「自分や家族などの“人”に関する所得控除のこと(引用:諏訪市ホームページ)」のことです。これに対して物的控除とは、政策的配慮により人が支払った保険料や医療費、寄附金などに関する控除を指します。

1.給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」は、本人や配偶者の情報などを記載する書類で、「基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」の3つの申告書が一つになったものです。

これらの書類は年末調整するまでに従業員から提出を受ける必要があり、かつ控除は人的控除に該当するものであるため、書類が増えた場合の煩雑さも考えて、一つの書類にまとまっています。

従業員はこの申告書に配偶者の情報などの必要事項を記載して会社に提出することで、年末調整で人的控除のうち「基礎控除」「配偶者控除」「配偶者特別控除」「所得金額調整控除」を受けることができます。

(1)基礎控除

基礎控除とは、納税者(従業員)本人に対する基本的な控除のことです。納税者(従業員)本人の合計所得金額が2,500万円以下である場合に、所得金額に応じた控除を受けることができます。合計所得金額が2,400万円以下なら、48万円の控除を受けることができます。

(2)配偶者控除

配偶者控除とは、納税者(従業員)に控除対象配偶者がいる場合に受けられる控除のことです。納税者(従業員)本人の合計所得金額が1,000万円以下である場合に、最高38万円(配偶者が老人控除対象配偶者の場合は最大48万円)の控除を受けることができます。

控除対象配偶者とは、次のすべての要件に当てはまる人のことです。

- 民法の規定による配偶者(内縁関係の人は除く)

- 納税者と生計を一にしていること

- 年間の合計所得金額が48万円以下であること

- 青色申告者の事業専従者として給与の支払いを受けていない、または白色申告者の事業専従者でないこと

(3)配偶者特別控除

配偶者特別控除とは、納税者(従業員)に合計所得金額が48万円超133万円以下の生計を一にしている配偶者がいる場合に受けられる控除のことです。納税者本人の合計所得金額が1,000万円以下である場合に、最高38万円の控除を受けることができます。

(4)所得金額調整控除

所得金額調整控除では、納税者(従業員)本人の給与金額が850万円を超える場合に、一定の控除を受けることができます。以下のいずれかに該当すれば対象となります。子ども・特別障害者等を有する場合と、給与所得と年金所得の双方を有する場合の二種類の控除があり、控除額の計算方法が異なります。

- 納税者(従業員)本人が特別障害者に該当する場合

- 23歳未満の扶養親族がいる場合

- 特別障害者である同一生計配偶者がいる場合

- 特別障害者である扶養親族がいる場合

2.給与所得者の扶養控除等(異動)申告書

「給与所得者の扶養控除等(異動)申告書」は、扶養家族の情報などを記載する書類で、年末調整で、人的控除のうち「扶養控除」「障害者控除」「寡婦控除」「ひとり親控除」「勤労学生控除」を受けるために必要なものです。

これらの控除を受けるための扶養家族などの情報は、毎月の源泉徴収において、天引きされる所得税などの金額を計算する際に必要なため、この申告書にまとめています。また、会社には原則、最初に給与の支払いを受けるときまでに提出する必要があります。

(1)扶養控除

扶養控除とは、納税者(従業員)に扶養親族(15歳以下を除く)がいる場合に受けられる控除のことです。扶養親族の年齢により控除額が異なります。

| 区分 | 控除額 |

| 一般の扶養親族 | 38万円 |

| 特定扶養親族(19歳以上23歳未満) | 63万円 |

| 老人扶養親族(70歳以上) | 48万円(同居老親*などの場合は58万円) |

*同居老親とは、70歳以上の老人扶桑親族のうち、納税者またはその配偶者の父母、祖父母などで、同居している人などを言います。

(2)障害者控除

障害者控除とは、納税者(従業員)本人や同一生計配偶者、扶養親族が所得税法上の障害者に当てはまる場合に受けられる控除のことです。控除額は、障害の程度などで次のように異なります。

| 区分 | 控除額 |

| 一般の障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者* | 75万円 |

*同居特別障害者とは、特別障害者で、同一生計配偶者か扶養親族で同居している人などを言います。

(3)寡婦控除

寡婦控除とは、納税者(従業員)本人が寡婦である場合に受けられる控除のことで、控除額は27万円です。寡婦とは次の「1」「2」「4」または「1」「3」「4」、どちらかの要件に当てはまる人のことをいいます。

- ひとり親に該当しないこと

- 夫と離婚した後婚姻をしておらず、扶養親族がいる人(合計所得金額が500万円以下に限る)

- 夫と死別した後婚姻をしていない人、または夫の生死が明らかでない一定の人(合計所得金額が500万円以下に限る)

- 事実上婚姻関係と認められる人がいないこと

(4)ひとり親控除

ひとり親控除とは、納税者(従業員)本人がひとり親である場合に受けられる控除のことです。控除額は35万円です。ひとり親とは、次のすべての要件に当てはまる人のことをいいます。

- 事実上婚姻関係と認められる人がいないこと

- 生計を一にする子(総所得金額などが48万円以下で、他の人の扶養家族等でない場合に限る)がいること

- 納税者(従業員)本人の合計所得金額が500万円以下であること

(5)勤労学生控除

勤労学生控除とは、納税者(従業員)本人が勤労学生であり、合計所得金額が75万円以下である場合で、給与所得以外の所得が10万円以下であるときに受けられる控除のことです。控除額は27万円です。

※人的控除については、原則、その年の12月31日の現況で判断します。

3.給与所得者の保険料控除申告書

「給与所得者の保険料控除申告書」は、生命保険や地震保険などの保険料の情報を記載する書類です。年末調整で、物的控除のうち「生命保険料控除」「地震保険料控除」「社会保険料控除」「小規模企業共済等掛金控除」を受けるために必要なものです。

従業員は年末調整のときまでに、「給与所得者の保険料控除申告書」を提出する必要があります。

(1)生命保険料控除

生命保険料控除とは、納税者(従業員)が生命保険料、介護医療保険料および個人年金保険料を支払った場合に受けられる控除のことです。控除額は最大12万円です。

控除額は、保険契約締結日が平成24年1月1日以後と平成23年12月31日以前で、それぞれ計算方法が異なります。

(2)地震保険料控除

地震保険料控除とは、納税者(従業員)が地震保険料を支払った場合に受けられる控除のことです。最大5万円の控除を受けることができ、地震保険料と旧長期損害保険料が地震保険料控除の対象になります。

(3)社会保険料控除

社会保険料控除とは、納税者(従業員)が健康保険料や厚生年金保険料などの社会保険料を支払った場合に受けられる控除のことです。毎月の給与から差し引かれた社会保険料も社会保険料控除になります。また、納税者と生計を一にする親族が負担する社会保険料を、その納税者が支払った場合にはその納税者本人の社会保険料として控除できます。控除額は原則、社会保険料の支払額全額になります。

(4)小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、納税者(従業員)が小規模企業共済法に規定された共済契約に基づく掛金などを給与から差し引いて支払ったり、納税者本人が直接支払った場合に受けることのできる控除のことです。控除額は原則、共済等掛金の支払額と同額です。

4.(特定増改築等)住宅借入金等特別控除申告書

年末調整で、住宅借入金等特別控除を適用する(2年目以降)場合は、年末借入金残高などの必要事項が記載された「(特定増改築等)住宅借入金等特別控除申告書」の提出を受ける必要があります。

住宅借入金等特別控除とは、納税者(従業員)が住宅ローンなどを使ってマイホームを取得した場合に受けられる控除です。この控除は税額からの控除となりますので、税額から直接控除されるため節税効果が大きいものになります。

税額からの控除額は、取得した(居住の用に供した)年度や年末借入金残高などにより異なります。

その他の書類

下記の書類は、給与支給者側で準備するものです。

(1)源泉徴収簿

源泉徴収簿は、毎月の給与額や社会保険料、源泉徴収税額などが記載された帳簿のことです。従業員ごとに作成され、年末調整の計算や源泉徴収票の作成などに使用します。

源泉徴収簿を国税庁などに提出する義務はなく、フォーマットも決まっていませんが、一般的には、税務署から送られてくる用紙の様式に沿って作成します。保存期間としては、会社に7年間保存する必要があります。

(2)給与所得・退職所得等の所得税徴収高計算書

いわゆる所得税の納付書のことです。前月分を翌月10日までに納付する一般分と、7月10日と翌年1月20日までに半年分を納付する納期特例分の2種類があります。

- 【参考】

- No.1199 基礎控除|国税庁

- No.1191 配偶者控除|国税庁

- No.1195 配偶者特別控除|国税庁

- No.1411 所得金額調整控除|国税庁

- No.1180 扶養控除|国税庁

- No.1160 障害者控除|国税庁

- No.1170 寡婦控除|国税庁

- No.1171 ひとり親控除|国税庁

- No.1175 勤労学生控除|国税庁

- No.1140 生命保険料控除|国税庁

- No.1145 地震保険料控除|国税庁

- No.1130 社会保険料控除|国税庁

- No.1135 小規模企業共済等掛金控除|国税庁

5. 年末調整の必要書類

年末調整の必要書類には、全員に必要な書類と、特殊なケースで必要な書類があります。

全員必要な書類

全員に必要な書類には、次のものがあります。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

「給与所得者の扶養控除等(異動)申告書」を会社に提出しない従業員は、そもそも年末調整ができません。それ以外の二つについても、申告書の提出を受けないと控除の有無を会社が把握できないため、通常、受ける控除がなくても会社に提出する必要があります。

各種控除証明書

生命保険料控除や地震保険料控除などを受けるためには、各種控除証明書が必要です。

特殊なケースで必要な書類

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

住宅借入金等特別控除(住宅ローン控除)を年末調整で受ける場合には、税務署から送付される「(特定増改築等)住宅借入金等特別控除申告書」に、融資先から発行される年末借入残高証明書を付けて、会社に提出する必要があります。ただし、住宅借入金等特別控除を受ける初年度には、確定申告が必要です。

前職分の源泉徴収票

年の途中で入社した従業員が入社した会社で年末調整をする場合は、前職分の源泉徴収票が必要になります。

一見複雑に思える年末調整ですが、手続きの流れや必要書類についてしっかりと理解することで、スムーズに進めることができます。

- 参考になった0

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,500以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント