報酬

報酬とは?

「報酬」とは、会社で働く従業員が労働の見返りとして、事業主から支払われる全てのもの(給与・賞与・退職金・諸手当など)を指します。労働基準法などの労働法では「賃金」、健康保険法などの社会保険では「報酬」と呼びますが、基本的な意味は同じです。

「報酬」に関する人事用語を絞り込む

1. 報酬とは

「報酬」という言葉は、一般的に「労働の対価」という意味で使われますが、厳密にいうと「人事制度上」「社会保険上」「所得税上」の三つの文脈において、それぞれ指す意味が異なります。

「報酬」の意味は文脈によって異なる

- ①人事制度上の報酬…報酬は「労働の対価」とみなす

- ②社会保険上の報酬…社会保険料を計算するためのもの

- ③所得税上の報酬…雇用契約の有無で「給与所得」と「報酬」に区別

人事制度上では、報酬は「労働の対価」であり、従業員のモチベーション向上に向けた魅力的な源泉として設定されます。これに対して社会保険上・所得税上では、制度の円滑な運営のため、報酬を独自に定義しています。

社会保険上では、報酬を健康保険や厚生年金保険などの社会保険料を計算するために定義しており、「標準報酬月額」という独自の仕組みが存在します。所得税上では、労働者が使用者と雇用契約を結んでいるかどうかで、課税対象としての「給与所得」と「報酬」に区別されています。

それぞれの文脈で報酬の意味を混同せず使い分けられるように、それぞれの意味を説明していきます。

①人事制度上の報酬

人事制度上における報酬とは、「労働の対価」であり、モチベーションの源泉の一つです。従業員のモチベーション向上につながる報酬制度をどのように設計するかが、実務上重要です。

制度自体が従業員へのメッセージ

報酬制度の設計によって、会社が何に対して報酬を与えるのか、どのような人物を評価するのかという従業員へのメッセージとすることができます。例えば、勤続給を設定するなら会社での長期勤続、役割給を設定するなら会社で果たす役割をそれぞれ評価するというメッセージです。

報酬制度に込めるメッセージは、等級制度や評価制度のそれと一貫性を持たせることが重要です。例えば、役割をベースに等級制度を設計しているなら、評価制度では役割に対する成果や行動を評価基準にし、報酬制度では役割給を設定します。

報酬制度の設計では、会社がきちんと支払える給与額か、従業員が生活していくのに十分な給与額かの両面から金銭面をシミュレーションすることが大切です。報酬制度によって、組織風土や従業員の意識・意欲は大きな影響を受けます。例えば、報酬水準が他社よりも低くなると、従業員の確保が難しくなります。しかし、従業員のやる気を高めるために報酬を高く設定すると、人件費の負担が重くなり、経営を圧迫することになります。

先々の経営環境が不透明な中、報酬管理をどのように進めていくかは、重要な課題といえるでしょう。働く人のモチベーション向上と世間水準や企業業績を踏まえて、報酬の仕組みをどう考え、いかにして適正な報酬水準を維持するのかが、企業には問われています。

②社会保険上の報酬

社会保険制度には、病気やけがに対する保険、老後や障害時の生活保障など、被保険者の暮らしの安定や福祉を向上させる役割があります。制度の運営には、被保険者が毎月納める社会保険料の算出・徴収が必要であり、そのために社会保険上における報酬が定義されています。

社会保険上における報酬は、名称を問わず、労働者が労働の対価として受け取る全てのものです(健康保険法第3条)。ただし、3ヵ月を超える期間ごとに受け取るものは、報酬に含まずに「賞与」として区別されます。

標準報酬月額

社会保険料の算出は、被保険者が1ヵ月に受け取る報酬をベースにするのが基本的な考え方です。しかし実際には、勤務時間数や手当などにより毎月の報酬額は変動し、変動分を反映させるには手間がかかります。そのため、社会保険料が計算しやすくなるよう考案された仕組みが「標準報酬月額」です。標準報酬月額は、被保険者における4〜6月の報酬平均額を基準に設定され、被保険者は標準報酬月額表から割り当てられた社会保険料を、同年の9月〜翌年8月に支払います。

| 標準報酬月額を決める報酬一覧表 |

|---|

|

含まれるもの

|

|

含まれないもの

|

「標準報酬月額」の詳しい解説はこちらをご参照ください

標準報酬月額とは

――等級の決定方法や保険料の計算、残業代の影響をわかりやすく解説

③所得税上の報酬

「給与」と「報酬」の違いがポイント

社会保険上では、労働者が労働の対価として受け取るものは全て報酬と定義していました。しかし所得税上では、労働者が雇用契約を結んでいるかどうかによって、労働の対価が「給与所得」と「報酬」とに区分されます。

所得税上の給与所得とは、賃金や給料、賞与などの給与に係る所得を指すと定義されています(所得税法第28条)。該当するのは、使用者と労働者が雇用契約を結んだ上で、使用者の直接の指揮・監督の下、時間的な拘束を受けて行う業務への対価です。

これに対して、所得税上の報酬とは、直接の指揮や時間的な拘束を受けずに、自らの裁量で行った仕事の成果への対価を指します。具体的には、原稿料や講演料、弁護士などの専門家が行う業務に対する報酬・料金などです。一般的には、雇用契約を結んでいない個人事業主や法人への支払いが該当します。

所得税の計算

給与所得と報酬(事業所得または雑所得)とでは、所得税の計算方法も異なります。給与所得は原則として給与支払いの都度、源泉徴収税額表から割り出して、源泉徴収しますが、報酬・料金は、支払い側が「源泉徴収義務者」である場合には、個々に計算して源泉徴収するしくみとなっています。

課税対象額の計算

- 給与所得:給与収入 - 給与所得控除

- 事業所得:総収入 - 必要経費など

源泉徴収額の計算

- 給与所得:国税庁の源泉徴収税額表から割り出す

-

事業所得など:

- 100万円以下:報酬額 × 10.21%

- 100万円超:(報酬額 - 100万円)× 20.42% + 10万2,100円

通勤手当~所得税上と社会保険上の扱い~

所得税上では、労働者に課税する税金を算出するために、給与所得や報酬といった概念を定義しています。会社員の公共交通機関利用の場合の通勤手当が月15万円までは給与所得に含まず非課税となるのは、通勤手当が実際には使われてしまう弁償の意味合いを込めたお金であることから、負担のかかる課税の対象に含まれないためです。

一方、社会保険の標準報酬月額においては、通勤手当は報酬に含まれるため、社会保険上と所得税上とで通勤手当の扱いが異なります。新幹線通勤などで通勤手当が高額な場合、社会保険上はその分が報酬と見なされるため、社会保険料が高くなるのがデメリットです。半面、将来受け取る年金や傷病手当金など手当金の受取額が多くなるメリットもあります。

このように、「報酬」という言葉は、人事制度上・社会保険上・所得税上の三つの文脈において意味が異なるため、使い分けが必要です。

通勤手当における課税の取扱いについて、シーン別に解説しています。

通勤手当の課税について

2. 報酬の種類と仕組み・運用

これ以降は、人事制度上の報酬、つまり労働の対価として事業主が従業員に支給するものという意味で、報酬の種類や体系について説明していきます。企業が従業員に対して支給する報酬は、大きく以下の三つに分類することができます。

| 従業員に対して支給する報酬の分類 |

|---|

|

月例給与 毎月支給される報酬で、賃金とも呼ばれます。月例で支払われ、従業員の生活費の基礎となります。労働者保護の観点から労働基準法の「賃金支払いの5原則」の下、通貨払い、直接払い、全額払い、毎月1回以上払い、一定期日払いが求められます。 |

|

賞与 企業の業績に応じて支給される報酬で、ボーナスとも呼ばれます。また、個人の業績に応じて支給される場合には、インセンティブといわれることもあります。いずれにしても、成果配分としての性格が強い報酬のため、企業の業績や個人の評価に応じて、支給額が大きく変動することがあります。 |

|

退職金 退職時に支給される報酬で、退職手当とも呼ばれます。従業員の長年における功労報奨としての性格が強いものですが、法律で定められた制度ではなく、退職金を支給しなくても違法にはなりません。また、退職金の全部または一部を「企業年金」(退職年金)としているケースもあります。 |

報酬体系(報酬の全体像)

月例給与は、「所定内給与」(所定労働時間勤務した場合に支払われる給与)と「所定外給与」(所定時間外勤務に対する割増賃金:時間外勤務手当、深夜勤務手当、休日勤務手当など)とで構成されます。また所定内給与は、「基本給」(毎月、固定的に支払われる給与:年齢給、職能給、職務給、役割給など)と「諸手当」(職務の特殊性や扶養家族、勤務地などの状況に応じて支払われる給与)とで構成されます。これら報酬の全体像を示したものが「報酬体系」です。

| 月例給与 | 所定内給与 | ①基本給 | 年齢給、職能給、職務給、役割給 など |

|---|---|---|---|

| ②諸手当 | 役職手当、家族手当、住宅手当 など | ||

| ③所定外給与 | 時間外勤務手当、深夜勤務手当、休日勤務手当 など | ||

| ④賞与 | |||

| ⑤退職金 | |||

①基本給

「基本給」とは、毎月固定的に支払われる「月例給与」の基本となる賃金のこと。基本給は、年齢、勤続年数、学歴などで決まる「属人給(年齢給)」と、仕事をする能力(職務遂行能力)、職務・職種(仕事の内容)、成果・業績などで決まる「仕事給(職能給、職務給、役割給など)」とで構成されます。また、これらを総合的に考慮した上で決定される給与を「総合給」と呼びます。

総合給のメリットは、年齢、勤続年数、職務、能力、勤務態度など、さまざまな要素を総合的に考慮して決められることにあります。しかし、さまざまな要素が考慮されることにより、どの要素がどれだけ考慮されたかが不明確になるのも事実です。社員側も、どの点を改善すればどの程度賃金が上がるのかはよくわかりません。つまり、昇給についてはっきりした展望を持つことができないのです。

そのような背景から、これまで総合給を採用していた企業で、近年は年齢給などを廃止した仕事給を採用するケースが増えています。ただ、基本給は報酬の中で中核を成す部分のため、生計費を保障するという観点から、あまり変動することは好ましくありません。金額的には、全体の80%以上を占めるのが望ましいといえます。一部のブラック企業などのように、時間外手当や休日手当がなければ一定の生活水準を維持していけないようでは、報酬制度のあり方として適切とはいえません。

基本給の決定には、以下の三つの方法があります。

| 基本給の決定方法 |

|---|

|

給与表方式 年齢や等級・経験年数(号俸)ごとに支給額を定めた「給与表」により、基本給を決定 |

|

昇給方式 前年度の基本給に対して、今年度の昇給額を加算して(あるいは昇給率を乗じて)決定 |

|

洗い替え方式 前年度の基本給に関係なく、職務や能力レベルに応じて、毎年、新たに基本給を決定 |

②諸手当

「手当」とは、基本給を補完するために付加的に支給される給与のこと。賃金は「労働の対価」と「生活費の保障」という二つの性格を持っていますが、基本給一本でこれら二つをしっかりと満たすことは、現実的には難しいといえます。そこで、補完的・付加的に手当を支給します。手当の種類は数多く存在するため、「諸手当」と呼ばれるのが一般的です。

手当の種類によっては「支給基準」が曖昧になる傾向があります。すると、一人当たりの支給額は少なくても、全体として相当の金額に達する可能性があります。基本給の支給方式を合理的に決定しても、手当が無制限に膨らめば、人件費は高くなってしまいます。そのような事態を招かないために、支給基準を手当の支給目的に照らして、明確に定めることが必要です。それと同時に、「他の社員は支給されているのに、どうして自分には支給されないのか」といった疑問や不満が社員の間で発生しないよう、支給基準を社内に周知徹底することが欠かせません。

なお、手当は一度支給することが決まると、半永久的に支給され続ける傾向があるため、手当の支給が本当に必要かどうか、随時チェックすることが必要です。必要性が薄くなった手当は、支給を廃止するか、他の手当と統合するようにします。

主な手当の種類と支給基準は、以下の通りです。

| 業績手当 |

|---|

|

| 勤務手当 |

|---|

|

| 精皆勤手当 |

|---|

|

| 生活手当 |

|---|

|

| その他 |

|---|

|

③所定外給与

「所定外給与」とは、所定労働時間を上回って働いた分に対して支払われる給与です。厚生労働省による「賃金構造基本統計調査」では、下記の手当を超過労働給与(所定外給与)としています。

引用:賃金構造基本統計調査で使用されている主な用語の説明|厚生労働省

| 時間外勤務手当 |

|---|

|

法定労働時間を上回って働いた場合に支払われる割増賃金。25%以上、50%以下(その時間が月60時間を超えた場合は50%以上)(※)の支払いが企業に義務化されている(労働基準法第37条)。 法定労働時間:1日8時間、週40時間の、労働基準法で定められた労働時間(同法第32条)。所定労働時間:会社との契約において定められている労働時間。 |

※中小企業は、2023年3月31日まで猶予されています

例えば、所定労働時間が1日7時間の会社で1時間残業した場合、法定労働時間(8時間)は超えておらず、法定内残業と見なされ、通常の1時間分の賃金は支払われますが割増の対象にはなりません。

| 深夜勤務手当 |

|---|

|

22時から5時の深夜帯に働いた場合に支払われる割増賃金。25%以上の支払いが義務化(同法第37条)。 |

深夜帯に法定労働時間を上回って働いた場合は、25%+25%=50%以上の割増賃金が支払われます。

| 休日出勤手当 |

|---|

|

法定休日に働いた場合に支払われる割増賃金。35%以上の支払いが義務化(同法第37条)。

法定休日:週に1回以上または4週に4回以上(同法第35条)の条件に従って、会社が設定した休日。 |

例えば、土日が休み(法定休日は日曜日)の会社において、土曜日に出勤した場合は法定外休日のため、休日出勤手当は発生しません。ただし、土曜日に出勤して週40時間の労働時間を超える場合は、時間外勤務手当が発生します。

| 宿日直手当 |

|---|

|

通常の労働を含まない、待機などを目的とする宿日直勤務に対して支払われる手当。同種の労働者における1日当たりの(深夜割増賃金を含む)平均賃金の3分の1を下回らない金額(昭和22.9.13、昭和63.3.14通達)。 |

宿直勤務は、ほとんど労働が発生しない勤務にのみ認められるものであるため、深夜勤務手当の適用除外となります(同法第41条第3号)。宿直中に通常業務を行う場合は、一般の労働と同じく、深夜勤務手当を支給しなければなりません。

| 交替手当 |

|---|

|

24時間稼働の工場で3交替制などのシフトを採用している場合などに、負担に対する金銭的補償として支払われる手当。 |

所定外給与は、基本給などの所定内給与と異なり、毎月固定的に支払われるものではありません。不況などで所定外労働時間が削減されると、従業員の収入が目減りする点に注意が必要です。

④賞与・一時金・インセンティブ

「賞与」や「一時金」「インセンティブ」(以下、賞与)は、成果配分・業績還元のために支給されます。社員の労働によって生み出された成果・業績の一部(一定割合)を社員自身に還元し、労に報いるところに、賞与を支給する意義があります。

一方、毎月の給与は生計費の保障という目的があるため、労働基準法は「毎月1回以上、一定の期日を定めて支払わなければならない」と規定しています。それに対して賞与は、そもそも成果・業績の上がることが支給の前提となります。つまり、一定の成果・業績がなければ支払うことが困難です。また、成果・業績が上がるかどうかは、事前に予測がつきません。そのため、労働基準法は賞与の支給について、特に規定を設けていないのです。「賞与を支払うかどうか」「支払うとすれば年に何回、いつ支払うか」「一人に何ヵ月分(どの程度)支払うのか」などは、あくまで会社の自由裁量です。

毎月の給与は生計費の保障という性格に配慮し、法律で最低賃金が決められていますが、賞与は成果・業績が上がらなければ支払えないため、「賞与を支給しない」「支給額が同業他社に比べて著しく低い」といった理由で、処罰の対象になることはありません。つまり、賞与の算定方式は、会社が自由に決めることができます。一般的に行われている算定方式としては、以下のものが挙げられます。

一般的な賞与の算定方式

| 所定内給与に支給月数を乗じる方法(所定内給与 × 支給月数) |

|---|

| 毎月支給される所定内給与の全部、または一部を賞与の「算定基礎額」とし、それに会社業績によって定めた支給月数を乗じて、賞与支給額とする方法です。当人の評価によって、支給月数を変えることもあります。 |

| 等級・評価によって支給額を定める方法(等級・評価に応じた一定額) |

|---|

| 等級と評価に応じて、賞与支給額を算定する方法です。支給額は、賞与を支給するときの会社の業績に応じて決定します。この方法では、所定内給与の低い従業員でも、評価が良ければ支給額は高くなります。 |

これまで賞与の支給月数、賞与総額などについては、都度、労使間の交渉で決められていました。しかし近年では大企業を中心に、賞与総額の算定基準となる経営指標や算式を労使間で決めておき、それに基づいて賞与の支給月数・総額を決める仕組みである「業績連動型賞与」を導入するケースが増えています。この方式には、「賞与の決め方に関して労使間の納得性を高めることができる」「従業員の業績貢献に対する意欲を高めることができる」といったメリットがあります。

⑤退職金

「退職金」とは、従業員が退職するにあたって、会社が支給する報酬のこと。従業員の在籍に対する慰労金として、また、退職後の生活保障のために支給するもので、「退職手当」と呼ぶケースもあります。月例給与とは異なり、退職金の支給や支給総額などの取り扱いは、法律で定められていません。実態として、日本企業では広く行きわたっている制度のため、就業規則や退職金規定などによって定めるのが一般的です。また、支給方式は「退職一時金」と「退職年金」(企業年金)とに分かれます。以前は退職一時金が多かったのですが、近年では退職年金と併用するケースが増えています。退職一時金の算定方式は、次の3種類が一般的です。

「退職一時金」の算定方式

| 定額方式 |

|---|

| 退職者の勤続年数に応じて、一定額の退職金を定める方式。勤続年数だけに絞ると、職位やこれまでの実績・貢献などが考慮されないなど問題点も多く、現在ではこの方式を採用する企業は少なくなっています。 |

| 給与比例方式 |

|---|

| 基本給など、退職時における給与に対して、勤続年数別に定めた係数を乗じて、退職金を算定する方式。わかりやすい算定方式であるため、現在、多くの日本企業で導入されています。ただし、給与と退職金が連動するため、「昇給すると自動的に退職金も上昇する」「定年前に給与を下げると退職金も減額してしまう」といった問題点も抱えています。 |

| ポイント方式 |

|---|

|

ポイント方式は、勤続年数が重視されたこれまでの退職金制度に代わって、一定の基準に基づいて在職中の総得点(ポイント)を算出し、総得点に単価を乗じることにより、退職金を算定します。「本人の能力、成績、実績を退職金に反映することができる」「賃上げの影響が退職金にはね返るのを防ぐことができる」といったメリットがあります。 総得点の決め方には、「資格等級を基準とする」「資格等級に加えて、役職の在籍年数を基準とする」「資格等級と勤続年数を基準とする」などの方法があります。近年、大企業を中心に導入企業が増えていますが、総得点の基準となる資格等級が年功的な要素を含んでいる点の改善が今後の課題となっています。 |

企業年金

「企業年金」(退職年金)とは、国が運営する「公的年金」とは別に、会社が自社の従業員に対して独自に行う年金制度のこと。また年金制度とは、支給基準を満たした対象者に対して一定期間、一定の給付額を支給する仕組みのことです。現在、企業年金を導入している企業の多くは、退職金の全部または一部を年金として、外部の金融機関に積み立てる形を採用しています。この場合、退職金から企業年金として受け取る額を差し引いた残額が、退職時に会社から従業員へ支給されます。

企業年金は、会社側にとって「退職金に必要な資金を、計画的に積み立てることができる」「年金の掛け金を損金として処理できるため、節税効果がある」といったメリットがあります。また、従業員側にも「退職金・年金を、金融機関から確実に受け取ることができる」「分割払いで受け取ることができる」などのメリットがあります。

企業年金には、以下のような種類があります。

| 確定給付企業年金 |

|---|

| 事前に年金の給付額を決めて、給付に必要な資金を企業が金融機関に積み立てます。原則として年金給付額を下げることができないため、利率の低下などにより、年金支払いに必要な資金の積み立て不足が発生した場合は、会社が穴埋めをしなくてはなりません。 |

| 確定拠出年金(企業型) |

|---|

| 会社が従業員に一定額の掛け金を出して、従業員が運用します。退職時までに積み立てた拠出金と、運用収益の合計を年金として受給します。運用の結果次第で、受け取る年金額は増減します。 |

| ハイブリッド型企業年金 |

|---|

| 「キャッシュ・バランス・プラン」といい、確定給付企業年金と確定拠出年金の両方の特徴を併せ持ちます。金利により、給付額が変動する可能性はありますが、運用リスクは会社が負います。 |

| 厚生年金基金 |

|---|

| 会社や業界団体などによって設立された基金が、厚生年金保険の一部の運用を国に代わって実施し、上乗せ給付を行います。確定給付企業年金の一つです。 |

企業年金は長らく確定給付企業年金が主流でしたが、バブル経済崩壊後の株式相場の低迷で、年金の財政が悪化しました。そこで、企業側の負担増や制度の持続に対する不安を解消するため、2000年代前半から「年金改革」が始まりました。目指したのは、年金財政の健全化。「年金会計」が導入され、上場企業には年金や退職金で将来必要になる金額を、現時点に換算した年金債務の開示が義務付けられました。併せて、確定拠出年金の採用も本格的にスタート。近年では支給年齢の開始を60歳から65歳に引き上げ、受け取り方をより柔軟にするなど、確定拠出年金を中心に「人生100年時代」を前提とした、従業員のライフスタイルの多様化に合わせた企業年金を取り入れる企業が増えています。

企業年金コンサルティングでより充実した福利厚生を

難解なサービスである「企業年金」について、運用上の注意点とコンサルティングを受けるときのポイントを解説しています。従業員の福利厚生の充実に向けて慎重に検討しましょう。

経営者・人事の視点で取材!業界の傾向と対策

「企業年金コンサルティング」サービスの現状と傾向

3. 報酬に伴う実務

報酬に伴う実務一覧

| ①事務手続き |

|

|---|---|

| ②税金 |

|

| ③社会保険 |

|

①事務手続き

給与支給時に必要となる手続き

月例給与をはじめとした報酬は、従業員が生活を営むために不可欠なもの。そのため期日までに、正確に支払われなければなりません。従業員側も、そのことを前提として報酬を捉えています。また、支払いに関しては法律で定められた一定のルールが適用されるので、間違いは許されません。報酬に伴う支払い業務は人事実務上、大変重要といえます。

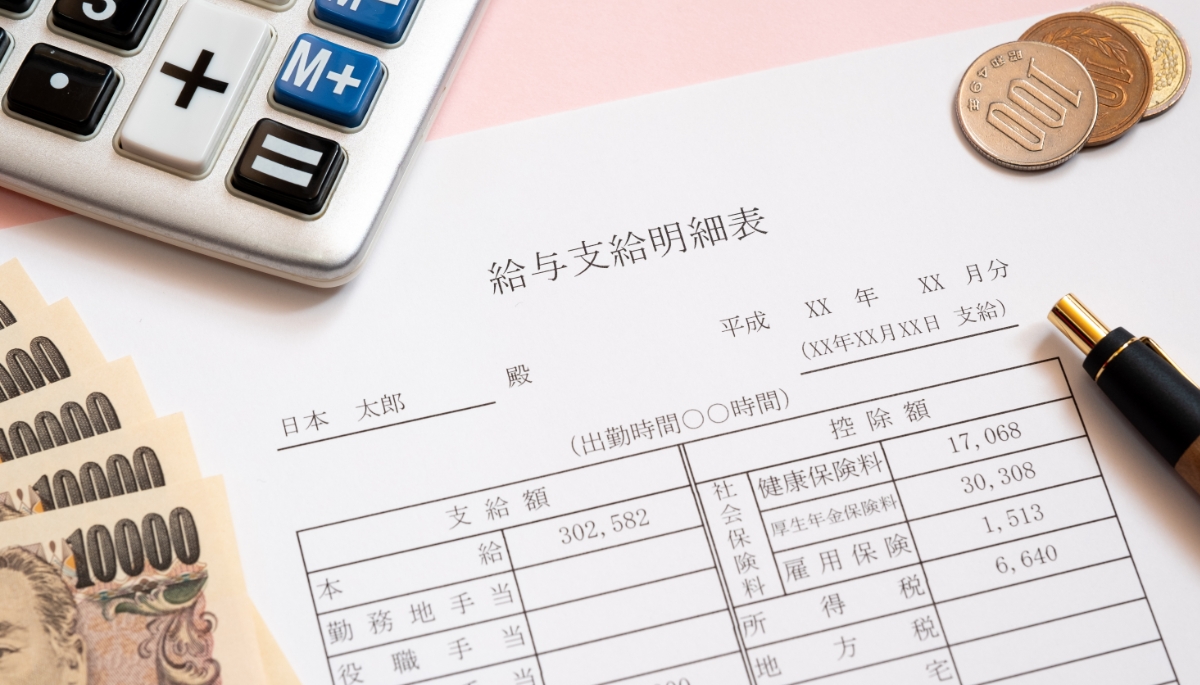

会社には、給与を支給する際に従業員一人ひとりが負担すべき税金や社会保険料を算出し、給与の支給額から控除(天引き)した上でまとめて納付するという、代行手続きを行う義務があります。具体的には、「健康保険(介護保険)」「厚生年金保険」「雇用保険」などの社会保険、「所得税」「住民税」などの税金が該当します。従業員から預かった健康保険料と厚生年金保険料は、納期限(通常は納付対象月の翌月末日)までに納付手続きを済ませます。同時に、所得税と住民税も納期限(通常は翌月10日)までに納付手続きを済ませておきます。

割増賃金

「割増賃金」は、使用者が労働者に対して時間外労働(残業)・休日労働・深夜残業を行わせた場合に支払わなければならない賃金です(労働基準法第37条)。時間外労働(残業)に対する割増賃金は、通常の賃金の25%以上、休日労働は35%以上、深夜業は25%以上となります。また、割増賃金は重複して発生することがあるので、注意が必要です。

不就労控除

不就労控除とは、「ノーワーク・ノーペイ」の原則により、欠勤や遅刻、早退、私用外出などで働かなかった(不就労)時間分の賃金を、給与から差し引く(控除)ことです。月次給与は基本給など定額の項目が多く、定額部分の金額を変更することは実務上、煩雑です。そこで不就労控除として、月次給与を減算する項目が必要となります。

手取り金額

「手取り金額」とは、会社から支払われる額面上の給与全体から、税金や社会保険料を引いたものです。平均的な従業員で、額面のおよそ75~80%が手取り金額となります。

賃金台帳の作成

「賃金台帳」の作成・保存は、労働基準法によって罰則付きの義務となっています。正社員はもちろん、パートタイマーやアルバイト、嘱託社員、契約社員、日雇い労働者についても作成しなくてはなりません。労働基準監督署の調査では、必ずチェックされる重要文書です。

労働時間の確認

月次給与の処理に際しては、労働時間の確認を忘れてはなりません。時間外労働・休日労働に関しては「36協定」で上限を定めており、超過していないかどうかを確認する必要があります。また、月の時間外・休日労働が100時間を超えて疲労の蓄積が認められるときは、労働者の申し出を受けて医師による面接指導を行うことが義務付けられています。これらの状態に当てはまるときには、月次給与の処理後、該当する従業員へ面接指導の申し出を行うように通知しなければなりません。

年末調整

月次給与や賞与は「源泉徴収税額表」によって、所得税を計算します。しかし、合計額は月次給与や賞与総額に対して納めなければならない総額(年税額)とは一致しないのが通常です。この不一致を精算するため、「年末調整」として、1年間(1月1日~12月31日)の月次給与や賞与総額が確定する年末に、その年に納めるべき税額を正しく計算し、それまでに徴収した税額との過不足を求め、差額を徴収または還付します。

給与計算ソフト

給与計算は毎月行う定型的な業務で、給与支給日までに必ず完了していなければなりません。省力化・スピード化を実現するためには、「給与計算ソフト」を活用するのが有効です。人事関連の業務支援ソフトとして最も普及しているものの一つで、数人程度の企業でも、専用の給与計算ソフトを使っています。従業員数が増えてくるに伴って、人事管理ソフトや勤怠管理ソフト、会計ソフトなどと連携できる総合型パッケージタイプのソフトを導入するケースが多くなります。

②税金

所得税への対応

「所得税」とは、給与等から所得控除を引いた金額に対して、一定の税率で課される税金です。所得税は、1月1日から12月31日までの給与等に課せられるものですが、年末にまとめて賦課されるわけではありません。事業主は給与等を支払う都度、支払金額に応じた所得税を控除することが義務付けられています(源泉所得税)。控除した所得税は、支払月の翌月10日までに事業主が納税手続きを行わなければなりません。

住民税への対応

「住民税」は、都道府県民税と市区町村民税を合わせた税金で、1月1日から12月31日までの所得に対して課せられるものです。また、住民税の納税方法には「特別徴収」と「普通徴収」の2種類があり、賃金に関する住民税の納付方法は特別徴収が原則となっています。差し引いた住民税は、支払月の翌月10日までに事業主が納付手続きを行わなければなりません。

【住民税の納税方法】

- 特別徴収:6月~翌年5月の毎月、事業主が従業員の月次給与から控除し、納税する方法

- 普通徴収:会社を通さず、従業員が個々に居住する市区町村に納税する方法

③社会保険

社会保険料への対応

給与から控除した前月分の健康保険料・厚生年金保険料・介護保険料は、月末までに各納付先に納めなければなりません。その際、従業員から控除した金額だけでなく、会社側が折半した分の金額も併せて納付します。また「雇用保険料」は原則、年に1回、労働基準監督署に納めるので、毎月納付の業務は発生しません。社会保険の加入手続きに必要となる書類は、所轄の年金事務所(旧:社会保険事務所)で受け取ることができます。

「労災保険」は賃金を受けている全ての労働者が対象となりますが、保険料については事業主が全額を負担することになっています。

社会保険料の計算には正確さが求められ、健康保険など毎年「保険料率」が変わるものがあるなど事務処理上、面倒な要素がありますが、計算方法はいつも同じです。一定のルール(社会保険料率・社会保険料額)の下、間違いなく計算を行うことが大切です。労働社会保険諸法令に基づく申請、届け出、報告、審査請求など、厚生労働省令で定める事項を扱う社会保険労務士に依頼するのも一つの方法です。

給与計算業務は考慮する要素が多岐にわたります。

少しでも効率化するために、ソリューションを導入することも一案です。

給与計算を効率化するシステム活用のヒント活用範囲とコストを検討し、

導入効果を最大化するサービス選び

4. 報酬に関する法律

報酬は、労働者にとって非常に重要な意味を持ちます。労働基準法第1条が定めている「人たるに値する生活を営むための必要を充たすべきものでなければならない」が実現できなければ、法律違反となります。そのため、報酬に関連する法律ではさまざまな規定が設けられています。

労働基準法

| 労働基準法で定められていることの例 |

|---|

|

均等待遇 第3条で、国籍、信条、社会的身分を理由として、賃金などの条件について差別的な取り扱いをしないことが定められています。 |

|

男女同一賃金の原則 第4条で、女性の賃金について、男性との差別的取り扱いを禁止しています。 |

|

賃金支払いの5原則 第24条で、賃金は通貨で、直接労働者に全額を毎月1回以上、一定の期日を定めて支払わなければならないと定められています。 |

|

休業手当 第26条で、使用者の責に帰すべき事由によって休業する場合、使用者は休業期間中、平均賃金の100分の60以上の手当(休業手当)を支払わなければならないと定められています。 |

|

出来高払い制の保障給 第27条で、出来高制、請負制の労働者に対して、労働時間に応じて一定の賃金保障が設けられています。仮に成果が「ゼロ」であっても、一定額の賃金を支払う必要があります。 |

最低賃金法

事業主が労働者に支払う賃金には最低限度が定められており、1時間当たりの賃金額が最低賃金額を下回ることはできません。違反した場合には、罰金が科せられることもあるので、トラブルを避けるためにも最低賃金を再確認することが重要です。なお最低賃金には地域別と産業別があり、金額の高い方が適用されます。

所得税法

所得税法では給与所得に関して、「給与などの支払者が支払金額から所定の所得税を差し引いて国に納付する」という「源泉徴収制度」を採用しています。源泉徴収された所得税は、年末調整で1年間の所得に対する本来の税額と精算する仕組みとなっています。

所得税の計算方法は、毎年、何かしらの改正があります。担当者の思い込みによるミスを回避するためにも、国税庁ホームページの「タックスアンサー」を利用したり、税務署や税務相談室などに直接確認したりするなど、情報収集に努めることが大切です。

従業員個人では、給与所得以外の所得の金額が1年間で20万円を超えた場合、確定申告が必要となります。支払い時に源泉徴収されているときは、所得税の納め過ぎになっている可能性があるので、確定申告を行えば、払い過ぎた分が還付されることがあります。

マイナンバー

「マイナンバー」は、日本国民と日本に居住する外国人一人ひとりに対して、重複しない12桁の固有の識別番号を付与し、所得や社会保障などに関する個人情報を一元管理するものです。2016年1月の導入後、企業は税や社会保険、雇用保険関係の事務処理を行う際には、従業員のマイナンバーを記載した新しい様式の調書・申告書類を関係機関に提出する必要があります。税分野では税務署に提出する法定調書(源泉徴収票・支払調書)、社会保障分野では健康保険、厚生年金保険、雇用保険の資格取得届などにおいて、従業員などのマイナンバー記載が求められます。

| マイナンバーを使う場面の例 |

|---|

|

税分野 「給与所得の源泉徴収票」「退職所得の源泉徴収票」「報酬、料金、契約金、賞金の支払調書」「給与支払報告書」など |

|

社会保障分野 「雇用保険被保険者資格取得(喪失)届」「健康保険・厚生年金保険被保険者資格取得(喪失)届」「健康保険被保険者(異動)届」「国民年金第3号被保険者関連届」「健康保険・厚生年金保険産前産後休業/育児休業等取得者申出書・終了届」など |

法令で定めた帳票類の保存期間

法令によって、給与担当者が保存するよう定められている主な帳票類の保存期間は、以下の通りです。

| 法令 | 主な帳票類 | 保存期間 |

|---|---|---|

| 労働基準法 | 労働者名簿 雇い入れ・退職に関する書類 |

退職日から5年(当分の間は3年) |

| 賃金台帳 | 最後の記入日から5年(当分の間は3年) | |

| 健康保険法 厚生年金保険法 |

資格取得等確認通知書 標準報酬月額決定通知書 |

退職日から2年 |

| 雇用保険法 | 資格取得等確認通知書 離職証明書 |

退職日から4年 |

| 所得税法 | 扶養控除等申告書など 源泉徴収簿 |

翌年1月10日の翌日から7年間 |

5. 非金銭的報酬も考慮する

近年は働き方改革が進み、ワーク・ライフ・バランスが重視されています。そうした中、若い世代を中心に、自分の個性・能力を発揮したい、役職よりも専門性を生かしたキャリアパスを実現したい、といった考えを持つ人が増えています。一方で、従来のようにハードワークを厭わない働き方を志向する人も依然として存在します。このように多様なワークスタイルが存在する今、企業における報酬制度にも多様化が求められています。成果・業績を重視する人もいれば、年功や安定性を求める人もいます。若年労働力が急激に不足する今後は、いろいろな報酬制度が選択でき、またその時々の置かれた状況によって変更可能な報酬制度が必要となりそうです。

従業員一人ひとりのモチベーションを高め、生産性の向上を実現する上で、報酬による「動機付け」は重要な要素ですが、報酬は「金銭」だけとは限りません。「教育制度・施策が充実している」「成長できる職場環境がある」「ロールモデルとなる先輩・上司がいる」「安心して長期間働くことができる」「福利厚生が充実している」など、これからは「非金銭的な報酬」も必要になるでしょう。多様性の実現と同時に、従業員の生産性、モチベーションを向上させる報酬を内包した組織を構築していくことが、企業に求められています。

- 参考になった0

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,400以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント