通勤手当

通勤手当とは?

通勤手当とは、従業員が会社に通勤するための移動費用を、会社側が支給するものです。残業手当のような労働の対価、住居手当のような生活費の援助ではなく、実費弁償的な意味合いが強くなります。

1. 通勤手当の基本的なルール

通勤時の移動に伴う費用を支給する通勤手当。一般に広く支給されている手当の一つであり、支給方法や取り扱いについてしっかり理解しておくことが大切です。

法律による支給義務はなし

支給することが当たり前だと思われがちな通勤手当ですが、通勤手当の支給義務については、法律などで定められていません。通勤手当を支給しない企業は、決して違法なわけではなく、支給の有無は企業の実態や状況により判断して問題ありません。「本来、労働者の労務提供は持参債務であり、労働者が負担すべき」という考え方もあります。

ただし、従業員の負担軽減や採用・人材の確保という観点では支給することが望ましいといえます。

雇用契約書などや就業規則に記載する必要がある

通勤手当を支給すると決めたら、計算方法や支給額、支払方法などの基準を設ける必要がありますが、これらも全て会社の裁量で決めることができます。通勤手当を支給する場合は、雇用契約書(労働条件通知書を含む)や就業規則に、通勤手当の支給基準を明確に記載する必要があり、基準にのっとって支給しなければなりません。

以下のポイントを押さえ、できるだけ詳細に記載しましょう。

- 支給対象者(パートタイム・有期雇用労働法の同一労働同一賃金を考慮すると、正社員のみではなく、パート・アルバイトにも支給したほうがよい)

- 支給要件(公共交通機関の利用者にだけ支給するか、マイカー通勤者にも支給するかなど)

- 支給金額(対象者や要件ごとにいくら支給するか)

- 支給限度額(いくらを限度額とするか)

- その他(駐車場代や駐輪場代は支給するかなど)

通勤手当と交通費は異なる

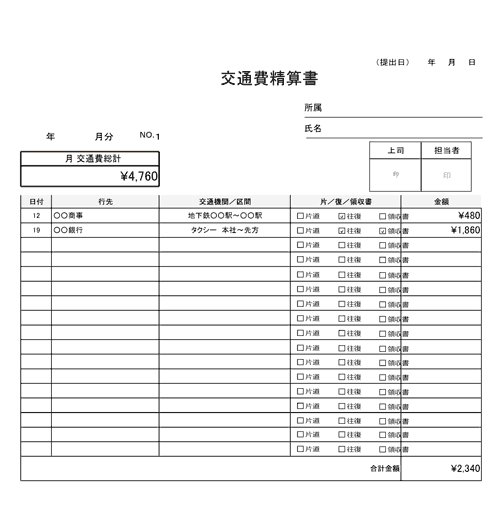

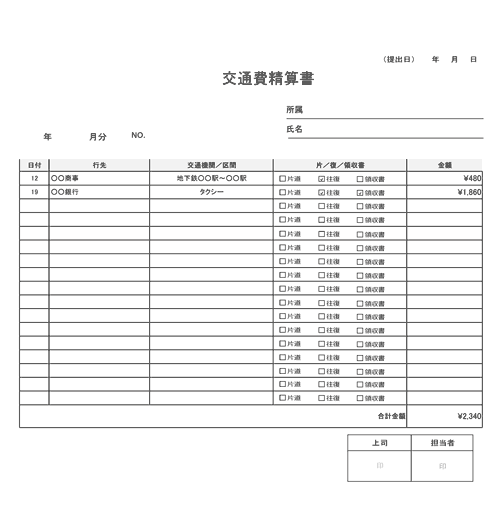

通勤手当と「交通費」は全く異なるものです。通勤手当には会社までの通勤費用しか含まれませんが、交通費には業務上のあらゆる移動が含まれます。

例えば、出張先までの電車代やタクシー代、公用車を使用したときのガソリン代や駐車場代をなどが支給されます。

交通費は、交通機関利用時に一度本人が支払い、後日経理や人事に申告して精算するのが一般的です。業務遂行上必要な経費を立て替えただけなので、原則給与には含まれません。

2. 通勤手当の計算方法について

通勤手当の計算方法は企業ごとに決めることができます。ここでは、通勤手当の計算方法の四つの例を紹介します。自社の事情に照らし合わせた上で、通勤手当を定める際の参考にしてください。

- 電車やバスなどの公共交通機関を利用する場合

- 自動車やバイクなどの交通用具を利用する場合

- 公共交通機関と交通用具の両方を利用する場合

- 全員一律の通勤手当を支給する場合

電車やバスなどの公共交通機関を利用する場合

「最も効率的かつ経済的に合理的な経路」の申告

電車やバスなどの公共交通機関を利用する場合には、「最も効率的かつ経済的に合理的な経路」を従業員から申告してもらい、それに相当する実費分を支払うのがよいでしょう。このように指定しなければ、あえて遠回りで高額なルートを申告することで、通勤手当を本来よりも多く受け取ることが可能になってしまいます。雇用契約書(労働条件通知書を含む)や就業規則に「最も効率的かつ経済的な経路で実費を支給する」などと支給条件を明確に記載しましょう。

支給の形態――現金か定期券の現物か

経費節約を考えるなら、自宅から職場までの定期代として、1ヵ月・3ヵ月・6ヵ月分の定期代を通勤手当として前払いする方法が一般的です。

必ずしも現金支給である必要はなく、労働組合との労働協約を締結することで定期券の現物を支給しても問題ありません。ただし、労働組合がない場合は、定期券の現物支給ができないので注意が必要です。

- 【参考】

- 労働基準法|e-Gov

自動車やバイクなどの交通用具を利用する場合

自動車やバイクなどの通勤手段を利用する場合も、前提として公共交通機関と同じく「最も効率的かつ経済的に合理的な経路」を従業員から申告してもらい、距離に相当する額を支払うのが一般的です。

例)通勤距離(往復)20km、月当たりの勤務日数22日、ガソリン単価140円/1、平均燃費16km/lの場合

20km×22日×140円÷16km/l

=3,850円(通勤手当)

通勤距離の測り方は?

通勤距離の測り方は、自宅から職場までの直線距離のほか、インターネット上のマップで経路検索して算出する方法などがあります。事務の効率性や公平性を考慮しながら、方法を決めましょう。通勤距離の測り方やガソリン代の決め方なども就業規則に定めておくと、従業員によって算出方法が違うという事態が起こらず、より公平で正確な運用ができます。

ガソリン代の決め方は?

一律に1km当たりのガソリン代を定めておくという方法もありますが、その場合、使用している車種の燃費によって不公平さが生じてしまいます。ガソリンの価格は日々変動するものであり、ガソリン代の単価が従業員ごとに異なるのは、事務の煩雑化を招きます。どこまで細かく計算するかは検討が必要です。マイカー通勤と公共交通機関の利用による通勤の違いの一つに、「非課税限度額の違い」があることにも留意して、従業員とのトラブルにならないよう慎重に検討するべきでしょう。詳しくは国税庁の「マイカー・自転車通勤者の通勤手当」を参照してください。

高速道路の利用はどうするか?

高速道路の利用を許可するかどうかもあくまで企業の判断によりますが、費用の面で会社側の負担は大きくなります。そのため、高速道路の利用可否や利用条件についても、就業規則などに記載しておきます。「高速道路の使用は認めない」と全面的に利用不可とする方法や、「高速道路の利用により通勤時間が〇〇分短縮される場合は利用を許可する」など、条件を定める方法があります。

- 【参考】

- マイカー・自転車通勤者の通勤手当|国税庁

公共交通機関と交通用具の両方を利用する場合

駐車場代・駐輪場代の定めを明確に

公共交通機関と自動車やバイクなどの交通用具の両方を利用する場合、駐車場代と駐輪場代が加わることがあります。その分を通勤手当として支給するかどうかも会社ごとの判断になります。こちらも、支給の有無を就業規則などに明記します。

その他は、上記の計算式を組み合わせて支給します。

全員一律の通勤手当を支給する場合

通勤方法や通勤距離に関係なく、全員一律の通勤手当を支給する方法もあります。「正社員に一律で1万円を支給する」「徒歩通勤者には一律で5,000円を支給する」など、対象者や要件を指定することも可能です。

ただし、注意する点が三つあります。

- 近距離通勤者に合わせると、遠距離通勤者が不平等を感じやすくなる

- 遠距離通勤者に合わせると、会社の負担が増える

- 一律支給の場合、割増賃金の基礎としては除外されない

通勤手当を一律支給とする方法は、細かい計算や事務処理などがないため、これまで紹介してきた中で最も簡単な方法です。ただし、上記の点から、導入に当たっては慎重に判断したほうがよいでしょう。

3. 通勤手当を計算する際の注意点

不正受給を防止する

通勤手当の算出に当たっては、一般に従業員から申告された経路を基に金額を出します。このときに重要なのが、不正受給を防止するために内容の整合性をよく確認することです。

虚偽申告に気を付けよう

ポイントとなるのは、申告された経路が「最も効率的かつ経済的に合理的」であるかどうか。通勤手当を多く受け取るために、あえて通勤費用が高額となる遠回りの経路を申告するケースが想定されるためです。また、実際は自転車通勤をしているのに電車定期券を申告するなどの虚偽申告もあり得ます。

定期券のコピーを提出してもらうなど、通勤方法を確認できる物の提出義務を設けるのも一つの方法です。

従業員の自宅から勤務地までの経路は、インターネットのマップなどを利用すれば簡単に確認できます。中には、意図せず金額が多くなるルートを誤って記載してしまうこともあるので、全員分の申告内容を必ず管理者側で確認することが必要です。

非課税額を考慮する

基本的には、従業員の負担軽減のために支給する通勤手当ですが、多く通勤手当を支払ったからといって従業員が必ず得をするわけではありません。

通勤手当の支給内容は会社ごとに決めることができますが、通勤手当の課税・非課税については国の基準が定められています。通勤手当は原則非課税ですが、一定額を超えた分は課税対象となります。

そのため、課税額が増えて結果的に所得税の納税額が増えることがあり得ます。非課税限度額を通勤手当の上限とするなど、課税・非課税のバランスを考えて通勤手当を支給することも重要な判断要素になります。

※この場合の非課税とは、所得税のことを指します。

- 【参考】

- 通勤手当の課税について|日本の人事部

4. 在宅勤務に切り替えた場合の通勤手当の取り扱いについて

在宅勤務を導入する企業が増えていますが、会社への出勤から在宅勤務に切り替えたときの通勤手当の取り扱いはどうなるのでしょうか。

就業規則の定めによる

在宅勤務に切り替えた際の通勤手当の取り扱いは、会社で取り決めている就業規則に従うことになります。

多くの企業では、社員の通勤実態に応じて実費分を支給するように取り決めています。この場合、在宅勤務への切り替え後は通勤手当を無支給とし、仮に出社した場合は、出社した日数に応じて支給するケースが多くなっています。

不支給への切り替えは不利益変更か

在宅勤務への切り替えに伴って通勤手当が減ることが不利益変更に該当するかどうかは、現行の労働契約や就業規則の内容によります。

もともと実費支給の場合は不利益変更に該当しない

労働契約や就業規則で、従業員の通勤実態に応じて実費支給する旨が記載されていれば、在宅勤務により実費が発生しないので、不利益変更には該当しないと考えられます。

例として、「通勤手当は、通勤に公共交通機関を利用する者に対して、運賃、時間、距離などの事情に照らし、最も経済的かつ合理的と判断した通勤経路および方法によって算出し、実費を支給する」などと定めている場合です。

もともと一律支給の場合は不利益変更に該当する

全従業員に一律で通勤手当を支払っている場合や、毎月固定額を支払っている場合は、通勤手当を減額すれば不利益変更に該当する可能性が十分に考えられます。

例として、「1ヵ月分の定期代を支給する」「3ヵ月分の定期代を支給する」「一律1万円を支給する」などと定めている場合です。

この場合、在宅勤務に切り替えるに当たって通勤手当を支給しないときは、合意を得たうえで労働契約や就業規則を変更する必要があります。

就業規則の変更が認められる条件

労働者の不利益になるような就業規則の変更は、合理的である場合のみ、例外的に認められます(労働契約法第8条、第10条)。

合理的かどうかを判断するには、下記の観点が参照されます。

- 労働者の受ける不利益の程度

- 労働条件の変更の必要性

- 変更後の就業規則の内容の相当性

- 労働組合などとの交渉の状況その他の就業規則の変更に係る事情

合理性の判断は個別具体的な事案に応じて総合的に考慮されるため、安易に就業規則の変更により労働条件を不利益に変更することはお勧めできません。基本的には不利益変更をする場合、従業員に丁寧に説明し、合意を得る必要があります。協議を尽くした上で、就業規則を変更しましょう。

5. 通勤手当の支給に当たっては合理的な判断を

通勤手当は、法律などで支給の概要が定められていないだけに、支給の有無や計算方法などの判断が難しいところです。一度、雇用契約書(労働条件通知書を含む)や就業規則に明記してしまうと、後で変更するのは容易ではありません。会社の状況や社員の実態などを踏まえて、合理的に制度を定めましょう。

また、在宅勤務時の取り扱いについても注意が必要です。現行の就業規則によっては不利益変更に該当し、トラブルに発展する可能性があります。在宅勤務になったからと安易に支給額を変更せず、労使間の協議を十分に尽くすという姿勢が望ましいといえます。

- 参考になった1

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,500以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

- 1

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント