配偶者控除

配偶者控除とは?

「配偶者控除」とは、一定の要件にあてはまる配偶者がいる場合に一定の金額が所得から控除されることをいいます。所得控除の一種であり、法律上の配偶者がいる場合に適用できます。配偶者控除を受けるためには、納税者本人の所得要件と配偶者の所得要件を満たさなければなりません。

1. 配偶者控除とは?

配偶者控除とは、専業主婦(夫)など、収入が一定未満の配偶者がいる場合に、所得金額から一定額を控除する制度のことをいいます。ここでの配偶者とは、民法上定められた配偶者のことで、婚姻届を出しているかどうかが基準になります(民法第739条)。内縁の妻や、東京都渋谷区や世田谷区などが設けている同性パートナーシップ制度などによるパートナーには適用されないため、注意が必要です。

「控除」とは、ある金額から一定の額を「差し引く」ことを指します。所得から差し引くことを「所得控除」、一旦求めた所得税から差し引くことを「税額控除」といいます。このうち、配偶者控除は所得控除にあたります。所得控除には配偶者控除以外にも、扶養控除や雑損控除、寄付金控除などの種類があります。

人事が理解しておくべき配偶者に関わる税・保険料の区別

配偶者に関わる税・保険料には、扶養控除と同様に所得税などの「税制上の扶養」と「社会保険上の扶養」の二つがあります。一般に、配偶者控除や扶養控除などが適用される家族は、「夫の扶養に入っている」、「親の扶養に入っている」などと言うことがあります。そして、夫や親の健康保険証を利用している家族も「夫の扶養に入っている」、「親の扶養に入っている」などといいます。しかしながら、これらは異なる制度について言っているのです。では、なぜこのような違いがあるのでしょうか。

税制上の扶養とは、配偶者控除や扶養控除など、納税者本人の税金計算において所得から差し引かれる各種の「所得控除」を適用することを意味しています。これに対し社会保険上の扶養とは、納税者本人が加入する健康保険や厚生年金保険の「被扶養者」になることです。つまり、社会保険上の扶養に入れば、扶養される人については社会保険料を納める必要がないということです。このように税制上の扶養と社会保険上の扶養には基本的な考え方に違いがあります。

配偶者控除が受けられる収入の上限

配偶者控除を理解するためには、上で解説したように、税制上の扶養と社会保険上の扶養に違いがあることを押さえておく必要があります。例えば、これまで「103万円の壁」といわれてきたように、配偶者控除を受けている方の収入が一定の金額を超えると、控除額が減ってしまうことがあります。気を付けるべきは、税制上の控除を受けられる収入と社会保険料の扶養を受けられる収入は異なるということです。

(1)税法上の配偶者控除―覚えておくべき103万円と150万円の数字

税法上の配偶者控除の金額を把握するためには、「年収103万円」と「年収150万円」という数字と意味を押さえておきましょう。まず、納税者本人から見て人、その配偶者の年収が103万円を超えると、その本人に所得税が段階的に発生していきます。さらに配偶者の年収が150万円を超えると、配偶者控除ではなく、「配偶者特別控除」が適用されることとなり、配偶者の年収が201.6万円以上になると、配偶者特別控除もなくなります。

ただし、控除額は段階的に減っていくものであるため、103万円、150万円を超えたからといって、納税者本人やその配偶者本人の年収が減ってしまう訳ではありません。

(2)社会保険上の配偶者扶養の上限は年収106万円と年収130万円

社会保険上の配偶者扶養の上限は、年収106万円と年収130万円です。106万円については平成28年(2016年)10月1日の法改正により、一定規模以上の会社(常時501人以上等の要件あり)を対象に適用されることになりました。しかし、106万円は年収換算の参考目安であり、実際の判断基準は月額8.8万円以上であるかどうかです。「106万円」という数字は、1年間の雇用見込みから算出した概算になります。

つまり、扶養に入っているパートナーの収入が「月収」8.8万円または「年収」130万円を超える見込みのときから、自分の勤務先で社会保険に加入し保険料を払わなくてはいけなくなります。それまでは、納税者本人の扶養に入っていて保険料を納めていなかったとしても、月収8.8万円または年収130万円を超える見込みであれば、配偶者は自分で保険料を払う必要が出てくるのです。

2018年の法改正の背景

2018年には、配偶者控除の適応額を決める基準に改正がありました。この背景には、年々深刻化する少子化への対策と、労働力の確保があると言われています。

少子化を食い止めるためには、子育てがしやすい環境と十分な収入が必要です。一世帯の収入を増やすためには、一人ひとりの給与を上げるほか、配偶者もパートなどで収入を得やすくする必要があります。

そこで、以前は配偶者が年収103万円以上働くと収入に影響が生じていましたが、2018年の法改正で、それよりも多くの時間働けることになりました。同時に会社側は高い給与を提示できるようになり、労働力の確保につながるようになりました。

参照

No.1800 パート収入はいくらまで所得税がかからないか|国税庁

家族と税|国税庁

短時間労働者に対する健康保険・厚生年金保険の適用拡大Q&A集

2. 人事が配偶者控除について知っておくべき最低限の知識

ここからは控除を受ける条件について、詳しく解説していきます。

配偶者控除を受けることができる人の条件

配偶者控除の適用を受ける場合、次の条件のすべてに当てはまらなければなりません。簡単にまとめると、婚姻届を出しており、年間の合計所得が48万円以下で、納税者本人と生計を一つにしている配偶者であることが条件になります。

(2) 納税者と生計を一にしていること

(3) 年間の合計所得金額が48万円以下であること(給与のみの場合は給与収入が103万円以下)

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

この条件を読んで「上では『年収103万円』と解説していたのに、合計所得金額が48万円以下とはどういうことだろう」と疑問を持つ方もいるかもしれません。

実は一般に給与所得の場合には、「給与所得控除額」として55万円分があらかじめ控除されて計算されています。給与所得の場合は一年間で獲得した収入から、55万円を引いて計算されます。上記の条件では、「103万円 − 55万円 = 48万円」という計算がなされて記載されています。

つまり、「年間の合計所得金額が48万円以下」とは「年間収入が103万円以下」ということを意味しています。

配偶者控除と配偶者特別控除の違い

配偶者特別控除とは、簡単に言えば配偶者控除を段階的に補足するものとして設けられた制度です。

例えば、税制上の配偶者控除の場合、配偶者の年収が103万円を超えると、納税者本人は「配偶者控除」を受けられなくなります。その代わり、配偶者の年収が103万円より多く150万円未満であれば、納税者本人は配偶者「特別」控除を、満額の「38万円」受けることができます。ただし、配偶者の年収が150万円より多くなれば、控除額が段階的に少なくなり、配偶者の年収が201.6万円以上になった場合は、配偶者「特別」控除の控除額がなくなります。

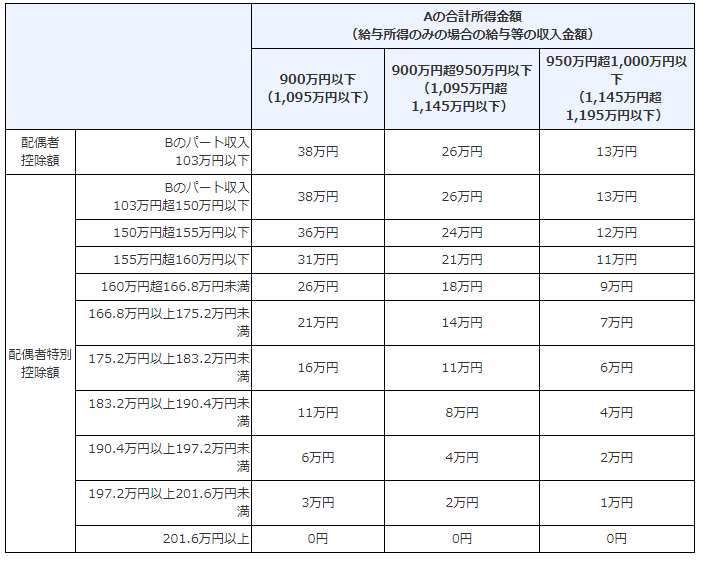

配偶者控除される金額の早見表

配偶者控除される金額は国税庁が表にまとめています。この表では、配偶者の収入に合わせて控除額を示しています。例えば、納税者本人の給与が1,095万円以下の場合、配偶者のパート収入が150万円以下であれば、控除額38万円の満額を適用することができます。そして、150万円を超える場合は、201.6万円未満まで段階的に控除を受けることができます。

注意すべきなのは、納税者本人の年収によって控除の金額が異なる点です。納税者本人の収入が1,095万円以下の場合の控除額は38万円ですが、1,095万円超1,145万円以下の場合は26万円、1,145万円超1,195万円以下の場合は13万円になります。

引用:国税庁|家族と税

配偶者控除額Q&A

配偶者控除でよくある質問について、Q&A形式でまとめました。

Q1. 育児休業給付金などの非課税の支給を受けている配偶者の場合、配偶者控除はどうなるか。

A1.

雇用保険法に基づいて支給されている育児休業給付金など、非課税の給付金に関しては、配偶者控除を受けることができるかどうかを判定するときの所得金額には含まれません。

そのため、育児休業給付金で収入が年48万円以上あったとしても、配偶者控除が満額適用される可能性もあります。育児休業給付金だけではなく、非課税の給付金などのお金は、全て配偶者控除額を判定する所得金額には含まれません。

Q2. 納税者本人や、控除対象配偶者が死亡した場合にはどうなるか。

A2.

どちらの場合でも、配偶者控除の該当要件をその時点までに満たしていた場合は、控除を受けることができます。また収入に関しても、1月1日から12月31日まで得ていたものが対象となります。

Q3. 外国に住む配偶者を控除の対象とすることは可能か。

A3.

可能ですが、確定申告において、外国に住む配偶者を控除の対象とする場合には、「親族関係書類」と「送金関係書類」を確定申告書とともに添付または提示する必要があります。また、年末調整においては、その適用を受ける旨を「扶養控除等申告書」に記載した上で、その申告書などに親族関係書類を添付または提示して会社に提出して、送金関係書類を扶養控除等申告書などとともに添付または提示しなければなりません。

3. 配偶者控除と年末調整

人事担当者が、配偶者控除に関わるのは主に年末調整の時期でしょう。年末調整とは、源泉徴収などで月々支払っていた税金の額を適正な金額に調整することを言います。配偶者が増えたり減ったりする場合、年末に適正な税額を確定させるという作業も含まれます。今後は電子化による年末調整をすることが一般化していくとはいえ、正確な知識を身に付けるけることが重要です。

- 参考になった0

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,400以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント