源泉徴収

源泉徴収とは?

源泉徴収とは、給与などにかかる税金を、毎月の給与からあらかじめ差し引いて納税する仕組みのこと。従業員自らが所得税金額の計算をする必要が無い、一度にまとまった税金を納める必要が無いなどのメリットがあります。

1. 源泉徴収とは?

●会社などの事業者が従業員に代わって国に所得税等の税金を納める

日本の所得税は原則として、申告納税制度を採用しています。申告納税制度とは「1年間に収入がある個人は、年収や所得税など(所得税及び復興特別所得税)の金額を自分で計算し、国に申告・納税する」というものです。

しかし、すべての従業員が確定申告を行うと、従業員・税務署ともに多くの手間がかかってしまいます。そのため、給料などを支払っている事業者が従業員に代わって所得税の金額の計算と納税を行う「源泉徴収制度」が導入されています。これにより、従業員が自分で所得税の計算をして納める必要がなくなります。

源泉徴収は1年間に一度税金を計算して国に納付するのではなく、原則、毎月の給料から所得税等を天引きして納付します。詳しい計算方法については後述しますが、天引きされる所得税などの金額は、毎月の給料の金額によって異なります。

ただし、社会保険料や扶養家族の人数による控除があるため、源泉徴収をする前に、社会保険料の金額と扶養家族の人数を確認しておく必要があります。

源泉徴収の種類

源泉徴収の対象となるものには、さまざまな種類があります。

| 源泉徴収の種類 | 内容 |

| 給与所得の源泉徴収 | 給料や賃金によって生計を立てている給与所得者は、総合課税や申告納税の建前に従い、所得税の課税が行われる。 給与所得者は、給与や賃金以外の収入がないケースが多いため、給与の支払者によって、比較的簡単に総合課税に対応することができる。 給与の支払者は、給与所得の所得税等に対して源泉徴収を行い、給与から差し引いて国に納めるとともに、年末調整も発生する。 |

| 退職所得の源泉徴収 | 退職所得とは、退職手当・その他の退職により受ける給与や所得にかかわる所得を指す。 退職手当は給与所得とは別の退職所得とし、その人の勤続年数に応じて計算した退職所得控除額を控除し、他の所得とは別にして課税する。 源泉徴収は退職手当を支払う際に行われ、退職の日などによって課税年分が決まる。 |

| 公的年金等の源泉徴収 | 公的年金などは雑所得とされるが、生計手段のために給付されるものであることから、通常の雑所得とは異なる計算方法で所得金額を計算する。 源泉徴収もこの性質に即した仕組みで行い、受給者についても年末調整は行われない。源泉徴収された税額とその年に納付する税額との差額は、確定申告で精算する。 |

| 報酬・料金等の源泉徴収 | 居住者に対して支払う報酬・料金については、それぞれの所得税などを源泉徴収する。ただし、給与所得または退職所得に該当するものについては、それぞれ給与所得又は退職所得として源泉徴収を行う。 その他、原稿・挿絵・写真・デザイン・著作権の使用料・講演の報酬など、該当するものについては源泉徴収が行われる。 法人が個人の弁護士や税理士に報酬を支払う場合や、馬主に支払われる競馬の賞金なども対象である。 |

| 生命保険等に基づく年金等の源泉徴収 | 居住者に対する、生命保険契約・損害保険契約などに基づく年金の場合は、年金を支払う際に、計算した額の所得税などを源泉徴収する。 懸賞金付預貯金などの懸賞金、定期預金の給付補塡金、匿名組合契約などの利益の分配も源泉徴収の対象である。 居住者が支払を受けるものについては「源泉分離課税制度」が適用され、この源泉徴収だけで納税が完結する。 |

| 利子所得の源泉徴収 | 利子所得は、その利子を支払う者などが支払いの際、所得税などを源泉徴収しなければならない。 支払いの際は、利子所得の金額に一律20.315%の税率を乗じて計算された所得税等が源泉徴収される。 |

| 配当所得の源泉徴収 | 法人が支払う剰余金の配当や、合名会社・合資会社・合同会社・特定目的会社の利益の配当のほか、剰余金や金銭の分配・基金利息等が対象となる。 その中には、みなし配当も含まれる。 |

| 特定口座内保管上場株式等の譲渡による所得等の源泉徴収 | 証券業者・銀行・投資信託委託会社に開設された特定口座内にある上場株式などを譲渡した場合の所得などが対象となる。 源泉徴収選択口座を有する居住者が、その年の譲渡所得などについて所得税の確定申告をするときは、特定口座内の上場株式などに係る譲渡金額を除いたところで確定申告をすることができる。 源泉徴収をした所得税などは、その徴収の日の属する年の翌年1月10日までに納付する。 |

| 非居住者又は外国法人に支払う所得の源泉徴収 | 国際的二重課税回避のため、自国の居住者・内国法人に課税する場合と、それ以外の者に課税する場合を区分して課税権を行使している。 非居住者が日本において、所得税又は法人税の課税を受ける場合の課税所得の範囲は、恒久的施設の有無及び国内源泉所得が恒久的施設に帰せられるか否かによって異なる。 |

人事に関係があるのは、主に「給与所得の源泉徴収」と「退職所得の源泉徴収」です。また、会社で取り扱う業務によっては、外部委託者への報酬や料金の支払いが発生しますが、これらも対象となります。

なお、給与所得・退職所得・報酬や料金・生命保険などに基づく年金・利子所得・配当所得に関しては、いずれも原則として、源泉徴収した月の翌月10日までに所得税などを納付する必要があります。

- 【参考】

- 令和5年度 源泉徴収のあらまし|国税庁

源泉徴収の対象範囲

源泉徴収制度が適用される支払いは、従業員の給料だけではありません。一定の社外の個人に対する支払いについても、源泉徴収を行う必要があります。対象となる支払いには、次のものがあります。

【源泉徴収の必要がある従業員への支払い】

・従業員への給料

・従業員への賞与

・従業員への退職金

【源泉徴収の必要がある社外の個人への支払い】

・原稿料や講演料などの報酬

・税理士や公認会計士、弁護士、司法書士などへの報酬

・外交員やモデル、プロスポーツ選手などへの報酬

・芸能人などへの報酬

・広告宣伝のための賞金 など

社外への支払いで源泉徴収の対象となるのは、原則、個人への支払いです。上述した内容と同じものでも、法人に支払うものは源泉徴収の必要はありません。なお、社外への支払いの源泉徴収額は内容によって計算方法が異なるので、注意が必要です。

源泉徴収と年末調整、確定申告の関係

確定申告とは、当該年分の税額を確定させるための手続きのことです。給与所得者は年末調整によって所得税等の精算が行われるため、ほとんどの従業員は個々に確定申告を行う必要はありません。

年末調整とは、毎月の源泉徴収する額と実際に支払う必要がある税額との過不足を調整する処理のことをいいます。納め過ぎている場合には還付され、不足している場合は不足分が徴収されます。

なぜ年末調整が必要なのかというと、源泉徴収額と実際の税額には差が生じるからです。事業者が源泉徴収の計算をするときに、1年間の給与額や扶養家族の数に変動がないものと仮定として算出しますが、多くの場合、毎月の給料が一定というケースはまれで、実際には月々の課税所得額は変動します。

また、毎月の源泉徴収では生命保険料などの各種控除も考慮されていません。そのため、実際の1年間の給料などに対する所得税等の金額と、月ごとに源泉徴収された所得税等の金額の合計金額には必ず差が出ます。

そこで、1年間の給与総額を確定する12月末に、それまでに徴収した税額と実際の税額の過不足額を求め、精算する手続きをする必要があります。これが「年末調整」です。原則、事業者が行う毎月の源泉徴収と12月の年末調整で従業員の所得税等の処理は終了し、従業員は何もする必要はありません。

しかし例外的に、次のようなケースなどでは確定申告が必要となります。

・医療費控除や住宅ローン控除(初年度)を受ける場合

医療費控除や初めて住宅ローン控除を受ける場合は、年末調整で控除を受けることができないため、確定申告が必要となります。

・年末調整で控除証明書の出し忘れがあった場合

源泉徴収発行後や翌年1月31日を過ぎた日など、年末調整後に控除証明書の出し忘れが発覚し、年末調整のやり直しができない場合は、確定申告で控除を受けることができます。

・給与の収入金額が2,000万円を超える場合

1年間の給与の収入金額が2,000万円を超える場合には年末調整ができないため、確定申告が必要となります。

- 【参考】

- 年末調整とは|国税庁

2. 源泉徴収の流れ

給与所得者の源泉徴収の流れについて見ていきましょう。

源泉徴収をすべき者とは

源泉徴収制度においては、個人、法人を問わず所得税等を差し引いて国に納める義務のある者が定められ、これを「源泉徴収義務者」といいます。源泉徴収義務者は、会社や個人だけではなく、学校・官公庁・人格のない社団や財団なども対象です。

ただし、支払う給与や退職金について、源泉徴収をしなくてもよい場合もあります。例えば、常時二人以下の家事使用人だけに給与を払っている個人は、その支払う給与や退職金について、源泉徴収の必要はありません。

また、給与所得について、源泉徴収義務のない個人が支払う弁護士報酬などの報酬や料金についても同じです。

会社や個人が給与や報酬を支払う場合は、支払金額に応じた所得税などを、その都度差し引きます。さらに、差し引いた所得税などは、原則として給与などを支払った月の翌月10日までに収めなければなりません。この納付期限までに納付しなければ、遅延税や不納付加算税を負担しなければならないこともあるため注意が必要です。

給与所得の源泉徴収の対象となる従業員

源泉徴収は給与所得に対して行われます。対象となるのは、給与を得ている従業員全てです。ただし、下記の条件1、2、3のいずれかを満たすことで、源泉徴収税額が0円になります。正社員の場合、これらに当てはまることはほとんどありませんが、非正規社員を雇用する場合は注意が必要です。

条件1(月給制の場合)

かつ

●「給与所得者の扶養控除等申告書」を提出しており、かつその月の社会保険料などの控除後の給与の金額が88,000円未満である

条件2(それ以外の場合)

かつ

●「給与所得者の扶養控除等申告書」を提出しており、かつその日の社会保険料などの控除後の給与の金額が2,900円未満である

条件3(日雇賃金の場合)

※1ヵ所の勤務先から継続して2ヵ月を越えて給与が支払われた場合、その2ヵ月を超える部分の期間について支払われるものは「日雇賃金」と見なされない

1)「給与所得者の扶養控除等(異動)申告書」の提出

毎年、最初の給与の支払時までに、従業員に提出を求めるものが「給与所得者の扶養控除等(異動)申告書」です。

「給与所得者の扶養控除等(異動)申告書」はそのほかの年末調整関係の書類とともに、毎年、年末までに税務署から送付されてきます。書類が届いたら、すぐに従業員に手渡し、必要事項を記載してもらい回収します。新入社員を雇った場合は、入社時に提出してもらいます。

「給与所得者の扶養控除等(異動)申告書」は、扶養家族の情報などを記載する書類です。年末調整で「扶養控除」「障害者控除」「寡婦控除」「ひとり親控除」「勤労学生控除」を受けるために必要です。

また、「給与所得者の扶養控除等(異動)申告書」に記載してもらう扶養家族などの情報は、毎月の源泉徴収の際に天引きされる所得税等の金額を計算するために必要となるため、最初の給与の支払時までに提出が必要となっています。

2)源泉徴収税の納付(月1回)

従業員から源泉徴収した所得税(源泉徴収税)は、原則、翌月10日までに税務署に納付します。そのため、次の業務を毎月行う必要があります。

給与額・所得の計算

毎月の源泉徴収税額を計算するため、まず、毎月の給与額と源泉徴収税の対象となる金額を計算する必要があります。

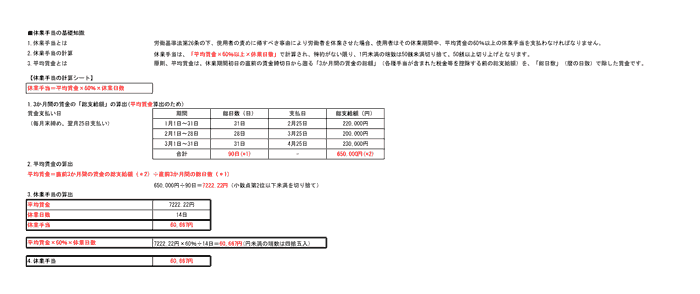

毎月の給与額は一般的に、基本給や諸手当などの給料から欠勤控除などを差し引いて計算します。源泉徴収税の対象となる金額は、毎月の給与額から、社会保険料や雇用保険料、通勤手当(※)を差し引いた金額になります。

※電車やバスの通勤定期代など、一般的な通勤手当は源泉徴収の対象にはなりません。合理的でない高額な通勤手当がある場合は、一部が源泉徴収の対象となります。源泉徴収税の対象となる金額に加える必要があるため、注意が必要です。

源泉徴収額を確認し、支給額を決定

源泉徴収税の対象となる金額を算出したら、次に源泉徴収税額を計算します。源泉徴収税額は原則、「給与所得の源泉徴収税額表」に当てはめて求めます。

「給与所得の源泉徴収税額表」とは、当該月の社会保険料控除後の給与などの金額と扶養人数により、源泉徴収する税額が記載された表のことです。縦列に「社会保険料等控除後の給与等の金額」、横列に「扶養親族等の数」があり、該当箇所にある金額が、その月の源泉徴収する税額になります。横列には甲欄と乙欄がありますが、年末調整の対象となる従業員は甲欄を使います。

なお、「給与所得の源泉徴収税額表」には月額表と日額表がありますが、月給者に対しては月額表を使います。

源泉徴収税額が計算できたら、毎月の給料から天引きします。原則、従業員から源泉徴収した所得税(源泉徴収税)は、翌月10日までに税務署に納付する必要があります。源泉徴収税の納付書は、年末調整の書類と一緒に税務署から送付されてくるので、納付書に金額を記載し、金融機関などで納付します。

※一定の要件を満たす場合は、電子納税などの方法で納税することもできます。

ただし、給与の支給人員が常時10人未満の場合は、税務署に申請することで、源泉徴収税額を半年分まとめて納めることができる特例(納期の特例)もあります。納期の特例を受けている場合は、当該年の1月から6月までに源泉徴収した所得税等の金額を7月10日までに、7月から12月までに源泉徴収した所得税等の金額を翌年1月20日までに納めます。

参照:給与所得の源泉徴収税額表(令和3年分)|国税庁

参照:No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例|国税庁

3)年末調整の実施

年末には、年末調整を行う必要があります。年末調整の流れは、次のようになります。

(1)各種必要書類の入手(会社の手続き)

年末調整では、従業員一人ひとりに以下の書類に必要事項を記入の上、提出してもらいます。

●「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」

「基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」の三つの申告書が一つになったもので、基礎控除や配偶者控除などを受けるために必要な書類です。

●「給与所得者の保険料控除申告書」

生命保険料や地震保険料などの情報を記載する書類で、生命保険料控除などを受けるために必要な書類です。

●翌年分の「給与所得者の扶養控除等(異動)申告書」

原則、毎年税務署から必要書類が送付されてくるので、人数分の各種必要書類をそろえます。書類は税務署の窓口や国税庁のホームページからも入手できます。

(2)従業員へ各種書類を配付し回収(会社、従業員の手続き)

各種必要書類の入手ができたら、従業員へ配付します。従業員は、扶養家族の情報や各種控除の金額など必要事項を記載し、会社に提出します。

(3)記載内容と控除額の確認(会社、従業員の手続き)

書類を回収したら、記載内容を確認します。記載内容の不足や誤り、添付書類の不足がある場合は、会社側では訂正せずに従業員に訂正してもらいます。

(4)年税額と過不足額の計算(会社の手続き)

提出書類に不備がない場合は、所得税等の年税額を計算します。年税額の計算ができたら、徴収済みの金額と比較し、過不足額を計算します。

給与計算ソフトや年末調整ソフトを使っている場合は、通常、必要項目を入力すれば自動的に年税額と過不足額が算出されます。その場合であっても、入力間違いがないかなどの確認が必要です。

(5)還付・徴収(会社の手続き)

過不足額の計算ができたら、払い過ぎている超過額は従業員に還付し、不足額は従業員から徴収します。通常、12月または1月の給料支払い時に過不足額の精算を行います。

(6)年末調整後の源泉徴収税などの納付(会社の手続き)

年末調整で発生した過不足額については、国との精算も必要です。国との精算は、年末調整以降の月の源泉徴収税などの納付(納付書による)で行います。

参照:年末調整のしかた|国税庁

参照:令和2年分 年末調整のしかた|国税庁

4)源泉徴収票の作成

年末調整が終わったら、源泉徴収票を作成します。源泉徴収票は「税務署提出用」と「受給者交付用」、そして「給与支払報告書(個人別明細書)」2部の合計4部を作成します。給与などの支払金額が500万円を超える場合など、一定の要件に該当する従業員については、税務署提出用の源泉徴収票を税務署に提出します(「法定調書合計表」に添付)。

また、社外の人に対する支払いで源泉徴収している報酬がある場合は「支払調書」を作成し、こちらも税務署に提出します(一定の基準あり。「法定調書合計表」に添付)。

「給与支払報告書(個人別明細書)」は、従業員が居住する市区町村に提出します。「給与支払報告書(総括表)」に、個人明細書を2部(自治体により異なる場合あり)添付します。

参照:No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等|国税庁

参照:No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等|国税庁

3. 源泉徴収票とは―見方・作成方法―

年末調整が終わったら、源泉徴収票を作成し、従業員に交付する必要があります。源泉徴収票の見方や作成方法について見ていきましょう。

源泉徴収票とは

源泉徴収票とは、個人の1年間の給与収入金額や所得税の金額、扶養家族の人数や各種控除の金額が記載された票のことです。

源泉徴収票は個人の収入金額などの証明書類となるため、金融機関に住宅ローンなどを申し込む場合や、子どもを保育園に入れるときなどに必要になることがあります。また、確定申告で医療費控除を受ける場合も必要です。

源泉徴収票の作成時期

税務署や市区町村への源泉徴収票の提出は、原則翌年の1月31日までです。

また、すべての従業員(退職者を除く)に対し、翌年の1月31日までに源泉徴収票を交付しなければならない旨が国税庁のホームページに記載されています。そのため、源泉徴収票は年末調整の計算が完了したら速やかに作成し、翌年の1月31日までに従業員に交付できるよう、早めに準備する必要があります。なお、退職者には退職後1ヵ月以内に交付する必要があります。

税務署や市区町村への源泉徴収票の提出は、原則翌年の1月31日までです。

また、すべての従業員(退職者を除く)に対し、翌年の1月31日までに源泉徴収票を交付しなければならない旨が国税庁のホームページに記載されています。そのため、源泉徴収票は年末調整の計算が完了したら速やかに作成し、翌年の1月31日までに従業員に交付できるよう、早めに準備する必要があります。なお、退職者には退職後1ヵ月以内に交付する必要があります。

参照:No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等|国税庁

源泉徴収票の見方

源泉徴収票で重要な項目は、以下の通りです。

「支払金額」

支払金額は、1年間の給与の合計額が記載されています。毎月の給料だけでなく、残業代や賞与の金額なども含めた合計額が記載されます。

ただし、通勤手当など所得税が非課税のものや、退職金など給与とは異なるものは含まれないため、注意が必要です。

「給与所得控除後の金額」

給与所得控除とは、所得の計算時に、給与から差し引くことができる控除のことです。個人事業主の場合は、売り上げから必要経費を差し引いて利益(所得金額)を計算しますが、給与所得者は原則、経費計上が認められていません。代わりに、給与所得控除が認められています。

ここまで見てきた通り、給与所得者の場合、源泉徴収税額表にのっとった所得税等の金額が毎月の給与額から源泉徴収されますが、年末調整で正しい所得税等の金額を計算し直します。その際に給与所得控除を適用します。

簡単に言うと、1年間の給与の総額から給与所得控除額を差し引いて給与所得を計算し、そこに税率を乗じて所得税等の計算を行います(詳しい計算式は後述します)。

給与所得控除の金額は、給与の金額に応じて次のように定められています。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

例えば、源泉徴収票の支払金額が7,000,000円の場合に給与所得控除額は、7,000,000円×10%+1,100,000円=1,800,000円です。源泉徴収票に記載されるのは給与所得控除額ではなく、給与所得控除後の金額です。この例では、支払金額7,000,000円-給与所得控除額1,800,000円=5,200,000円となります。

「所得控除の額の合計額」

所得控除とは、配偶者や扶養家族がいる場合、生命保険や地震保険に加入している場合、社会保険料を支払っている場合など、個人の事情に合わせて定められた控除のことです。所得税額の計算では、給与所得控除後の金額から、さらに所得控除の合計額を差し引くことができます。

所得控除には、基礎控除や配偶者控除、生命保険料控除などさまざまなものがあり、それぞれ控除額の計算方法が異なります。所得控除の額の合計額欄に記載される金額は、これらの所得を控除した合計金額になります。

年末調整で受けられる所得控除と控除額の計算方法は、それぞれ次のようになります。

| 控除の種類 | 控除の内容 | 控除額の計算方法 |

| 社会保険料控除 | 会社から天引きされている健康保険料、介護保険料や厚生年金保険料など | 天引きされた保険料の合計額 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合の控除 | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険料や介護医療保険料、個人年金保険料を支払った場合に適用される控除 | 一般の生命保険料、介護医療保険料、個人年金保険料それぞれに控除額を計算 (合計で最大12万円) |

| 地震保険料控除 | 地震保険料を支払った場合に適用される控除 | 一定の方法で計算した金額 (最大5万円) |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である場合に適用される控除 | 障害者27万円 特別障害者40万円 同居特別障害者75万円 |

| 寡婦控除 | 「ひとり親」に該当せず、配偶者と死別または離婚した者の合計所得金額が500万円以下の場合に適用される控除 離婚の場合は、扶養家族がいる必要あり |

27万円 |

| ひとり親控除 | 納税者がひとり親であるときに適用される控除 | 35万円 |

| 勤労学生控除 | 納税者自身が勤労学生である場合に適用される控除 | 27万円 |

| 配偶者控除 | 納税者と生計を一にしている配偶者の合計所得金額が48万円以下の場合に適用される控除納税者の所得金額により控除額が変動する | 一般控除対象配者:最大38万円 老人控除対象配者:最大48万円 ※納税者本人の合計所得金額が1,000万円を超える場合は、配偶者控除の適用はない |

| 配偶者特別控除 | 納税者の合計所得金額が1,000万円以下で、配偶者の合計所得が48万円以上133万円以下である場合に適用される控除 控除を受ける納税者本人の合計所得金額や配偶者の所得金額に応じて控除額が異なる |

最大38万円 |

| 扶養控除 | 16歳以上の扶養家族がいる場合に適用される控除 | 一般の控除対象扶養親族:38万円 特定扶養親族:63万円 (扶養親族が19歳以上23歳未満の方) 老人扶養親族:48万円(同居老親等の場合は58万円) |

| 基礎控除 | 納税者本人に対する控除 納税者本人の合計所得金額に応じて所得金額が異なる |

最大48万円 |

「源泉徴収税額」

源泉徴収税額は、年末調整後の従業員の1年間の所得税等の金額を記載しています。所得税の金額は、課税所得金額(給与所得控除後の金額-所得控除の額の合計額)に一定の税率を乗じ、控除額を差し引いて求めます。

所得税の税率は累進課税制度を採用しているため、所得金額が高いほど税率も高くなります。課税所得に対する所得税率は、次のようになります。

| 課税所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば、課税所得金額が5,000,000円の場合の所得税額は、5,000,000円×税率20%-控除額427,500円=572,500円になります。なお、令和19年までは、所得税のほかに復興特別所得税(所得税額×2.1%)がかかります。

4. 源泉徴収税額の計算・算出方法

給与・賞与・退職金で源泉徴収税額の計算方法が異なる

源泉徴収税額の計算・算出では、給与・賞与・退職金それぞれで計算方法が異なります。

給与の場合

給与の源泉徴収税額の計算では、毎月の給料支払い時と年末調整時の二つがあります。それぞれについて詳しく見ていきましょう。

・毎月の給料支払い時

毎月の給料支払い時の源泉徴収額は、「給与所得の源泉徴収税額表」に当てはめて求めます。縦列に示されている「社会保険料等控除後の給与等の金額」と、横列に示されている「扶養親族等の数」の該当箇所に記載されている金額が、その月の源泉徴収する税額になります。

・年末調整時

年末調整では、1年間の給与の金額から、あらためて所得税の金額を計算することになります。次の計算式で求めます。

1年間の所得税額={(1年間の給与支払総額-給与所得控除額)-所得控除額の合計額}×税率(-控除額)

賞与の場合

賞与を支払った場合にも、所得税等を源泉徴収する必要があります。しかし、給与と賞与では、源泉徴収税額の求め方が異なります。給与と同じように、賞与支払い時と年末調整時のそれぞれの計算方法について見ていきましょう。

・賞与支払い時

賞与支払い時の源泉徴収税額を計算するためには、「前月分の給与金額と社会保険料の金額」「賞与に対する源泉徴収税額の算出率の表」「賞与に対する社会保険料の金額」が必要になります。これらは、事前に用意しておく必要があります。

「賞与に対する源泉徴収税額の算出率の表」は、毎月の給料計算で使用する源泉徴収税額表に記載されています。賞与に対する源泉徴収税額は、次の手順で求めます。

1.前月の給与から前月の社会保険料等を差し引く

2.「賞与に対する源泉徴収税額の算出率の表」に、前月の給与から社会保険料等を差し引いた金額と扶養家族の人数を当てはめ、賞与の金額に乗ずべき率(税率)を求める

3.賞与の金額に乗ずべき率(税率)を使い、賞与に対する源泉徴収税額を求める

賞与に対する源泉徴収税額は、次の式で求めます。

(賞与の金額-賞与に対する社会保険料)×賞与の金額に乗ずべき率

・年末調整時

年末調整では、賞与は給与と合算して所得税の金額を求めます。そのため、賞与のみで所得税の金額を計算することはありません。

参照:令和3年分 源泉徴収税額表|国税庁

参照:賞与に対する源泉徴収税額の算出率の表(令和3年分)|国税庁

参照:No.2523 賞与に対する源泉徴収|国税庁

退職金の場合

退職金を支払った場合も、原則、源泉徴収が必要です。また、退職金支払い時の源泉徴収の計算や手続きは複雑なため、注意が必要です。

1.「退職所得の受給に関する申告書」の提出を受ける

「退職所得の受給に関する申告書」とは、退職する従業員が必要事項を記載して会社に提出する書類です。この書類により、以前にほかの会社などから退職金の支給を受けたことがあるかどうかなどがわかり、正しい退職金の源泉徴収の計算ができるようになります。

「退職所得の受給に関する申告書」は、税務署の窓口や以下の国税庁のサイトなどから入手できます。

[手続名]退職所得の受給に関する申告(退職所得申告)|国税庁

2.退職金から差し引く所得税の金額を計算する

退職予定者から「退職所得の受給に関する申告書」の提出を受けたら、退職金から差し引く所得税等の金額を計算します。次の計算式によって求めます。

退職金から差し引く所得税の金額=(退職金の支給額-退職所得控除額)×税率(-控除額)

上記の計算式からわかる通り、退職金から差し引く所得税の金額を計算するためには、退職所得控除額と税率を求める必要があります。

・退職所得控除額

退職所得控除額は、勤続年数により次のように計算します。

| 勤続年数(=A) | 退職所得控除額 |

| 20年以下 | 40万円×A |

| 20年超 | 800万円+70万円×(A-20年) |

・税率

退職金に対する税率は、課税退職所得額(退職金の支給額-退職所得控除額)に応じて、次のようになっています。

| 課税退職所得金額 | 所得税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

例えば、退職金1,000万円、勤続年数20年の場合、次のようになります。

・退職所得控除額の金額=40万円×勤続年数20年=800万円

・課税退職所得金額:退職金1,000万円-退職所得控除額の金額800万円=200万円

・税率:課税退職所得金額が200万円のため税率10%-控除額97,500円

・退職金から差し引く所得税の金額:課税退職所得金額200万円×税率10%-控除額97,500円=102,500円

※令和19年までは、所得税のほかに復興特別所得税(所得税額×2.1%)がかかります。

3.退職金に対する源泉徴収税の納付

退職金を支払ったら、原則、翌月10日までに源泉徴収した所得税等の金額を納付する必要があります。

納付書は、毎月の給料から源泉徴収する所得税等と同じものになります。毎月の給料分と一緒に退職者分の所得税等も税務署に納付します。

5. 源泉徴収に関して企業が注意すべきポイント

ここからは、源泉徴収に関して企業が注意すべきポイントにを見ていきます。

従業員が退職した場合

従業員が退職した場合は、退職者から「退職所得の受給に関する申告書」の提出を受けることになっています。「退職所得の受給に関する申告書」の提出を受けた場合、会社側が正しく所得税等を計算するため、退職者自身が退職金に対して確定申告をする必要はありません。

しかし、退職者の都合などで「退職所得の受給に関する申告書」が提出されないことがあります。その場合は、退職所得控除額などの計算はせず、支給額に20.42%の税率(復興特別所得税を含む税率)を乗じて計算した所得税等を天引きします。ただし、正しい所得税等の金額の計算ができていないため、退職者は確定申告をする必要があります。

退職者に「退職所得の受給に関する申告書」を求める際には、「退職所得の受給に関する申告書」の提出がないと、実際に必要な納税額よりも多い金額の所得税等を天引きしなければならないことや、退職者自身による確定申告が必要であることを伝えます。

参照:No.2732 退職手当等に対する源泉徴収|国税庁

従業員が副業を行っている場合

従業員が副業を行っている場合は、原則、確定申告が必要となります。厳密に言うと、給与所得や退職所得以外の所得金額が20万円を超えた場合に、確定申告を行わなければなりません。

また、副業がパートやアルバイトなど給与所得に該当する場合、年末調整はどちらか一方の会社(通常は本業の会社)でしか行うことができません。従業員は、年末調整を行う会社にのみ「給与所得者の扶養控除等(異動)申告書」を提出します。

従業員には、間違えて副業の会社にも「給与所得者の扶養控除等(異動)申告書」を提出しないことなど、確定申告に関する基礎的な知識を伝える必要があります。

参照:確定申告が必要な方|国税庁

令和2年の変更点の確認

控除の創設・見直しに伴い書類の記載に要注意

令和2年度は、源泉徴収に関して多くの変更がありました。代表的な変更点には、次のものがあります。

・所得金額調整控除の創設

所得金額調整控除とは、子どもや特別障害者等を有する者等についての給与所得者の年間所得金額を計算する場合に、一定の金額を控除するというものです。

参照:No.1411 所得金額調整控除|国税庁

・基礎控除の見直し

基礎控除は今までは一律38万円でした。令和2年度以降は、納税者本人の所得金額で控除額が変動するようになり、控除額も最高48万円に変更となりました。

参照:No.1199 基礎控除|国税庁

・給与所得控除額の変更

給与所得控除の金額の変更がありました。令和2年度以降分では、これまでに比べて、おおむね10万円程度、給与所得控除額が低くなっています。

参照:No.1410 給与所得控除|国税庁

・「ひとり親控除」の創設および「寡婦(夫)控除」の見直し

新たに「ひとり親控除」が創設され、「寡夫控除」が廃止されました。また特別の寡婦に対する控除も廃止されています。

これらの変更により「給与所得者の扶養控除等(異動)申告書」や「給与所得者の基礎控除・配偶者控除・所得金額調整控除申告書」「源泉徴収票」の文言や様式が以前のものと変更になっているので注意が必要です。

源泉徴収について正しい理解を

源泉徴収は多くの手続きが必要で、煩雑になりやすい業務です。しかし、あいまいな知識のまま処理を行ってしまうと、適正な納税義務を果たせない状況も起こり得るため、基礎知識をしっかりと身に付けておかなければなりません。また、法令の改正にも正しく対応できるよう、制度の仕組みをしっかり理解しておくことが重要です。

- 参考になった0

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,400以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント