確定申告

確定申告とは?

確定申告とは、所得税を精算する手続きのことです。毎年2月から3月に行われ、個人が1年間全ての収入・支出、利益(所得)の金額や支払う所得税の金額を計算し、税務署に申告することで、源泉徴収された税金などとの過不足を清算します。個人事業主だけでなく、給与所得者であるサラリーマンも行わなければならないケースが少なからずあるため、人事担当者は基礎的な知識を身につけておく必要があります。

1. 確定申告とは

確定申告とは? 確定申告の流れ

日本では「申告納税制度」を採用しています。これは、税金を納める人が自ら税金を計算し、国に申告・納付する制度です。この申告を「確定申告」といいます。

確定申告の流れは以下の通りです。

- 必要書類の準備

- 確定申告書の作成

- 確定申告書の提出

- 所得税の納付または還付

確定申告書の提出と所得税の納付は、毎年2月16日から3月15日までの期間に行わなければなりません。

サラリーマンで確定申告が必要な人

一定以上の収入がある場合、原則として、確定申告が必要です。しかし、収入がある全ての人が確定申告を行うことは実務上難しいため、サラリーマンの場合、会社で年末調整を行ないます。

確定申告が必要になるサラリーマンは、次に該当する人です。

(1)1年間の給与の収入金額が2,000万円を超える人

確定申告する必要があり、年末調整は行いません。企業の役員など、一定以上の役職にあり、収入が多い人が該当するケースが多くなっています。

(2)給与を一ヵ所から受けていて、本業以外に20万円を超える所得がある人

一ヵ所から給与の支払いを受けていて、給与所得・退職所得以外に20万円を超える所得がある場合は、確定申告が必要です。例えば、副業や株式の売却益、不動産投資による利益など、本業以外の合計所得が20万円を超える場合は、原則、確定申告を行わなければなりません。なお、副業を行っているサラリーマンも、給与所得については会社で年末調整を受けます。

(3)給与をニヵ所以上から受けていて、主となる会社以外から20万円を超える所得がある人

例えば、2社を掛け持ちするダブルワーク、別会社の役員を兼務するケースなどがあります。年末調整は一つの勤務先でしか受けられないため、確定申告を行って所得税を正しく算出する必要があります。

ただし、以下の二つに該当する場合、確定申告は不要です。

- 給与所得の収入金額から、所得控除される合計額(雑損控除・医療費控除・寄附金控除・基礎控除を除く)を差し引いた金額が150万円以下

- 給与所得・退職所得以外の所得合計額が20万円以下

確定申告でサラリーマンが還付金を受け取れるケース

確定申告によって、還付金を受け取れる場合があります。還付金とは、支払い過ぎた所得税が返還されるものです。

サラリーマンの場合、通常は年末調整で計算されるため、納めるべき所得税の金額と支払った金額が同額になり、還付金は発生しません。ただし、年末調整で控除されない項目があり、これに該当する場合は還付金を受け取ることができます。

年末調整されないのは、次の項目です。

(1)医療費控除

医療費は年末調整で控除できないため、確定申告を行う必要があります。一定以上の金額を支払っている場合は、所得税が控除されます。

(2)住宅借入金等特別控除(初年度)

住宅借入金(ローン)等特別控除を受ける場合、初年度は確定申告を行う必要があります。次年度以降は、年末調整で控除できます。

(3)寄附金控除

国や赤十字、ユニセフなど一定の機関に寄附をすると、寄附金控除を受けることができます。寄付金控除を受ける場合も、確定申告をする必要があります。

(4)その他

年末調整後に控除証明書が出てきた場合、あるいは年の途中で退社して年末調整を行っていない場合なども確定申告により還付金を受け取ることができます。

2. 確定申告書の作成方法

所得税の計算

確定申告書の作成では、まず所得税を計算します。手順は次のとおりです。

- 1年間の収入(給与)を計算する

- 1年間の収入から所得(もうけ)を求める

- 所得から、扶養控除や生命保険控除などの各種控除を差し引き、所得税の対象となる金額(課税される所得金額)を求める

- 課税される所得金額に税率をかけて、所得税の金額を求める

- 年末調整などですでに差し引かれている所得税と、上記で計算した所得税に過不足がある場合は、所得税の追加支払や還付を受ける

必要書類を揃える

確定申告書の作成には、さまざまな書類が必要です。必要な書類は、次のとおりです。

(1)源泉徴収票

源泉徴収票には、給与における1年間の収入金額、所得金額、すでに差し引かれている所得税の金額が記載されています。確定申告書を作成する場合は必ず源泉徴収票が必要です。

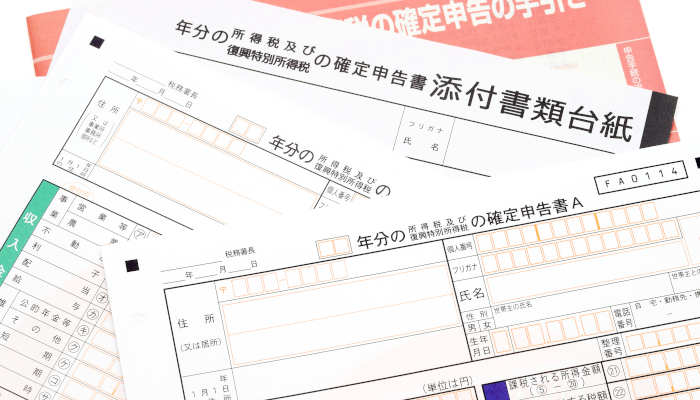

(2)確定申告書

確定申告書にはAとBの2種類があります。サラリーマンで給与による収入が2,000万円を超える場合や、医療費控除などを受ける場合など、給与収入だけの場合は確定申告書A、事業などの副業を行っている場合は確定申告書Bが必要です。確定申告書の用紙は、税務署の窓口や国税庁のホームページで入手できます。

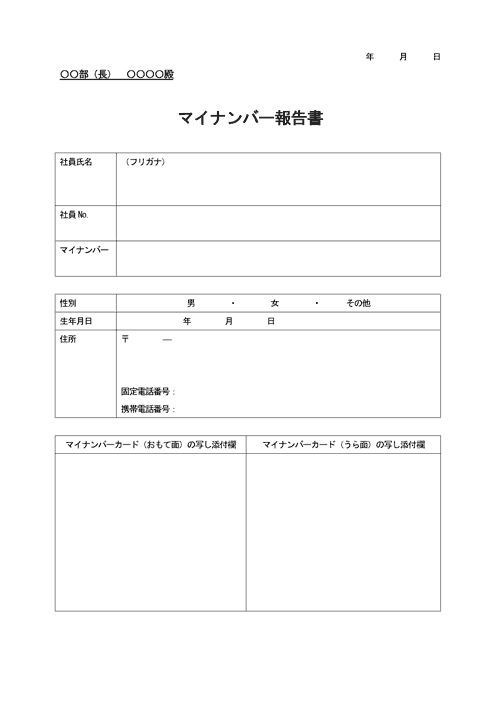

(3)マイナンバーカードまたはマイナンバー通知+身元確認書類

申告書にはマイナンバーを記載する項目があります。また、提出時には本人確認書類を提示するか、写しを添付します。マイナンバーカードを持っていない場合は、通知カードやマイナンバーが記載されている住民票の写しと、運転免許証・パスポートなどの身元確認書類が必要です。

上記以外に、状況によって次の書類も必要です。

(4)医療費控除の明細書、医療費のレシート・領収書など医療費通知(医療費のお知らせ)

(5)住宅取得資金に係る借入金の年末残高等証明書、住宅借入金等特別控除額の計算明細書

(6)寄附金の受領書(領収書)または、寄附金特別控除額の計算明細書

※年末調整で控除を受けていない所得控除関係の証明書があれば、確定申告時に提出します。

まとめると次のようになります。

| 必要書類 | |

| 共通で必要な書類 | ・源泉徴収票 ・確定申告書AまたはB (事業所得がある場合、収支内訳書または青色申告決算書) ・マイナンバーカードまたはマイナンバー通知+身元確認書類 |

| 医療費控除を受ける場合 | 医療費控除の明細書(税務署にて入手)、医療費のレシート・領収書など医療費通知(医療費のお知らせ) |

| 住宅借入金等特別控除を受ける場合 | 住宅取得資金に係る借入金の年末残高等証明書(金融機関)、住宅借入金等特別控除額の計算明細書(税務署にて入手) |

| 寄附金控除を受ける場合 | 所得控除の場合:寄附金の受領書(領収書) 税額控除の場合:寄附金特別控除額の計算明細書(税務署にて入手)、一定の証明書 |

確定申告書の作成手順

確定申告書の作成手順を見ていきましょう。

ここでは、給与所得のみの場合を例に、確定申告書の作成手順を紹介します。基本は、源泉徴収票の数字をそのまま転記する作業になります。

【確定申告書A 第一表】

1.1年間の収入(給与)を計算する

源泉徴収票の「支払金額」の数字を、「収入金額等 給与(ア)」にそのまま転記します。

2.1年間の収入から所得(もうけ)を求める

源泉徴収票の「給与所得控除後の金額」の数字を、「所得金額 給与(1)」にそのまま転記します。

3.所得から扶養控除や生命保険控除などの各種控除を差し引き、所得税の対象となる金額(課税される所得金額)を求める

(1)「所得から差し引かれる金額」の計算

「所得から差し引かれる金額 (6)社会保険料控除~(20)合計」までの中で該当部分を記載します。「(6)社会保険料控除」「(8)生命保険料控除」「(9)地震保険料控除」「(12)配偶者(特別)控除」については、源泉徴収票の数字を転記します(年末調整で会社に控除証明を提出している場合)。「(15)基礎控除」には、380,000円を記載します(2020年分からは、原則48万円になります)。

(2)「課税される所得金額」の計算

「所得金額(5)」から「所得から差し引かれる金額合計(20)」の数字を差し引き、「(21)課税される所得金額」の数字を求めます。

4.課税される所得金額に税率をかけて、所得税の金額を求める

「(21)課税される所得金額」に対する所得税の金額を求め、(22)に記載します。所得税の金額は、課税される所得金額を次の表にあてはめて計算します。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

例えば、課税される所得が300万円の場合は、300万円×10%-97,500円=202,500円となります。

源泉徴収票の「住宅借入金等特別控除の額」に数字がある場合は、その数字を「(24)住宅借入金等特別控除」に転記し、「差引所得税額(32)(34)」を求めます。

※2037年までは、所得税に加えて、所得税の2.1%の復興特別所得税がかかります。そこで、(35)に復興特別所得税の額、(36)に所得税と復興特別所得税の合計額を計算し記載します。

5.年末調整ですでに差し引かれている所得税と、上記で計算した所得税に過不足がある場合は、所得税の追加支払や還付を受ける

(1)年末調整済みの所得税

年末調整ですでに差し引かれている所得税は、源泉徴収票の源泉徴収額に記載されています。その数字を「(38)所得税及び復興特別所得税の源泉徴収税額」に転記します。

(2)追加支払や還付の把握

計算した所得税と年末調整ですでに差し引かれている所得の差額を計算し、追加で納める税金がある場合は「(39)納める税金」に、還付がある場合は「(40)還付される金額」にそれぞれ記載します。還付がある場合は、還付を受ける銀行の情報も併せて記載します。

【確定申告書A 第二表】

第二表にも記載しなければならない部分があります。

(1)所得の内訳

所得の内訳に、源泉徴収票の内容を転記します。「収入金額」には「支払金額」「所得税及び復興特別所得税の源泉徴収税額」には「源泉徴収額」を転記します。

(2)所得から差し引かれる金額に関する事項

該当箇所に、源泉徴収票の金額を転記します。

(3)その他

配偶者や扶養家族がいる場合は、その情報を記載します。

3. こんなときはここに記載【ケース別】申告書作成方法

ここからは、ケースごとに追加で記載が必要になる箇所について説明します。

住宅借入金控除を受けるケース

住宅借入金等特別控除を初めて受ける場合は、確定申告をします。

手順としては「住宅借入金等特別控除の計算明細書」を作成し、その数字を確定申告書へ転記します。確定申告書の第一表「(24)住宅借入金等特別控除」に控除金額を記載し、第二表右下の「特例適用条文等」に居住開始年月日を記載します。

寄付金控除(ふるさと納税)があるケース

寄附金控除の中に「ふるさと納税」があります。サラリーマンの場合、「ワンストップ特例制度」を使えば、ふるさと納税について確定申告は不要です。

ワンストップ特例制度とは、ふるさと納税をした自治体にあらかじめ書類を提出することで、確定申告をしなくても寄付金控除を受けられるものです。サラリーマンの多くは、このワンストップ特例制度を利用しています。

ただし、医療費控除を受ける目的などで確定申告をする場合には注意が必要です。ワンストップ特例制度を選択していたとしても、確定申告を行うと、ふるさと納税のメリットである住民税控除が受けられなくなってしまいます。そのため、確定申告書に寄附金の金額などを記載して、寄付金控除の申告も同時に行う必要があります。

確定申告書に寄附金の金額などの記載がなければ、ふるさと納税はなかったことになるため注意が必要です。

確定申告書の第一表「(19)寄附金控除」に原則、「寄付額-2,000円」の数字(所得により異なる場合あり)を記載し、第二表「住民税に関する事項」の「寄附金控除税額」と右下の「(19)寄付金控除欄(寄付先の所在地・名称、寄附金)」に必要事項を記載します。

医療費控除があるケース

医療費控除がある場合は、まず「医療費控除の明細書」を作成し、その数字を確定申告書に記載します。確定申告書の第一表「(18)医療費控除」と、第二表右下の「(18)医療費控除欄(支払医療費等、保険金などで補填される金額)」に必要事項を記載します。

- 【参考】

- 医療費控除の概説はこちら

4. 働き方が多様化し、サラリーマンにも確定申告が必要に

近年、副業やダブルワークなど働き方の選択肢が増えているため、サラリーマンであっても、確定申告の知識が必要となるケースが多くなっています。人事担当に質問が集まることもあるでしょう。今後は、社内全体で税金の基礎知識を身につける必要が生じる可能性があります。スムーズに対応するためにも、基本的なポイントは押さえておきましょう。

- 参考になった0

- 共感できる0

- 実践したい0

- 考えさせられる0

- 理解しやすい0

用語の基本的な意味、具体的な業務に関する解説や事例などが豊富に掲載されています。掲載用語数は1,500以上、毎月新しい用語を掲載。基礎知識の習得に、課題解決のヒントに、すべてのビジネスパーソンをサポートする人事辞典です。

会員登録をすると、

最新の記事をまとめたメルマガを毎週お届けします!

無料会員登録

記事のオススメには『日本の人事部』への会員登録が必要です。

テーマで探す

テーマで探す サービス

サービス セミナー

セミナー 資料

資料 Q&A

Q&A 記事

記事 ニュース

ニュース 学び・実務

学び・実務

イベント

イベント