海外在住、在宅勤務者の給与、社会保険と税金について

弊社社員が、婚姻の為海外に在住することになり、在宅で現在の仕事を続けることになりました。

弊社は日本法人のみで海外現地の法人はありません。

業務命令はすべて日本から行われ、管理も日本でされます。

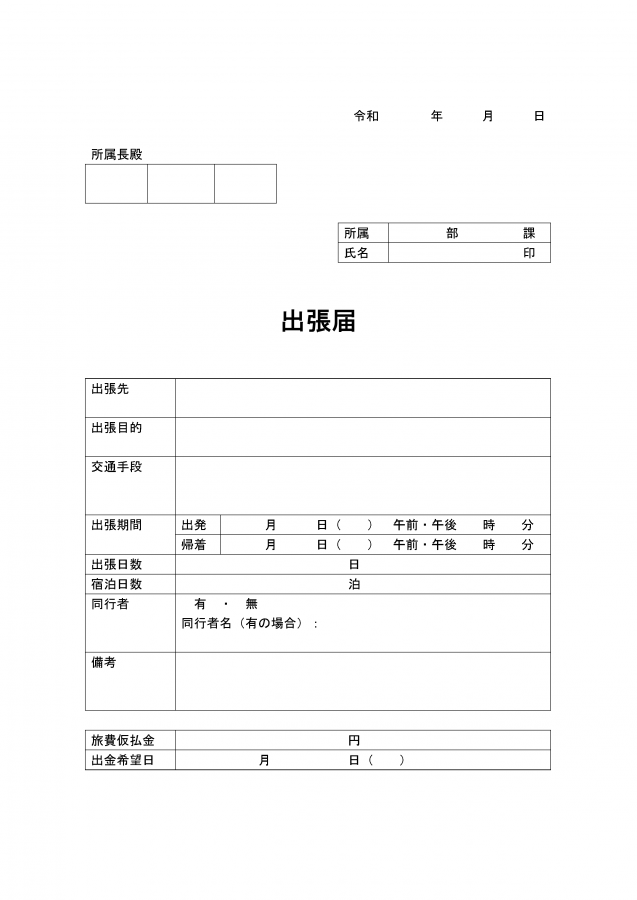

また、居住地から他国に出張することがあるかもしれませんが、こちらも日本の指示に基づいて行われます。

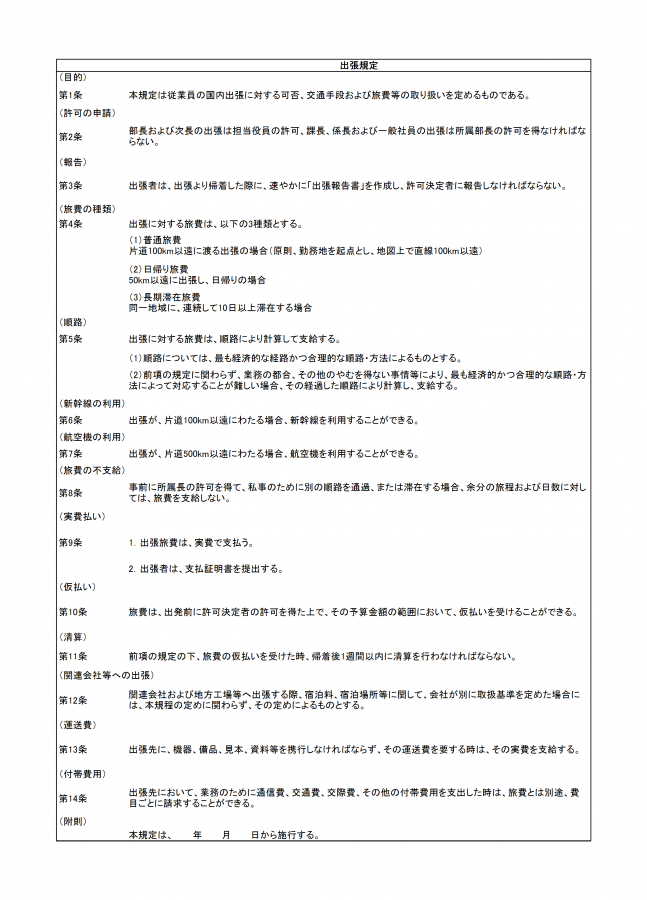

海外永住ではないので、期限を定めた出張扱いになるかと思われますが、社会保障の継続や税金(日本と居住側)のことについて、どういうことを予め決めておかなければならないのか、ご教示いただければと思います。

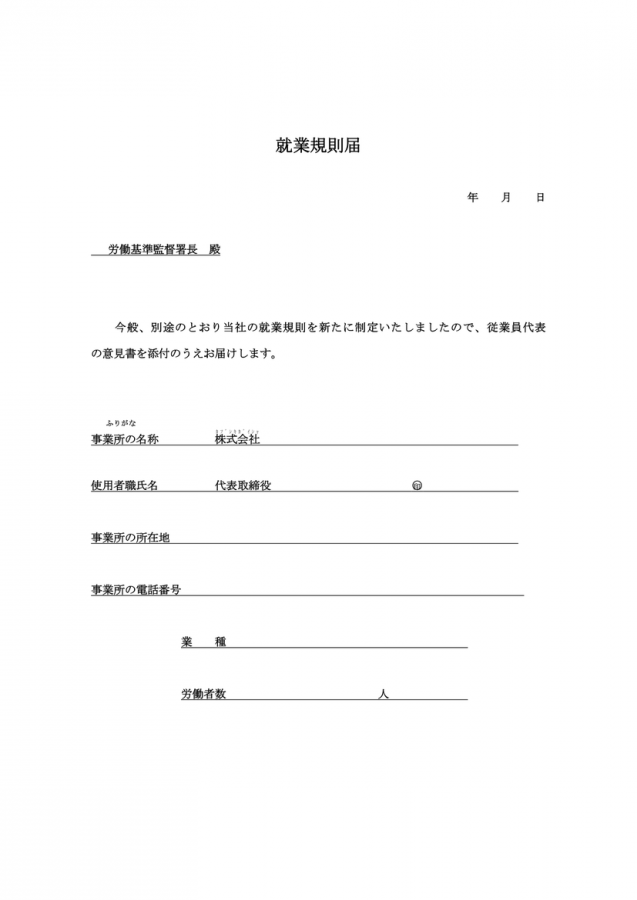

- 就業規則の取決め

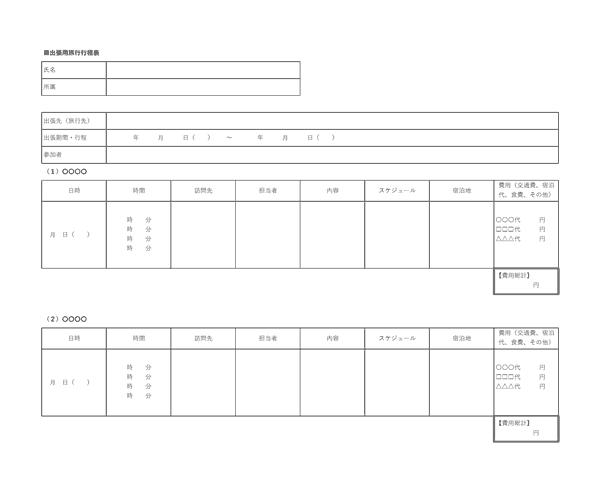

- 経費の扱い(通常の経費、出張の経費)

- 健康保険、年金、介護保険、労災保険、失業保険

- 税金(日本と現地)

投稿日:2014/05/31 15:42 ID:QA-0059061

- antwerpenさん

- 東京都/商社(専門)(企業規模 51~100人)

この相談に関連するQ&A

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

お答えいたします

ご利用頂き有難うございます。

ご相談の件ですが、文面内容ですと、海外在住であっても御社との雇用契約が継続する事になります。従いまして、労災保険・雇用(失業保険)・健康保険(介護保険を含む)・厚生年金保険は全て現行通り継続します。経費につきましては、会社の就業規則(出張時)に準じて取り扱えばよいでしょう。

また所得税に関しましては、1年以上海外在住予定の場合に非居住者となりますので、出国までに国内での給与支払い分につき年末調整と同様の方法で清算する必要がございます。その後は原則として現地法律に従っての課税となります。詳細に関しましては、事前に税理士または所轄税務署に確認されるとよいでしょう。

投稿日:2014/05/31 18:42 ID:QA-0059062

相談者より

早速のご回答ありがとうございました。

投稿日:2014/06/02 19:45 ID:QA-0059093大変参考になった

プロフェッショナルからの回答

上記回答の一部訂正

上記回答につきまして、所得税に関しまして、非居住者であっても国内の事業所から受けた給与等につきましては国内で課税されることになります。お詫びの上訂正させて頂きます。

投稿日:2014/05/31 18:47 ID:QA-0059063

相談者より

早速のご回答ありがとうございました。税金は滞在国との兼ね合いもありますので、慎重に調べていきたいと思います。

投稿日:2014/06/02 19:36 ID:QA-0059091大変参考になった

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

「 妻帯 」、「 在宅勤務 」 は、 商用出張の概念を逸脱しており、 検討が必要

出張先国にも依りますが、 事例豊富な米国の場合なら、 在宅勤務を目的とする 商用ビザ ( B2 )が適用されることになると思います。 その為の要件は、 次の3点です。 ① 米国外の会社で雇用されていること。 ② 滞在に必要な経費以外に米国を源泉とする報酬を受けないこと。 ③ 専門分野の学士またはそれ以上の学位を必要とする仕事に従事している方や同等の教育を受けていること。 従って、 ご質問の事項すべてに就いて 、日本本社の定めを適用しても差支えないと考えます。 但し、 「 妻帯 」、 「 在宅勤務 」 の2点は、 商用出張の概念を逸脱しており、 検討が必要だと感じます。 B2ビザは、 期間を、 「 90日以上の商用 」と、 上限は定めていません。 回答者の勘では、 複数年に亘る場合には、 IRSは、 「 WORLD-WIDE 」 の所得申告を求めてくる可能性があります。 その際には、 2重課税回避のため、 専門の国際会計事務所にお問合せになるのがよいでょう。 長期になると、 常に、 グレーゾーンが発生しやすくなります。

投稿日:2014/06/01 12:12 ID:QA-0059064

相談者より

ご回答ありがとうございました。状況説明が不十分でしたが、妻帯ではなく、海外で生活している日本人との婚姻で、弊社の社員がその現地に行くことになります。とはいえ出張扱い or 労働visaの必要の有無についてのご説明とても参考になりました。また、滞在期間の長さによって所得申告の問題が生じてくることも、今後、専門家の意見を伺い慎重に準備していきたいと思います。

投稿日:2014/06/02 19:44 ID:QA-0059092大変参考になった

プロフェッショナルからの回答

- 大隅 隆行

- 株式会社ビジネスブレイン太田昭和 人事コンサルタント/社会保険労務士

お答えします

質問を拝読しました。

詳細の状況が分かりかねますので、あくまで

下記1,2を前提として記述させていただきます。

1. 勤務形態が国外での在宅勤務になるだけで、それ以外は現在の契約内容を

継続する方針である。

2. 給与支給は、これまでどおり継続して日本より支給する。

特に留意しなくてはならない点は税金の取り扱いでしょう。

ポイントとしては、海外在住期間が1年以上なのかどうかで事情が変わります。

その期間については、配偶者の海外赴任期間によってしまうことが想定できますので、

確認すべきは、配偶者の海外在住期間の予定が1年以上か否かです。

その予定期間によって、出国時のときに居住者、非居住者の判定をし、

給与の源泉徴収の取り扱いが異なりますので、その点をご本人に確認してください。

次に、就業規則、経費の取り扱い等については、

在宅勤務になること以外はこれまでの契約関係を継続するということであれば、

これまでどおりの規定適用を継続することでよろしいかと思います。

最後に社会保険ですが、

基本的に上記前提に立てば、これまでどおり保険は継続になりますが、

労災保険については、日本国内での労災事故が対象になる保険ですので、

継続加入する意味合いはなくなります。

従って、今回の海外在住での就労による労災リスクを洗い出し、海外派遣時の特別加入制度や、民間会社の生命保険等を検討されることを推奨します。

投稿日:2014/06/02 10:38 ID:QA-0059070

相談者より

ご回答ありがとうございました。詳細状況の説明が足らず失礼いたしました。前提としていただいた、1,2の通りでございます。

滞在期間の1年以上か未満か、で源泉徴収が異なる点、税理士さんと確認をして進めていきたいと思います。また労災の件もわかりやすく説明してくださりありがとうございました。こちらも双方無駄なくできる方法を調べていきたいと思います。ありがとうござました。

投稿日:2014/06/02 19:48 ID:QA-0059094大変参考になった

回答に記載されている情報は、念のため、各専門機関などでご確認の上、実践してください。

回答通りに実践して損害などを受けた場合も、『日本の人事部』事務局では一切の責任を負いません。

ご自身の責任により判断し、情報をご利用いただけますようお願いいたします。

問題が解決していない方はこちら

-

出張先で有休を取得する事について 現在は、出張時に出張先で有休を取... [2022/06/27]

-

海外出張時の休日勤務について 標記について、海外では日本の法律... [2011/03/29]

-

海外出張者の休憩について いつも利用させていただいておりま... [2013/02/01]

-

海外出張中の災害、病気等の保険料について 現在海外出張する者には、会社経費... [2006/04/13]

-

海外にいる人の解雇予告手当 海外にいる出向者がいます。日本と... [2013/08/27]

-

出張時の休日扱い 国内及び海外出張において、出発日... [2017/05/31]

-

海外出張期間中の出張国の祝日の取扱い 日本の休日に出張し、業務を行った... [2008/08/07]

-

海外赴任時の介護保険料免除申請 海外では日本の介護保険サービスは... [2017/08/08]

-

健康保険の保険料率について 健康保険の保険料率の引き上げの動... [2011/03/26]

-

海外子会社から日本へ受け入れる駐在員への労働基準法の適用 海外子会社から日本へ社員を受け入... [2012/02/27]

お気軽にご利用ください。

社労士などの専門家がお答えします。