自宅駐車場から社有車通勤する場合の取扱

いつも良いアドバイスをいただきありがとうございます。

当社では、全国に30か所以上営業拠点があり、営業職の者には(大都市を除き)

営業車(社有車)が貸与され、営業活動を行っています。

その営業車を駐車するための自宅近くの駐車場(以下「自宅駐車場」と呼びます)を、

法人契約して会社が賃料を支払い、限度額を超える金額につき、個人負担させています。

(社有車を私用で使うことは、特別の許可がない限りできません)

●「自宅駐車場」の契約理由

・直行、直帰の業務があるため

・公共交通機関による通勤が困難なため

●限度金額は、5,400、4,320、3,240 の3種

81件の契約で、限度額以下の賃料の物件は約半数

自己負担の金額は、全体平均で賃料の約 24%

自己負担の金額は、限度額超えの物件のみの平均で約 35%

お問い合わせ内容

1)上限を撤廃し全額会社負担とした場合、通勤費としての課税問題が発生しますか?

つまり、自宅駐車場を許可されている者は、通勤にも使用しています。

現状であれば、一部自己負担が存在することを理由に非課税に分類されて

いるが、全額会社負担とすれば、非課税とはならないとする考えです

(現状であっても、自己負担「0」の物件は存在するので、ややおかしいですが)

2)上記 1)が正しい場合、その割合はいかほどでしょうか

国税庁のサイトには、「No.2597 使用人に社宅や寮などを貸したとき」に

「賃貸料相当額の50%以上」という基準がありますが、これを適用するなら

その駐車場の敷地の固定資産税の課税標準額)×0.22% の半分以上を

社員から受け取れば非課税なのでしょうか

とはいえ、課税標準額を契約の都度確認するのは非常に困難なので、どうすれば

いいか困っております。

よろしくお願い致します。

投稿日:2017/07/24 15:05 ID:QA-0071677

- *****さん

- 福岡県/商社(専門)(企業規模 301~500人)

この相談に関連するQ&A

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

会社借り上げ駐車場の従業員への課税

営業および通勤に使用する営業車用の駐車場を会社が借り上げ、従業員に貸与した場合の従業員の経済的利益については、明確な文書になった税当局の見解はないように思われます。

もし、ないのであれば、4つの見方の可能性があります。

貴社では現行はすでに非課税とされているようなので、所轄税務署には相談しずらいと思われますので、まずは以下の4つの見方のいずれかをもって国税局の電話相談をされてはいかがでしょうか?電話相談では一般的な回答しか得らえませんが、その感触をもって、所轄税務署に照会するかどうかを顧問税理士様とご相談されてはいかがでしょうか?

1 社宅税制を準用する考え方

貴社ご照会の1)、2)は、この考え方のようですが、所得税基本通達36-45(使用人社宅)では、住宅等の定義として「当該使用人の居住の用に供する家屋又はその敷地の用に供する土地若しくは土地の上に存する権利をいう」とあることから、駐車場を住宅等に含むと読むのは厳しいように思われます。

2 通勤費税制を準用する考え方

社用車ですから、ガソリン代も会社が負担していると思われます。よって社用車利用者には通勤手当は支給されていないと思われます。

所得税施行令20条の2にさだめる自動車通勤者の通勤費非課税枠に駐車場代も準用することもできそうです。この場合、税制では通勤距離に応じて非課税限度が異なるため、会社負担額は現行の貴社の会社負担額を変更して、通勤距離に応じて会社が負担する額が異なる規定に改めるのが望ましいと思われます。

3 会社の用益の提供とする考え方

所得税基本通達36-29では、会社の用益・施設を従業員が無償または廉価で使用する際は、所定の要件のもとで非課税としています。この税制は、一般には福利厚生利用を前提にしているととらえられていますが、会社借り上げを会社施設に準じたものと位置付けることは可能と考えます(先述の社宅税制でも、社有社宅も借り上げ社宅も同じ扱いです)。

この税制なら、過大な額でない限り非課税となることになります。

4 駐車場代を社用車の延長上で捉え、営業経費として扱う

よって従業員には非課税となります。この考え方は拡大解釈が可能なので税当局には受け入れがたいかもしれません。

4つのうち、「2」がもっともなじむように思われます。

いずれも回答者の見解に過ぎませんので、ご照会者様のご判断でお願いします。

投稿日:2017/07/24 23:51 ID:QA-0071686

相談者より

早速のご教示ありがとうございます。

電話相談をしてみることにします。

2 の通勤費税制を準用する場合の負担額の決定は、

距離に依存した表を作成することとなるわけですが

所得税施行令20条の2 の距離と金額をそのまま適用しなくても

距離依存であればよいのだと理解しました。

投稿日:2017/07/25 11:54 ID:QA-0071690大変参考になった

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

社有車を通勤(私的)利用させる場合の使用料と支給手当非課税限度額

▼ 私的利用を禁止、完全な業務使用に限定した社有車利用に関する問題だと理解した上でコメント致します。当然、「社有車使用・管理規則」の類は整備、徹底されていると思いますが、疑問が一つあります。「自宅駐車場」と呼ばれる駐車場も社有車専用故、契約者名義も当然会社になっているのが筋で、その実費も、又、当然会社が全額負担されるべきものです。それにも拘わらず、物件による限度額をを設け、超過分を貴人負担させているのは筋の通らない措置だと見受けます。

▼ 以上の私見をを踏まえてご質問にお答えします。

(1)「社有車を私用で使うことは、特別の許可がない限りできない」と定められていますが、私的利用である通勤利用が認めれれるならば、適切な使用料を徴収すべきです。

(2)私的利用に対する利用料に相当する金額を通勤費として支給することは妥当です。その際の、非課税限度額は、「国税サイトに{No.2585 マイカー・自転車通勤者の通勤手当」を参照して下さい。ご引用の「No.2597・・」は無関係です

投稿日:2017/07/25 12:02 ID:QA-0071691

相談者より

別の観点からのご指摘ありがとうございます。

先生のお考えでは、借上社宅の賃料に対して個人負担を求めるのも

筋が通らないというお考えでしょうか

借上社宅は、賃借人は会社であり会社が全額支払っておいて、決まった

算式による個人負担を求めています。

本件と同じ構造なのですが。

投稿日:2017/07/25 15:54 ID:QA-0071697あまり参考にならなかった

回答に記載されている情報は、念のため、各専門機関などでご確認の上、実践してください。

回答通りに実践して損害などを受けた場合も、『日本の人事部』事務局では一切の責任を負いません。

ご自身の責任により判断し、情報をご利用いただけますようお願いいたします。

問題が解決していない方はこちら

-

社外取締役契約について 従来、社外取締役とは契約を締結し... [2007/05/15]

-

マイカー通勤者の通勤交通費について ほとんどがマイカー通勤者ですが、... [2005/09/14]

-

契約について アルバイトが1名おり、今回業績不... [2009/01/28]

-

無期雇用の転換について 来年の4月1日以降契約期間の定め... [2017/05/27]

-

アルバイトの契約 アルバイトが1名おり、今回業績不... [2009/01/28]

-

契約社員の雇用契約書 はじめて質問させていただきます。... [2017/05/17]

-

契約社員の更新について 現在弊社では数名の契約社員がおり... [2010/01/15]

-

有期契約社員の取扱いについて 現在6ヵ月契約を締結している契約... [2006/07/25]

-

通勤届について 弊社では全社員分の通勤届が揃って... [2021/10/12]

-

アルバイトの雇用契約について たとえば、週1日で8時間勤務でア... [2012/07/07]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

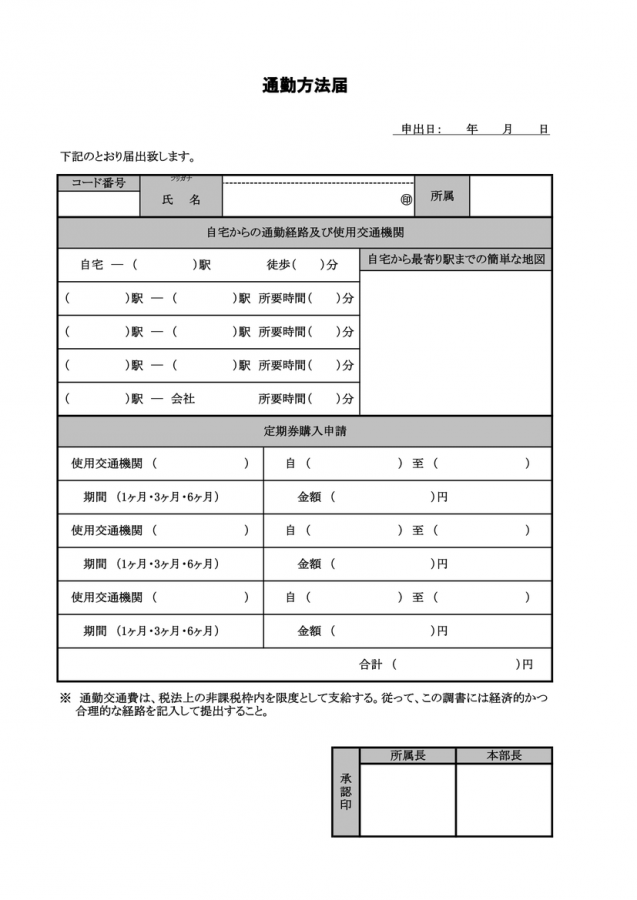

通勤方法届

通勤方法の届出テンプレートです。。是非ご利用ください。

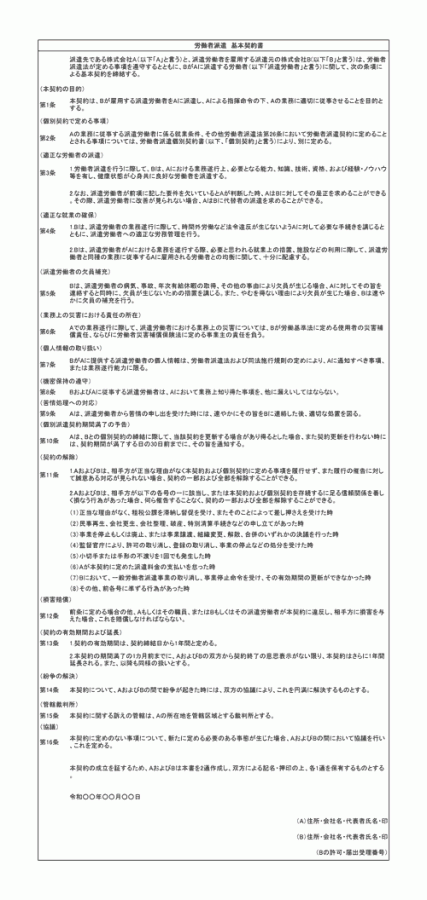

労働者派遣基本契約書

労働者派遣契約を締結するときに、個別契約とは別に定める基本契約の例です。

書類送付状(契約書を1部返送)

契約書を送る際に添える書類のテンプレートです。

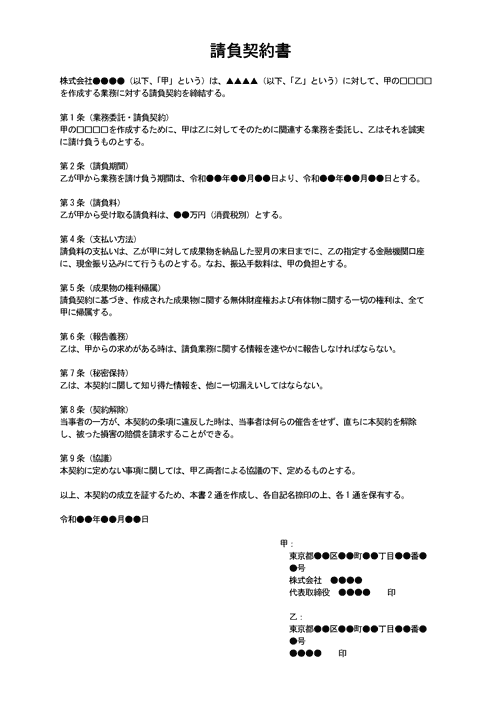

請負契約書

請負契約書のテンプレートです。フリーランスとの契約にも使用できます。