学費貸付金返済免除時の対応について

社員の専門的知識修得を目的に社内公募の上、選抜した社員に金融関連の大学院への派遣する仕組みを考えています。学費は貸与とし、卒院後5年間勤務した場合、返済免除となります。免除の際、免除の学費について、所得税基本通達9-14.15にある「職務に直接必要な技術若しくは知識を習得する費用」として、本人へ所得税課税は不要と考えてよろしいのでしょうか。助言をお願いします。

投稿日:2010/06/25 10:53 ID:QA-0021318

- *****さん

- 東京都/証券(企業規模 101~300人)

この相談に関連するQ&A

プロフェッショナル・人事会員からの回答

プロフェッショナルからの回答

- 川勝 民雄

- 川勝研究所 代表者

非課税になるとは限らず、一時所得扱いも視野に入れた対処が必要

■ 基本通達9-14 ( 課税扱い ) は別として、同9-15 ( 非課税扱い ) に就いては、《 職務に直接必要 》、《 出席費用や聴講費用 》、《 適正なものに限定 》 などの、キーワードからは、業務性、短期、一過性、などの要件が浮かんできます。ご相談の 「 金融関連の大学院に派遣 」 というだけで、国税庁が、非課税 OK するとは限らない気がします。恐らく、会社としての制度化や、当該大学院の実態について、説明を求められることになると思います。

■ さて、当面は、金銭消費貸借契約 ( 低利融資に対する課税に注意 ) で、所要資金を賄い、実際に、ご相談の問題が起きるのは、卒院後、5年間勤務し、貸付金の返済義務を免除する時点ですね。免除といっても、実務的には、(問題の)学費支給 ⇒ 返済 ということになると思いますが、国税庁の解釈を、今求めても、5年プラスα後、別の担当者が、違った解釈をするかも知れません。仮に、今、非課税解釈が出されても、文書で呉れる可能性は、まず、ゼロ%でしょう。

■ こう考えてくると、返済義務を免除することになった時点で、一時所得としての相当税額も、会社負担とする腹積もりで、進めていかねばならないと思います。国税庁との「見解の相違」は、実情は、日常茶飯事ですから・・・。 蛇足になりますが、5年未満で、退職した場合の、返済担保として、退職金 ( 若し、制度としてあれば ) と相殺する条件とすることも検討すべきでしょう。

投稿日:2010/06/26 09:09 ID:QA-0021347

回答に記載されている情報は、念のため、各専門機関などでご確認の上、実践してください。

回答通りに実践して損害などを受けた場合も、『日本の人事部』事務局では一切の責任を負いません。

ご自身の責任により判断し、情報をご利用いただけますようお願いいたします。

問題が解決していない方はこちら

-

翌日に跨ぐ勤務時間について 基本的な質問になるかと思いますが... [2005/11/10]

-

半休の場合の割増無の時間 派遣勤務者は、本社と勤務時間が異... [2017/06/26]

-

社内貸付金の返済完了時の書類 社内貸付金の返済を給与天引きでお... [2008/03/26]

-

派遣者正規雇用について 派遣者正規雇用に必要な派遣元と派... [2017/05/17]

-

早朝勤務者の短時間労働について 弊社では、事業のために土曜日の早... [2008/05/02]

-

勤務の区切りについて 勤務時間の区切りについて質問しま... [2007/10/03]

-

常用型派遣について いつも利用させていただいておりま... [2013/12/26]

-

貸付金返済額について 社員に100万円を年率2%で貸し... [2015/09/29]

-

派遣社員の有休申請について 私の勤めている派遣会社から、派遣... [2023/04/17]

-

派遣社員の派遣元変更について 当社で勤務していた派遣社員の方が... [2006/12/28]

お気軽にご利用ください。

社労士などの専門家がお答えします。

関連する書式・テンプレート

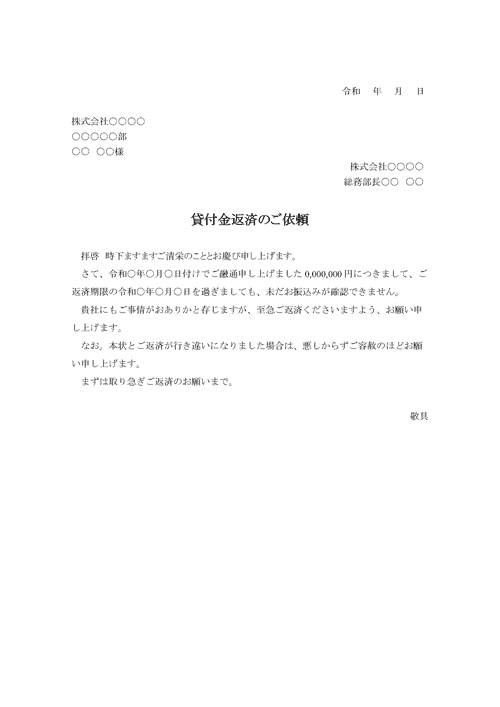

返済の督促状(見本2)

他社に返済の督促をするための文例です。